日経平均株価が下落した際に、本当に下落トレンドが出たのか、一時的な押しで市場は不安視していないか確認する方法があります。

それがオプション価格から逆算的に算出されたボラティリティであり、インプライドボラティリティ(IV)と呼びます。

日経225オプション銘柄それぞれ固有の値を持っていますので、分析に用いる場合、どの値を利用すればよいか、平均を用いるべきか、アットザマネーのものを利用するべきか、など少々困ることになります。

そこで全体のIVの代表値として指数化されることになりました。

それが日経平均ボラティリティインデックス(日経平均VI)です。

日経平均VIの特徴的な動きには特徴があります。

日経平均株価と日経平均VIを比べると逆相関の関係

下記が2010年~2020年の日経平均株価(月足)です。

同じ期間の2010年~2020年の日経平均VI(指数)の月足です。

この期間日経平均株価は10,000円を割る水準から27,000円を超えるところまで上昇しました。

一方、日経平均VIは、日経平均が9,000円台だった時期も20,000円を超える展開となったときも、27,000円を超えた2020年末の時期もほぼ同じ20~30ポイントのレンジ内にあります。

日経平均株価が20,000円だというとき、これが高いのか安いのかは比較しないとわかりません。

2010年ごろと比べれば高いといえますし、2020年末の水準と比較すれば安いといえます。

しかし20,000円の時期だけを取り出してこれが絶対的な評価として高いのか安いのかを決めることはできません。

では日経平均VIの方はどうでしょうか。

おおむね20ポイントを割り込む水準は低い、30ポイントを超える水準は高いと言えそうです。

20ポイントを割り込んで、15ポイント付近でこれを買い持ちすることができれば下値(この期間の最も低い値は12.19ポイント)は限られており安心ではないでしょうか。

また突発的に上昇しても、じわじわと20ポイントに向かって降りていく様子がわかるかと思います(平均回帰性)。

このような特徴的な値動きを利用しない手はありません。

低いところをオプションの買いで拾い、高いところでオプションを売るといったようにオプショントレーダーは日経平均VI算出もとである日経225オプションのインプライドボラティリティ(IV)のわかりやすい特徴的な変化を利益にかえるべくトレードしています。

日経平均VI(指数)を投資判断に利用する

もちろん、日経平均株価の変動→オプション取引→日経平均VIという順番で数値が決まっていくわけですから、日経平均VI自体が先行指標になるわけではありません。

ただ、日経平均株価が変動したときに市場参加者がどのようにオプションを利用したのかが反映されますので、市場参加者の今後の相場状況に対するスタンスを垣間見ることはできそうです。

その意味で、日経平均VI(指数)が20ポイントを超えてくると少々まずいと身構えて、25ポイントを超えてくるとこれは本当にまずいということで手を打ち始めるといったように、日経平均株価の下げが本当にまずい下げなのか、一時的な押しで市場はそれほど不安視していないのかを知ることはできるのです。

逆に20ポイントをなかなか割り込めないでいたところ、日経平均株価の上昇でVIが20ポイントを割り込んできた、といったような場合には、市場参加者の間で不安が払しょくされ、リスクオンし始めたとみることもできるのです。

コロナショック前後の日経平均株価の動きが下記のチャートです。

コロナショック前後の日経平均VIの動きです。

準戦時モードに突入した2月下旬の水準(23,000円)まで戻った6月上旬(①)、この時点ではまだ日経平均VIは25~30ポイントといまだ準戦時モード~戦時モードにありましたのでいまだ不安定な状況でした。

実際、6月中旬には目先天井から1,500円以上押し込まれています。

この時点で、日経平均VIは40ポイント近くまで再上昇しました。

なんとか21,500円を死守したものの、7月初旬までには日経平均株価は22,500円を超えられないままでいます。

ところが、7月3日、日経平均株価はいまだ22,300円であるにもかかわらず、日経平均VIがこれまで割り込めていなかった26ポイントをあっさりと割り込み、準戦時モードのラインとされる25ポイントをも割り込み、終値ベースで23.54ポイントと準戦時モードも解除される水準となりました(②)。

日経平均VIもあわせて観察することで、6月上旬の23,000円を回復したタイミングではなく、7月3日あたりで日経225先物や日経225miniを買うという判断をすることが可能なのです。

株価だけを追うのではなく、日経平均VIを合わせてみることでこれまでとはまた違った投資判断ができるわけです。

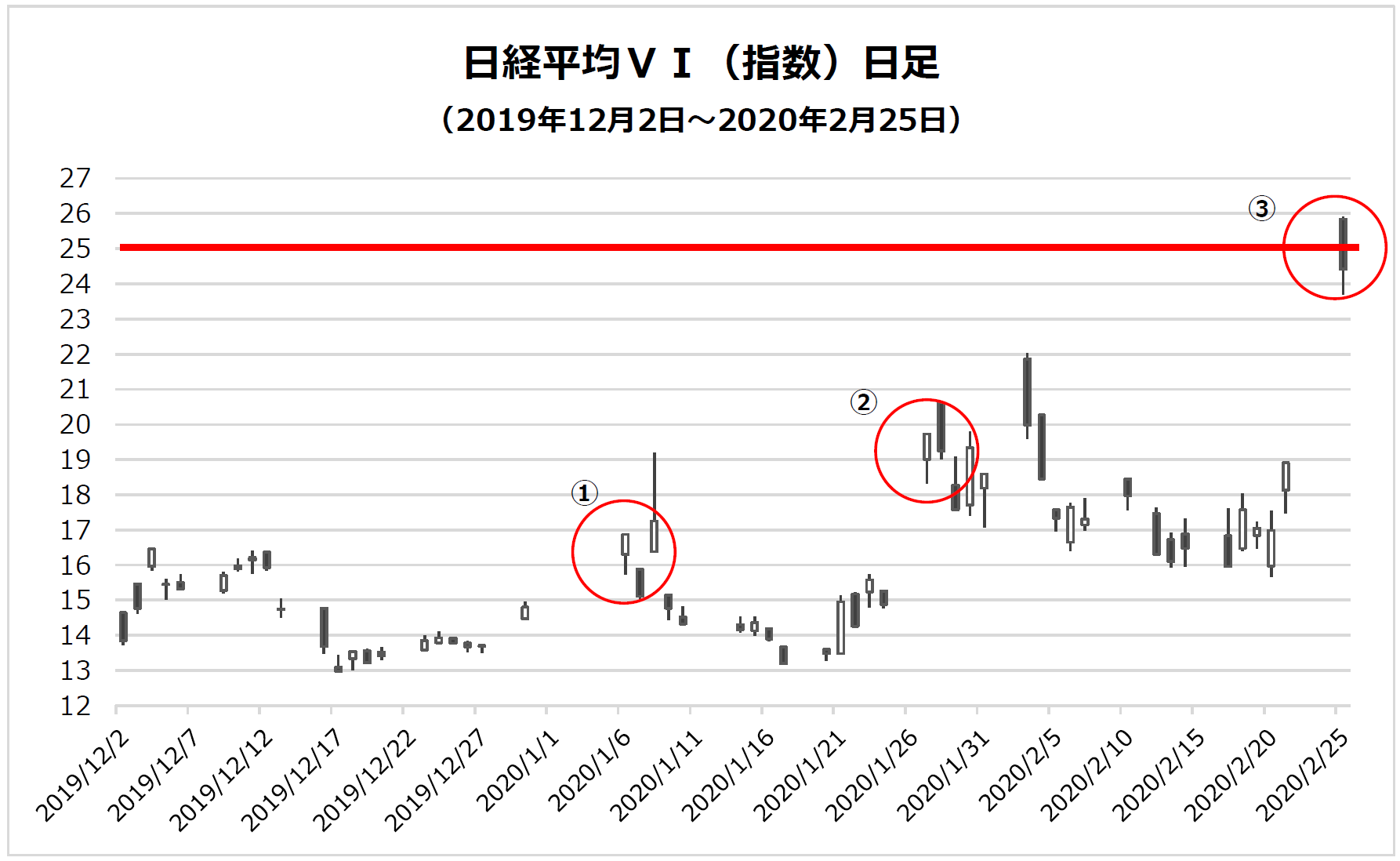

2020年2月25日の下落時の日経平均VI指数に注目

日足の範囲だけを見ても、500円程度のギャップダウンはいくつか観測されますが、2020年2月25日の下落がこれまでと異なるものであるかどうかは、多少大きいとはいえ、このチャートだけではわかりません。

このときの日経平均VI指数です。

日経平均株価の2020年1月初旬の下げで、日経平均VI(指数)は少し上がったものの16~17ポイント程度でした(①)。

1月下旬の日経平均株価の下げでは、もう少し上がりましたが19~20ポイント程度でした(②)。

しかし米国市場の暴落を受けてかえってきた連休明け2月25日の日経平均株価の下げでは一気に25ポイントを超えました(③)。

一般に日経平均VI(指数)は20ポイントを超えてくると相場の不安定さを示唆し、25ポイントを超えてくると準戦時モードとされ、30ポイントを超える展開(戦時モード)への臨戦態勢をとる水準とされます(國宗利広「日経平均VI入門」p80)。

一時、前営業日終値比で1,000円以上下げましたので、確かに市場はびっくりしたことでしょう。

しかし、そのびっくり度合いは株価からはわかりません。

この日経平均VI(指数)によって、そのびっくり度合い・戦時モードに突入したことを何となくではなく、デジタルに感じ取ることができるのです。

日経平均VIがオプション価格から算出されるということは、投資家がオプションをどのように取引したかを反映することを意味します。

株価が大きく下げて保険的プットをコスト分析などせずに否応なく買う必要に迫られたような場合は、プットのIVが高まり、その結果日経平均VIの値も上がることになります。

保険が不要になればいくらかでも回収できればということで、保険を解約する(プットを売却する)人が増え、プットオプションのIVも低下していき、結果日経平均VIの値も低下していきます。

一般に、日経平均VIは、日経平均株価が急落する時に急上昇するという特徴があり、日経平均株価と通常は弱く逆相関する傾向があります。

一方、数値が急上昇した後に、一定のレンジ(20~30程度)に回帰するという特徴も持っています(※)。

※ https://www.jpx.co.jp/derivatives/products/vi/225-vi-futures/index.html

前述した日経平均VIに掲げた日経平均株価と日経平均VIのチャートや下記の図を見れば、確かに日経平均株価が下がると日経平均VIが上がり、日経平均株価が上昇すると日経平均VIは下がっていく様子を見て取れると思います。

日経平均株価(黒)と日経平均VI(青・赤)2018年

この日に、ポジションを閉じてキャッシュポジションにしておくとか、空売りしたり、日経225先物・日経225miniを売り建てたり、日経225オプションのプットオプションを買ったりするといった、相場の下落への手をうつきっかけを与えてくれるわけです。

日経平均VI(指数)とは

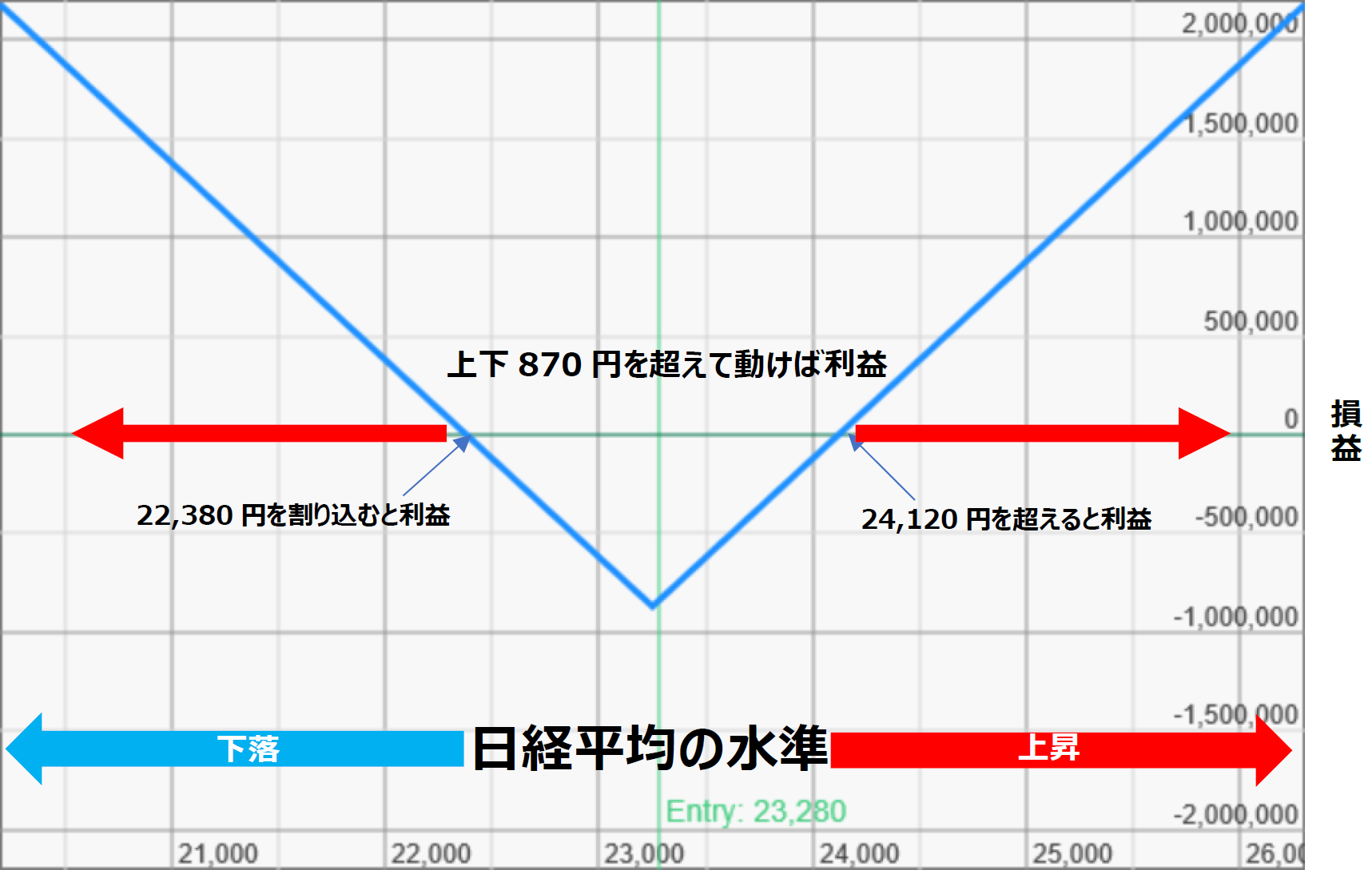

前回の記事「ロングストラドルで利益が出た時のデルタヘッジ対処法」で相場の方向性を問わない、動くか動かないかを予想する戦略例としてとりあげた権利行使価格23250円のロングストラドルを用いて日経平均VI(指数)を説明します。

下記がロングストラドル(P23250買い1枚+C23250買い1枚)の満期損益図

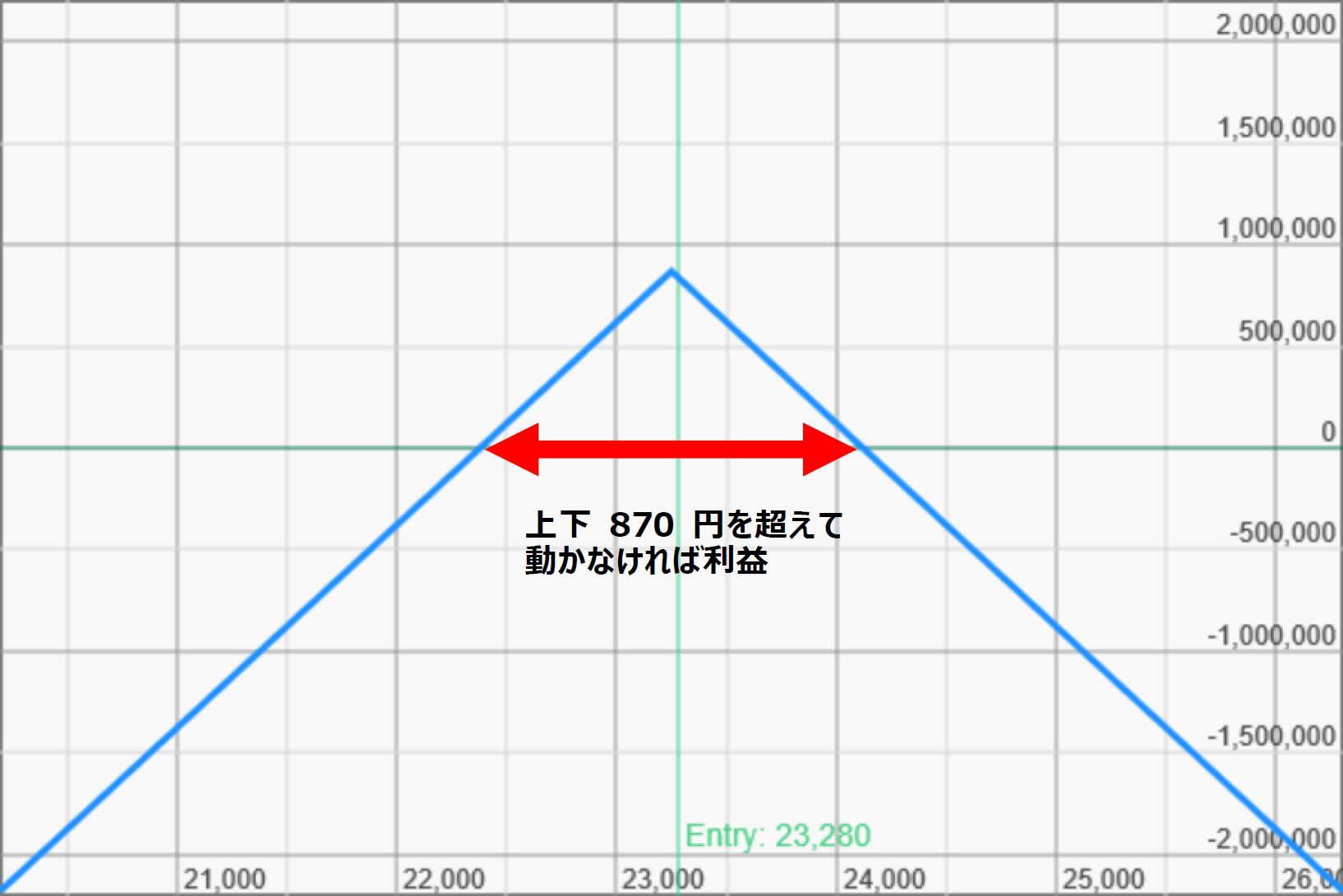

下記がロングストラドル(P23250売り1枚+C23250売り1枚)の満期損益図

日経225miniの水準は23,280円、P23250は420円、C23250は450円でしたので、ロングストラドル(図表3)では870円の支払いになります。

23,250円を中心として、上下870円の以上の変動があればこのポジションは利益となります。

一方、ショートストラドル(図表4)はロングストラドル(図表3)の真逆ですので、上下870円を超えて動かなければ利益となります。

現在の株価を中心とするロングストラドルとショートストラドルの満期における勝負は満期において上下870円を超えて動いたか動かなかったかによって決まります。

見方を変えれば、市場参加者で動くと考える人と動かないと考える人の相場観の鬩ぎあいの結果、870円という変動額で釣り合ったということです。

もし、もっと動くと考える人が多くなれば、価格は上がりますし、そこまでは動かないだろうということになれば、価格は下がります。

動くにも時間がかかりますので、時が経過し満期までの残り時間が少なくなれば、動ける距離は小さくなりますので、やはりオプションの価格は低下していきます。

このように、オプション価格は将来(満期)の株価の変動量の予想、すなわち満期に受取額・支払額がいくらになるかの見積もりにより決まるのです。

つまりオプション価格には市場参加者の予想する株価変動率(ボラティリティ)が織り込まれています。

逆に言えば、オプション価格がその価格であるとすれば、オプションを買う人はそのオプション価格以上の株価変動を予想しているはずです。

逆にオプションを売る人はオプション価格を超える株価変動はないとみているはずです。

よってオプション価格を見れば市場参加者が今後の株価変動率をどう考えているかを知ることができるというわけです。

いわば市場参加者へのアンケートといったところでしょうか。

このアンケート結果を数値化できれば、すなわちオプション価格に織り込まれている市場参加者の予想する株価変動率というものを数値化することができれば株価変動分析を行う際に非常に便利なデータになるはずです。

インプライドボラティリティ(IV)とは

オプションの価格評価モデルとして一般的に用いられているブラックショールズモデルでは、オプション価格は、

①そのオプションの対象となる原資産価格(日経225オプションでいえば日経平均株価のこと)

②権利行使価格

③満期までの日数

④株価変動率(ボラティリティ)

⑤金利

の要素により決定できることになっています。

これを逆に市場参加者の相場観・需給により決定されているオプション価格からスタートし、客観的に決まる要素である上記①②③⑤を代入し、逆算的に④を求めれば、オプション価格に織り込まれた市場参加者の予想株価変動率を求めることができることになります。

このようにして算出した④ボラティリティをインプライドボラティリティ(IV)と呼びます。

ボラティリティの意味とは年間の価格変動率

株価変動率(ボラティリティ)は上がったり下がったりする株価に対し、統計学的に標準偏差という形で表されますので、例えば株価変動率(ボラティリティ)が年率20%というとき、1年後の株価は約68%の確率で現在の値から上下20%の範囲内にあるという評価をします。

オプションから算出したIVの場合は、満期までの株価変動率を年率表示したものですので、1ヶ月後のボラティリティ予想が年率20%ということであれば、これを1ヶ月に換算しなおす必要があります。

ボラティリティの計算では求めたい単位の1年相当の値の平方根、1ヶ月であれば√12(≒3.5)で割って求めます。

満期まで1ヶ月あるオプションのIVが20%だというときは、1ヶ月後の株価を約68%の確率で現在の値から上下年率20%の範囲内、つまり上下5.7%(20÷3.5)の範囲内にあるという予想をしているという形で表現できます。

これは、収益のぶれが年率で±20%あるという意味でもありますので、金融商品のリスク評価としても用いられます。

ボラティリティ=標準偏差=リスクということです。

日経VI指数の投資手法については、オプション取引の学習に役立つ、5つの取引条件を満たすオプション戦略とはも併せてお読みください。