あなたは、ディープインザマネーになったプット売りのポジションの決済について、損益を固定する方法があるのをご存じでしょうか?

それがプットコールパリティです。

なぜプットコールパリティを知っておかなければならないのかというと、大引けの数値が妥当ではない可能性があるからです。

そこでどうやったら妥当な価格が出るのかを、投資家自身が知っていないと正しいかどうかわかりません。

なのでこの記事ではプットコールパリティで価格を算出するやり方を3つ紹介します。

ポジションの前提条件

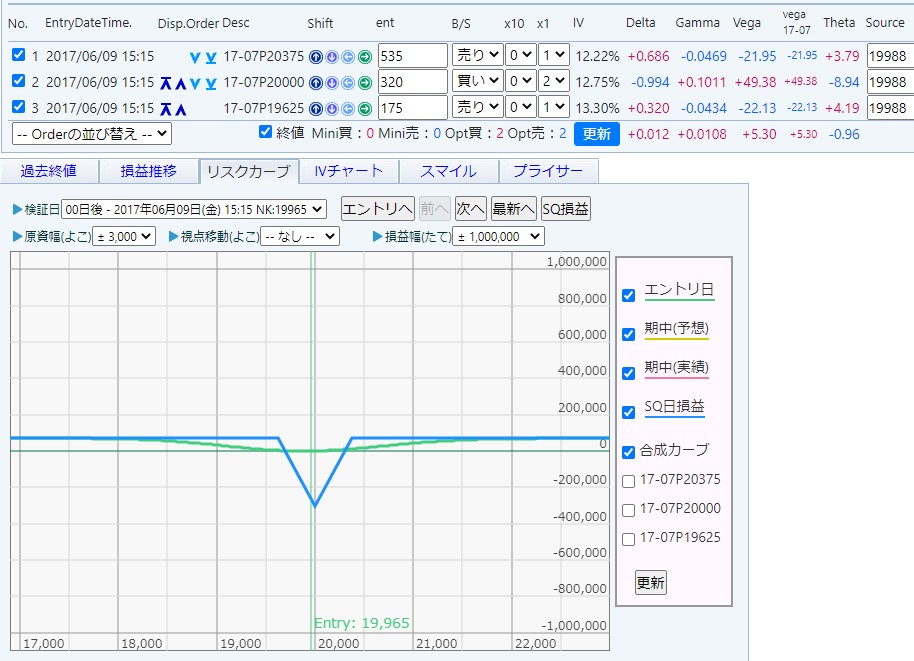

仮に2017年6月9日の大引けで7P20375を1枚売り、7P20000を2枚買い、7P19625を1枚売るアイアンバタフライポジションを組んだ場合を考えましょう。

下記のようなリスクカーブとなります。

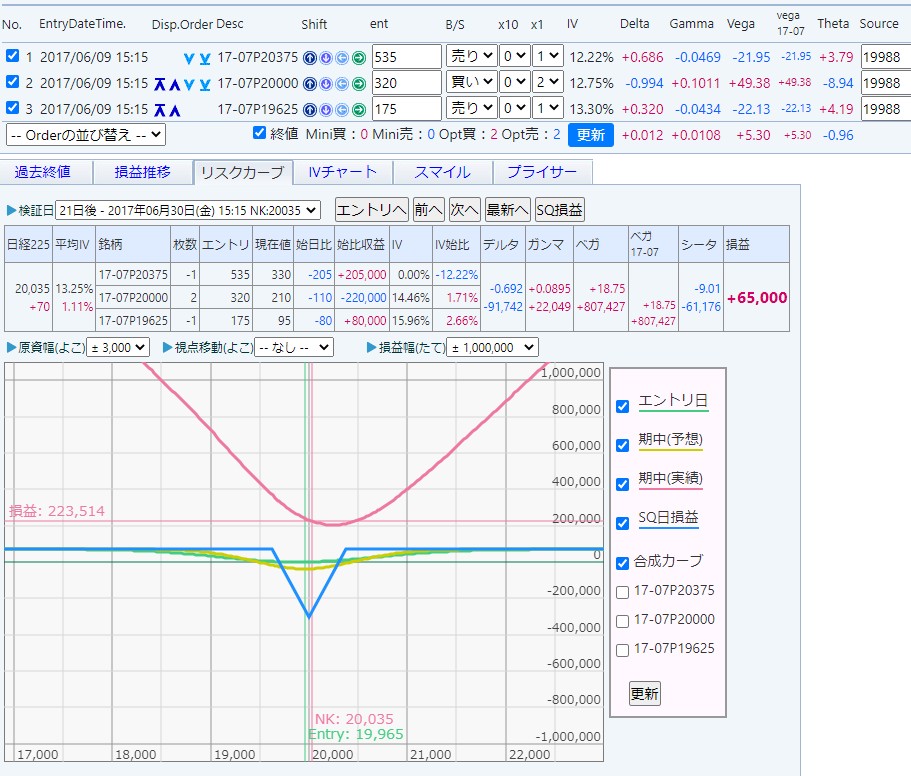

プライサーで6月30日の大引け値でのシミュレーションだと+65,000円の利益が出ています。

ただしリスクカーブを見てみると、エントリー時の曲線である緑の線や予想の線である黄色の線とは全く別な方向に行っており、正しく評価できているかわかりません。

7P20375の1枚売りのポジションは流動性が全くなくて、シミュレーション上のプレミアム価格では決済できていない可能性があります。

なぜこのようなことが起きるかというと、Prizeは終値を拾って表示するツールなので、15時15分の引けで約定されていない銘柄であれば、一番直近で約定した時点のオプション価格を終値として採用しているからです。

例えばお昼の12時ころに約定して、そのまま大引けを迎えたとすると、この銘柄の終値は12時のものが採用されます。

終値だけで判断すると失敗する可能性がある

今回の21日後の事例では、7P20000が210円であるのに対して、7P20375の価格が330円しかついていません。

7P20000を正とすると、7P20375は本質的価値が7P20000よりも本質的価値の分、375円高いはずなので、価格に反映されるはずなのですが330円にしかなっていないので怪しいと当たりを付けます。

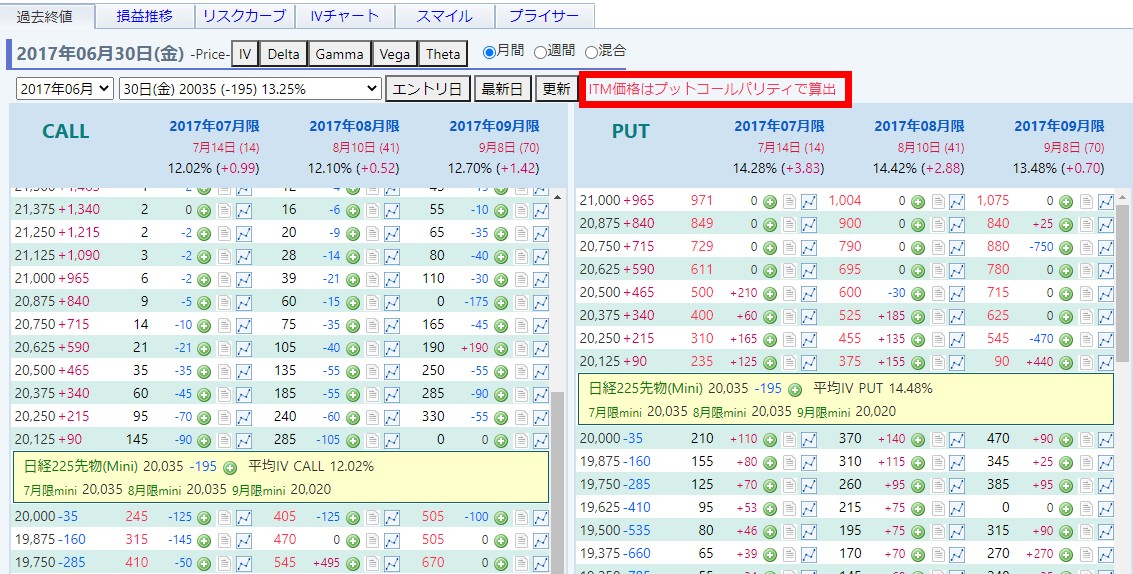

そこで、Prizeの仕様で「ITM価格はプットコールパリティで算出」出来る機能があります。

文字通りプットコールパリティを使って、インザマネーの値の代わりにアウトオブザマネーから妥当な価格を算出することができます。

そこでPrizeにより妥当価格を算出してリスクカーブを確認すると、リスクカーブはこのような妥当な曲線を描いていることが分かります。

プットコールパリティで本来の価格を算出する

このような状況の場合は、プットコールパリティを使ってこの7P20375のプットの売りポジションを決済したのと同じ効果を実現するためには、プット買いの合成ポジションを合成して建てればよいです。

プットコールパリティの計算式は

合成先物=コール買い+プット売り

なので式を変形させて、7C20375の買い+30日の終値でのミニ10枚売りを追加すれば、7P20375を買ったことになります。

これでシミュレーション上7P20375の1枚売りの6月30日のプレミアム価格330円と同じになります。

オプションはインザマネーになると流動性が低くなり、反対売買をできないことがあります。

流動性が低いことから、プットコールパリティの考えが必要になってきます。

先ほどもお伝えしたように、シミュレーション上の価格は最終約定値=終値 なので、インザマネーになるほど実際の妥当な価格から乖離することがあります。

本来の終値ではないと考えられるのは隣のオプションとの比較でもできる

なぜ高くなる推定ができるかというと、7P20500が前日比+210円、7P20250が前日比+165円となっているので、7P20375の前日比+65円は安すぎると推測できます。

ただしこの推測はあたりをつけるだけなので、7P20500の値付けも同様最終約定値で妥当な価格と異なっている可能性があるので、確実におかしいと断言できませんが、恐らく合ってないと予測してパリティで計算して正しい値を求める必要があります。

プットコールパリティによる妥当価格の算出における考え方3つ

ここでは例として、仮に7P20375が330円だとします。

6/30時点の原資産の終値は20,035円でした。

プットの権利行使価格と同じコール側権利行使価格である7C20375のプレミアムは60円でした。

この条件でプットコールパリティが成り立つか考えてみます。

求める方法は先ほども伝えたように、

合成先物ロング=コール買い+プット売り

ですよね。

ここで、7C20375@60+7P20375@330の合成先物は、20375円の先物と一緒です。

権利行使価格と同じ先物が生まれるので。このことから3パターン合成ポジションの妥当価格を求めるアプローチを紹介します。

(1)今このポジションを建てるとコール買いのC20375を60円を支払い、P20375の330円を受け取るので合計270円を受け取って、現在の先物価格の20,035円より340円高い20,375円のロングポジションを合成先物で作り出したと言えます。

現在の先物価格20,035円に対して合成先物は20,375円です。

ということは、-340円の差が確定してしまいます。

そのようなポジションを270円の受け取りで組成するでしょうか?という質問になります。

もちろん合理的ではない、というか間違いなく70円不利な価格ですよね。

このことから、7P20375@330は、きわめて安すぎると言えます。

じゃあどのくらいの価格が妥当かというと、先ほどの20,375円の先物価格とオプションの合成先物の価格がぴったり一致する価格です。

つまり現値と思われる330円から70円高い、400円が妥当であろうと考えられます。

(2)「合成先物20,375円が原資産価格20,035円になるというのがイメージがつかない」という場合は、オプションのボラティリティの原理原則から考えます。

ITMのオプション=本質価値+時間価値

OTMのオプション=時間価値

というのが原則です。ここで、ボラティリティとは、時間価値の大きさを示した値です。

同じ権利行使価格であればインザマネーとアウトオブザマネーのボラティリティは一致するのがプットコールパリティの考え方なので、ITMのオプションの時間価値と、OTMのオプションの時間価値はイコールになっていないといけません。

そこで今回のP20375を分解すると

本質価値=20,375(権利行使価格)-20,035(原資産価格)=340円

時間価値=アウトオブザマネーのオプションのC20375と同じ=60円

よって7P20375=340+60=400円

とこのようにも計算することができます。

(3)今ポジションを建てて、原資産が20,375円に上昇したことを想定するやり方

コールもプットも、原資産が20,375円に上昇したらアットザマネーでSQを迎えるので無価値になります。

ということは、原資産が20,035円から20,375円にまで上昇する340円分を、今オプションの売買で確定していないとパリティが成立しないことになります。

そこでC20375を見ると60円なので60円の支払いがあり、プットの受け取る金額を足すと340円の受け取りになるような価格設定でなければならないので、プットプレミアムは400円である。ということがわかります。

アプローチ方法はこのほかにも多数ありどれもが正解になるので、お好みの覚える方法でよいかと思います。

Prizeの仕様により計算しなくても表示されるプットコールパリティの妥当値

Prizeにはインザマネーの価格を、プットコールパリティを使って妥当価格を算出する機能がついているので、インザマネーの本来の妥当価格をすぐに取得できます。

ご自身でやりやすい方法でプットコールパリティを活用してください。

まとめ

日経225オプションの場合、インザマネーになると流動性が低くなり決済することができなくなる場面があります。

その場合は損失を覚悟で反対売買をするか、プットコールパリティにより妥当な値段を把握したり、損益を固定してSQまで持ち続ける案もあります。

インザマネーのオプションの妥当な価格を算出するには

(1)270円受け取って、現在の先物価格の20,035円より340円高い20,375円のロングポジションから計算する。

(2)「合成先物20,375円が原資産価格20,035円になるというのがイメージがつかない」という場合は、オプションのボラティリティの原理原則から考える。

(3)今ポジションを建てて、原資産が20,375円で上昇したことを想定する

などの検証方法があります。

また、Prizeならプットコールパリティでインザマネーの価格の妥当値を調べられるので便利です。

もしプットコールパリティがなかなか腑に落ちない方は、プットコールパリティをわずか1分で頭に描く方法がありますのでこちらも参照してみてください。