口座残高を超えるオプションを決済できるかどうか、という質問をいただきました。

口座残高100万円で、ポジション組成日は2017年9月8日にカレンダースプレッドを組成したとします。

仮に10月12日に期近のオプションを決済しようとした時に、10月限C19875の売り玉の損失は-1.050,000円となっています。

確か、決済する時は、買い玉より先に、売り玉を反対売買して決済することをオプション投資家養成塾の講座で学んだ気がします。

この場合、口座残高は100万円しかありませんので、決済できないのでしょうか(決済しようと思えばどのようにすれば良いのでしょうか)。

基本はポジションの決済を考えると売り玉の解消を先に行います。損失限定のポジションにすることが先決です。

その後期先の買い玉を決済するのですが、期先の買い玉は流動性が低いため約定させるのが難しいかもしれません。

本来は約定させにくい建玉から決済しておくのがセオリーですが、今回の場合は流動性が高い期近の売り玉の解消を優先に考えたほうが「万が一」に備えられるかと思います。

プットコールパリティを使って損益を固定する

例を挙げると10C19875ショート、11C19875ロングのカレンダースプレッドを組成した後の口座残高が100万円残っていたとします。

おそらく、このポジションをとるには口座残高はもっと多額保有してエントリーしていると思われます。

もしポジション組成後に他に証拠金を拘束されるポジションを取っていたら証拠金不足で反対売買で決済出来なくなる可能性はありますが、もし100万円以上保有して上記ポジションを建てられたなら、売り玉の決済は自己の資金の中でプットコールパリティにより決済します。

決済時に売り玉を先にするのは、リスクを出来るだけ低くするためです。

買い玉を手仕舞いしたあとに相場が急変したら損失が膨らみますので。

決済する場合には、プットコールパリティを使って期近10C19875を買い決済します。

10C19875を決済したい場合は10C19875を買えばよいので、プットコールパリティを用いると先物ショート+10P19875買いです。

このポジションを保有して10月SQを通過させれば10C19875 は損益が固定され決済されます。

そのあとに11C19875を決済します。

インザマネーになると額が多いポジションができる

例えば期近のプットが60円で売り、期先のプットを145円で買うカレンダースプレッドを組んでいて現値が期近プット1,100円、期先プットが1,170になったと想定します。

証拠金100万円-(1100-60)+(1170-145)が、現在保有している証拠金の金額になりますので、1040+1025=2,065円(200万超)を資金として保有している状態です。

よって10C19875を反対売買しても資金はショートしません。

評価益が資金として保有している状態になります。

証券会社は口座残高100万円から10C19785の損失額105万円を実際に控除するのではなく、11C19875評価益を口座残高に存在するものと見做して、証拠金計算をしています。

単純な売りポジションも、売ったプレミアムは手元に入っていると考えて証拠金計算をしています。

かならず手元に入る金額よりも証拠金所要額が大きくなるので証拠金が結構かかるイメージがありますが、大半は売って受け取ったプレミアムが証拠金の余裕額に含まれているため、自己資金も多くなっているように見えるかもしれません。

証券会社は100万円の残高、ではなく、2,025万円の残高に対して105万円を引きます。

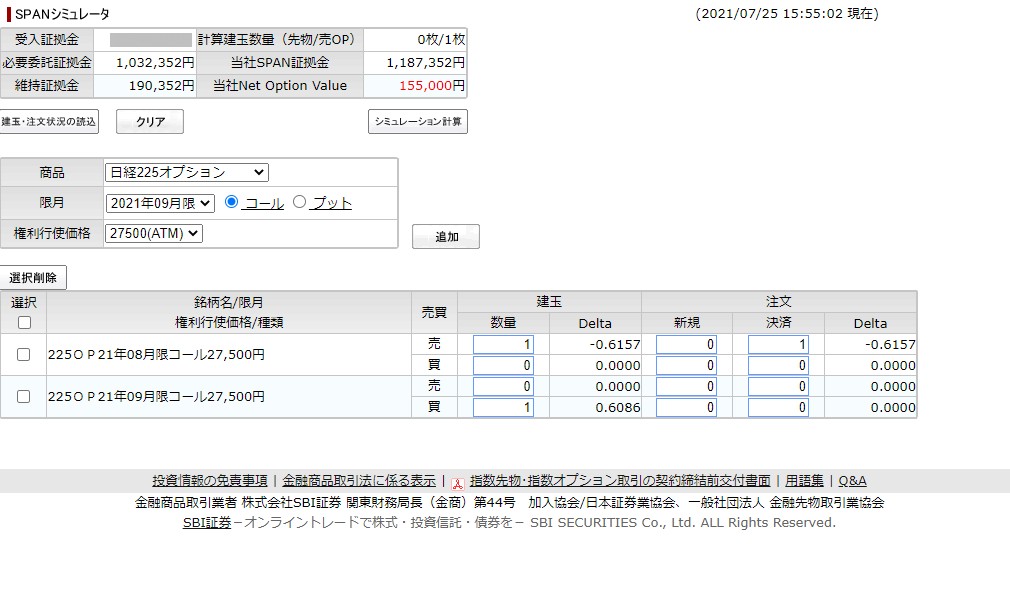

この辺り、厳密には再現できませんがSBI証券の証拠金シミュレーターだと、保有ポジションの証拠金と決済するときに必要な証拠金が確認しやすいかもしれません。

建玉の他に、新規注文した場合や決済した場合で証拠金を計算できます。

SQまで保有していた場合

では、SQまで持った場合はどうなるのでしょうか。

期近の10月限・C19875の売り玉だけが決済されて、損失-1.022,000円に対して口座残高が100万円しかないので、追証になるのでしょうか。

ポジションと証拠金の関係を見ないと何とも言えませんが、おそらく10C19875は損失でも11C19875は含み益が出ているので、追証にはなりません。11月限は買い玉のみなので、そもそも証拠金が不足することはありません。

決済する場合には、プットコールパリティを使って10C19875を売るので、先物ショート+10P19875を追加で保有して10月SQを通過させます。

が、該当のオプションは1円しか値がついていません。

またこの現値で先物をショートする際の日経225ミニの価格は現値の19875円で良いのか悩むかもしれません。

口座残高100万円で2017/9/8にスタートしてこの状態だと、10C19875は決済可能です。

当初60円と145円でスプレッドを組んで、それぞれ1100円と1170円になった、という計算です。

証拠金100万円-(1100-60)+(1170-145)が、現在保有している証拠金の金額になりますので、1040+1025=2,065円(200万超)を資金として保有している状態なので10C19875を反対売買しても資金はショートしません。

反対に買い玉から決済した場合は、このような単純計算ではなくSPAN証拠金計算が必要になるので、ちょっと複雑です。

SQ前日にパリティで決済する際には、もし1円で値がついていなければ売る必要はありません。

C19875に残っている時間価値を回収するのがプット売りの役目なので、ほとんど先物化した銘柄はプットも1円しか付きません。

あと、ショートするミニの権利行使価格は、現値です。

先物を取引できるのは現値しかできませんので。

現値で計算しても成り立つのか?については、プットコールパリティによってオプション価格を正しく判断する方法を参照ください。

場合分けして丁寧に計算してみると、成り立つことが分かると思います。

先ほど、SQ前日にパリティで決済する際には、もし1円で値がついていなければ売る必要はなく、C19875に残っている時間価値を回収するのがプット売りの役目なので、ほとんど先物化した銘柄はプットも1円しか付かないと書きましたが、1円のプレミアムである10P19875は売り玉を建てずに、現値の先物1枚だけショートすれば良いという手もあります。

10C19875が超がつくほどITMな場合は、先物と同じ損益の動き方をします。

この損益を固定するのには、先物をショートすれば固定できます。

10P19875を売る行為は、もし万が一原資産価格が19875を割り込んだ時に先物から利益が出ないように抑え込む役割なので、わずか1円を売って蓋をするよりも、売らないでそのままにしておいたほうがもし万が一の暴落が来たら蓋をしないおかげで利益になる可能性が残されているからです。

もちろん売ってもいいです。

1円放棄して宝くじみたいに19875円を割り込む事に賭けるか、ルール通り1円でプットを売って完全に損益固定して大暴落しても損益固定された状態を実現するか。

この選択ですが、1円くらいなら放棄してもいいのではないかな、と思えるかもしれません。

実例によるプットコールパリティの不一致

例えば保有ポジションは

9限 P16500@260 1枚買い

10限 P16500@530 1枚売り

このリバースカレンダーを組んでいたとします。

現在の状況はATM16750円

9限 P16500@110

10限 P16500@440

10限 C16500@550

という状態だとします。

プットコールパリティにより誤りを見つける

通常決済の場合は 9月限のP16500は260円で買って、10月に110円になったら反対売買すると-150円の支払い、10月限P16500を530円で売って、440円で買い戻すので+90の利益

よって差引-60円(6万)のマイナスです。

一方、10月限をプットコールパリティで損益を固定したい場合は当初売っていた10月限P16500を買い戻せばいいので、

先物買い=コール買い+プット売り

のプットコールパリティの公式にそれぞれ額を記入してみましょう。

コール買いC16500@550+プット売りP16500@440=合成先物価格が110円、この式が成り立つのがプットコールパリティの原則です。

現在の場面では、権利行使価格は16500、先物の現在値が16750から差が250円で合成先物価格が250円になってしまいます。

先ほどの損益計算では差額が-60円と損失だったのに、このパリティの結果の250円とアンマッチしています。

コール+プットの合計で求めた合成先物価格と権利行使価格の差が110円、、一方で権利行使価格と原資産価格の差が250円なので、プットコールパリティが成り立っていません。

その原因は、日経225ミニが見ている先物価格にあります。

権利落ちに注意

実は期先の10月限オプションは日経平均株価ではなく、10月限の先物を見ています。

日経先物は9月末に権利落ちが発生するため、10月先物は9月先物より安くなる傾向があります。

おおむね80円~140円程度乖離しますので(原資産価格にもよります)、今回の140円の開きがまさに示しています。

ですので、パリティで決済する場合には先物ミニ9月限ではなく、10月限にて決済する必要があります。

そうしないと限月が揃わないためSQにポジション消滅してくれません。

また、計算に当たっては権利落ちを考慮するため、10月のミニの値にて再計算してみてください。