あなたはオプションがディープインザマネーになったときに、本来適正に評価されるべき価格と、終値で表示されている価格が異なる場合があるのをご存知でしょうか?

実はオプションプレミアムの終値は、市場が大引けで評価しているはずの妥当な価格とは限らないのです。

2017年6月30日の大引けで7P20375のプレミアムは終値330円と算出されていますが、実はこのプレミアムは400円が妥当な価格です。

(価格表示はシミュレーターツールPrizeより引用)

もし市場の評価として終値が絶対に正しいと思い込んでしまうと、正しくリスク分析できなくなる恐れがあります。

そこで役に立つのが、妥当なプレミアムを算出するためのプットコールパリティの知識となります。

プットコールパリティを用いることで、正しいオプションプレミアムを計算できるようになりますので、あなたも終値表示に惑わされることなく正しいリスク管理を行えるようになりましょう。

【目次】

1.プレミアムの終値表示は最終約定値である

2.プットコールパリティの公式の使い方

3.プットコールパリティで正しいオプション価格を算出する方法

4.まとめ

1.プレミアムの終値表示は最終約定値である

オプションは日経平均株価と異なり、権利行使価格ごとに取引されていているので、人気がある銘柄には取引が集中する一方で、人気が無い銘柄は全く取引がされないこともあります。

終値が市場の評価と異なる現象が起きて投資家を混乱させやすいのは、とりわけ本質的価値が多く含まれるディープインザマネーのオプションになります。

ディープインザマネーのオプションは流動性が低く最終約定値が大引け間際ではないことが多々あるからです。

混乱の原因はディープインザマネー流動性の枯渇

インザマネーになると本質価値が残されているので、必ず価値はありオプションプレミアムは0にはなりません。

しかしながら、流動性が無いと1日の約定枚数が0枚ということもあります。

つまりその日に全く約定していないということです。

あなたもプレミアムが全く付かずにプレミアムの表記が「-」となっているのを見たことがあるかもしれません。

この現象はアウトオブザマネーよりもインザマネーの方が多く、さらに顕著に影響が出るのがディープインザマネーの銘柄です。

なぜディープインザマネーの銘柄で取引が少なくなるかというと、ディープインザマネーになればなるほど先物売買とほとんど差異が無くなり、流動性や手数料、ポジションサイズを考慮すると先物や日経225ミニを取引したほうが確実にポジション調整を行えると考えられるからです。

また、流動性が無いから取引をしない、取引がなくなるから流動性が無い、流動性が無くなるから取引がない・・・という流動性枯渇のスパイラルに陥っていることもあるでしょう。

実際にオプション取引の解説書でもディープインザマネーの建玉の扱い方についてはほとんど触れていないのが現状であり、国内でディープインザマネーを扱ったオプションの戦略を用いる戦い方を解説している人は私が知る限り1名だけです。

それだけ扱い方が難しく、流動性が少なくなるのがディープインザマネーの特徴です。

終値表示を鵜呑みにせず計算で求めることが資産を守る手段

ディープインザマネーの銘柄は、流動性がありませんので、約定されない日が多くなります。

仮に約定しても、朝の寄り付きや前日夜間に約定した後に、15:15の大引けまで1回も約定しないということもあります。

その場合、終値は約定した価格となりますので、朝の寄り付きに約定した価格がそのまま終値として表示されることになりますので、表示される終値が本来もつべき価格となっているとは限らないのです。

最も困るのは、もし仮に誰かが誤って極めてやすい価格で約定した場合です。

例えば本来500円以上の価格がついているはずのオプションが100円で約定したとすると、たとえ本質的価値が500円であっても終値は「100円」という表示が終値として表示されてしまいます。

まれに本質価値1000円以上もするオプションが800円などと割安で取引されていることがあります。

これは800円が妥当な価格なのではなく、過去の取引の履歴として実際に800円で約定されたことがあるという履歴の表示に過ぎず、妥当値な市場参加者の評価とは異なります。

このように誰が見ても分かるような異常値であれば判断はしやすいのですが、6月30日の事例のように、本来400円であるはずのオプションの終値が330円であると、一見間違いが無いように見えるかもしれませんが、実際は最終約定値だけが表示されていて妥当な価格ではないことに気を付けなければいけません。

大証や証券会社の公表値は最終約定値を表示しているので誤りではない

この現象は大証や証券会社による差異があるわけではありません。よって証券会社ごとに終値表記が異なることは無く、一様に終値の価格は統一されてます。

だから、普段個人投資家が取引するアウトオブザマネーやアットザマネー付近では問題が起きることは少ないのですが、流動性が無いインザマネーの銘柄は投資家自身が注意を払わないといけないのです。

自分はインザマネーのオプションを取引しないと決めていても、スプレッド売買などを行ってもし仮に保有しているオプションがインザマネーになってしまう場合もあります。

その際に適正な価格を知っておかないと、見た目の終値で含み益が消えたと誤解して決済してしまう危険性もあります。

流動性の枯渇というのは、プレミアムが正しく評価できないだけではなく、一体いくらのプレミアムが妥当なのか算出されていないことから不安になり、決済も満足に出来ないため心理的に持ちきれなくなって不利な価格で決済してしまいがちです。

だからインザマネーのオプションプレミアムを適正に評価する必要があり、その評価方法がプットコールパリティになるのです。

2.プットコールパリティの公式の使い方

プットコールパリティを理解するために役に立つのがプットコールパリティをわずか1分で頭に描く方法で紹介した公式です。

コール買い+プット売り=先物ロング

この公式を使うことで、コールのプレミアムをプットと先物で計算できるようになります。それと同時に、プットのプレミアムをコールと先物で計算できるようになります。

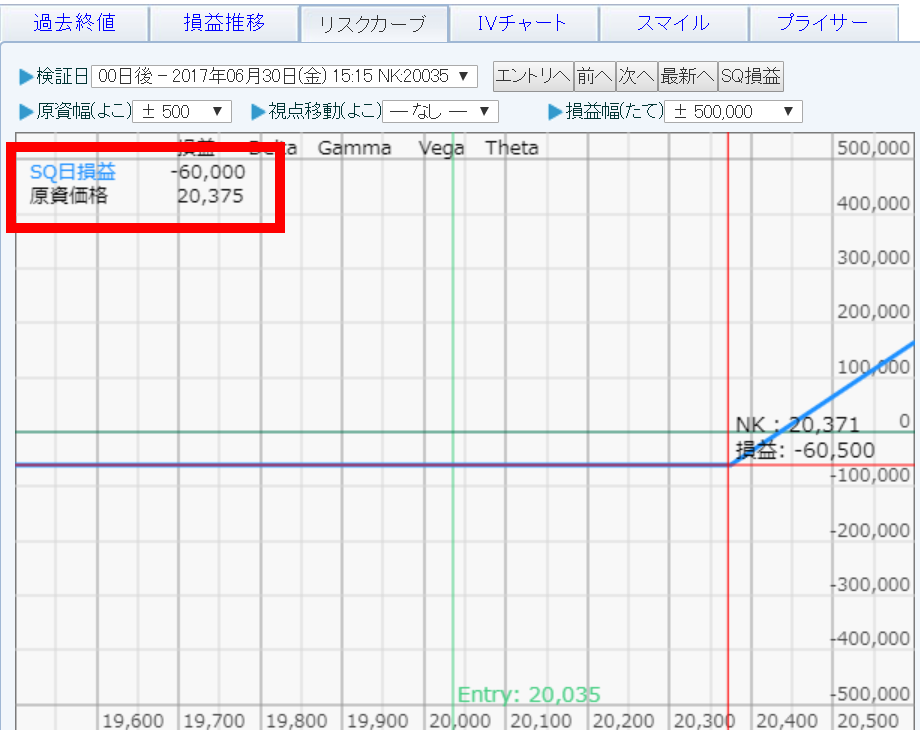

6/30の事例で計算すると、6/30時点の原資産の終値は20035円でした。7C20375のプレミアムは60円でした。

この時の2017年6月30日のP20375の終値は330円と表示されていました。

しかし、この終値が大引け時点で約定された妥当なプレミアムなのか、それとも相場変動が起きる前に約定した後に1回も約定されていないのか、この情報だけでは判断することが出来ません。

この条件の下で、妥当な価格を算出するためにプットコールパリティを用いるために合成先物ロングポジションを保有した状態をイメージします。

プットコールパリティにおける合成先物ポジション

7C20375ロングポジションと+7P20375ショートポジションの合成先物は、20375円で先物をロングしている状態と同じです。

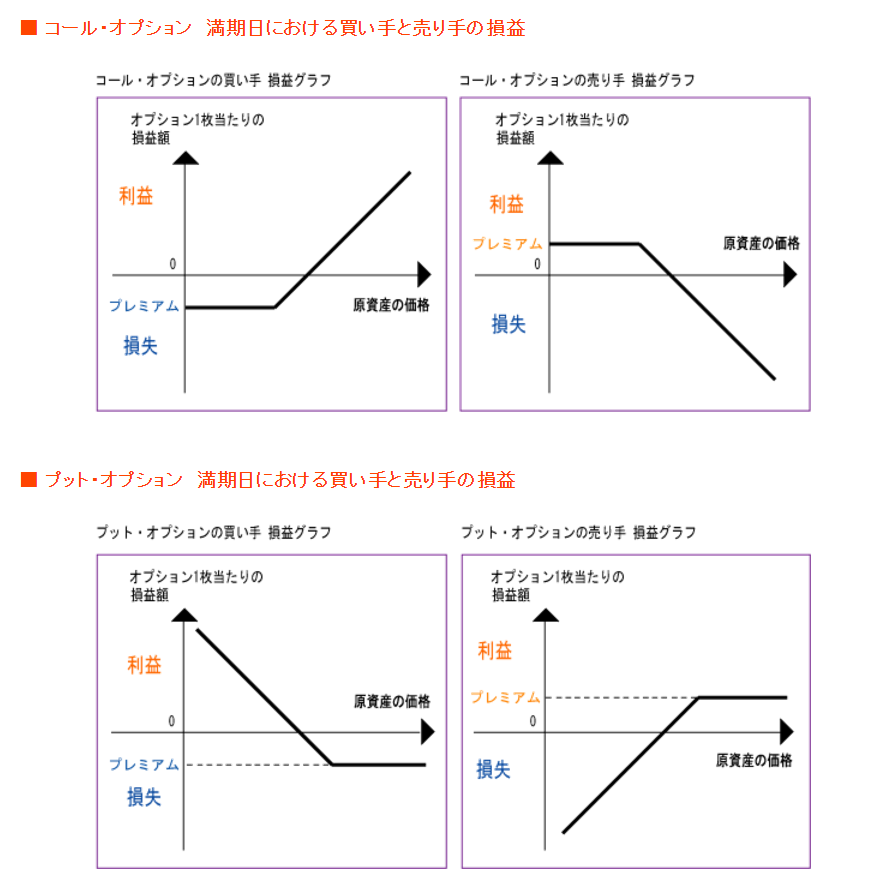

それぞれの損益グラフを重ねてみることで合成ポジションを実現できます。

なお、コールとプットの損益グラフについてはオプション道場さんでも掲載していますので参考にしてください。

(引用:オプション道場)

コールオプション買い

7C20375のロングポジションは右肩上がりの損益グラフとなり、最大損失が固定されています。

このとき最大損失はし支払いプレミアムに限定されていますので7C20375の60円(オプションは1000倍なので実質6万円)が最大損失額となります。

一方利益は先物ロングポジションと同じように原資産価格が上昇すると右肩上がりに利益が生まれます。

原資産価格が100円上昇するとプレミアムが100円増えます。オプションは1000倍で計算されますので10万円の利益になるということです。

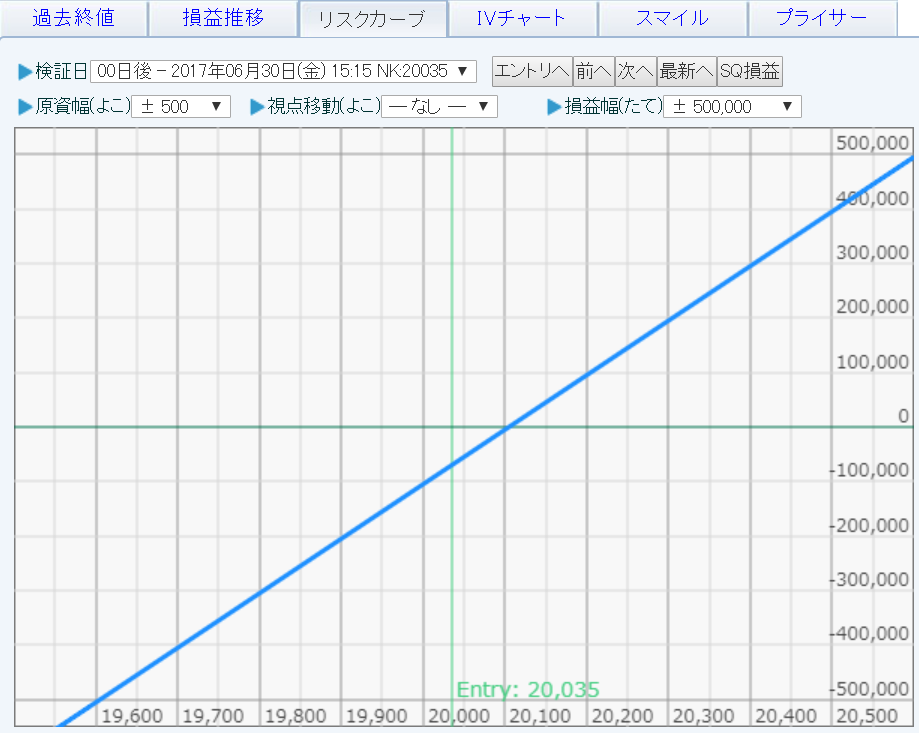

プットオプション売り

一方で7P20375のショートポジションは右肩下がりの損益グラフとなります。

オプションのショートポジションは先ほどのロングポジションと異なり、最大利益が受け取りプレミアムに限定されています。つまり今回受け取りプレミアムが330円だとすると、最大利益は330円になります。

一方で最大損失は無限大になり、原資産価格が下落すると右肩下がりに下落して、その割合はちょうどオプションのコールのロングポジションの反対なので原資産が100円下落すると10万円の損失が発生します。

合成先物ポジションの実現

このコールオプションとプットオプションを保有すると、グラフ上一直線になる損益グラフが描けます。

ここで、7C20375というオプションの意味は「20375円でロングポジションを持つ権利」なので、このコールオプションがインザマネーとなった場合には先物価格がいかなる値段であろうとも、20375円でロングポジションを持つことが出来ます。

また、7P20375のオプションの意味は「20375円でショートポジションを持つ権利」であり、このオプションを売っているので、売り手は20375円で買わなければいけない義務があります。

よって、合成先物20375円ロングポジションを建てるということは、原資産価格が20375円以上になっていた場合には20375円でロングポジションを持つことが出来る権利をもち、同時に20375円未満になったときには20375円でロングポジションを持たなければいけないことになります。

つまり原資産がいかなる価格になっていても、この合成先物ポジションを保有している場合には20375円の先物を保有している状態になるということです。

一方で、現在の原資産価格は20035円です。

もし先物をロングしようとする人が、20035円で買える先物が今あるのに、わざわざ20375円を買うのは合理的ではありません。

今20375円の先物を買って市場で売れば20035円になります。

つまり建てた瞬間340円の損失が確定します。だったら市場の価格で買ったほうが合理的だからです。

逆に20375円の先物をタダで手に入ったら、今市場で売れば340円の利益を抜くことが出来たら無リスクでサヤを抜けることになるのですが、そんなにうまく相場にサヤが落ちているはずがありません。

そこで、合成先物と現在の原資産価格の間には釣り合いが取れていて、買い手も売り手も不利益が無いような妥当な価格で取引されるはずだというルールが存在することになります。

それがプットコールパリティです。

もし合成先物を持つ人は、合成先物価格の20375円と現在の原資産価格の差額である20375-20035=340円分を受け取っていれば、たとえ合成先物を20375円で保有したとしても、不利益は生じないことが分かります。

ここからプットとコールの価格を計算することが出来ます。

3.プットコールパリティで正しいオプション価格を算出する方法

今回7C20375の価格は60円であることが分かっています。そして7P20375の終値の表記は330円です。

この状態でコールを60円で買って、プッをの330円を売ると、60円支払って330円受け取るので270円のプレミアムを受け取った状態で、20375円合成先物ロングポジションを作れることがわかります。

しかし先ほど計算したように、合成先物価格と現在の原資産価格の差は340円ありましたので、270円のプレミアムを受け取っただけでは価格が釣り合っておらず不利な状態で合成先物ポジションを持つことになります。

270円受け取って現在の先物価格の20035円より340円高い、20375円のロングポジションを作り出せるポジションに誰も魅力は感じないでしょう。

20375円の先物ロングポジションを持つのに、いくらもらえば釣り合うかというと、正解は340円受け取らないといけません。

そうでなければ今の原資産価格で先物を調達したほうがましです。

このことから、20375-20035=340円を別で受け取っていれば、今の相場で20375円の先物ロングを持っても損得は発生しないで不利益は生じない=等価 であるといえます。

つまりこの340円が合成先物ロングと今の先物価格の「価格差」になります。

この340円という「価格差」を、プットとコールの売買で埋められれば、今先物を持っても、合成先物を持っても何も損得は生じない等価なポジションが出来上がります。

このことからプットのプレミアムが本来付いているはずの価格を計算するのが、プットコールパリティの使い方です。

この計算過程で分かるように、7P20375のプレミアムが330円は安すぎます。

じゃあどのくらいの価格が妥当かというと、20375円の先物価格と、オプションの合成先物の価格がぴったり一致する価格です。

支払うべきコールは60円であることが分かっています。

で、プットとコールの「価格差」が340円になるためには、プットは400円になっていれば、60円支払って400円受け取って、価格差が340円になるということがわかります。

よってプットの妥当な価格は、330円ではなく70円高い400円だと考えられます。

330円の値付けで損益評価を行った場合と400円で損益評価を行った場合には実に70円ものプレミアム差が生まれていることがお分かりでしょうか。

もし証券会社が算出した保有ポジション損益を鵜呑みにしてしまうと、70円分利益を減らした状態で損益評価をすることになるため不利な状況に陥ったと誤った判断をししまう恐れがあります。

このような事態を解消するために、プットコールパリティを用いて妥当なプレミアムを算出し正しいリスク分析を行えるようになりましょう。

4.まとめ

プットコールパリティは合成先物(コール買い+プット売り)価格と、現在の原資産価格の「価格差」を埋める妥当な価格を算出することになります。

プットコールパリティの公式は コール買い+プット売り=合成先物ロングポジション。

公式から導くと6/30の7C20375のプレミアムが60円、原資産価格が20035円であるとき、7P20375は400円になります。

その計算方法は「価格差」(合成先物価格-原資産価格)=340円を埋めるだけのオプション料の支払い/受け取りから計算でき、コールの支払いプレミアムが60円であればプットの受け取りプレミアムは400円だと計算により求められます。

では、このプットコールパリティをオプション取引でどう生かすのか?

それは今の妥当な価格で損益を固定できるのです。その詳細はC22500を適正価格で決済するプットコールパリティの使い方でしっかりと事例を交えて解説していますので、ぜひこちらの記事で具体的な使い方を身に付けて下さい。

このプットコールパリティを覚えておけば、オプション取引で心の隙を「ドーーン」と突く手口にも引っかかることがなくなることでしょう。