この記事は「オプション売りで毎月第2金曜日をオプション給料日にする戦略の末路その2」の続きの記事です。

【目次】

1.はじめに

2.コールオプションの仕組み

3.プットオプションの仕組み

4.到達しそうもない水準のコールとプットを両方売る=ショートストラングル

5.東日本大震災 2011年3月の事例

6.リーマンショック 2008年9月の事例

7.バーナンキショック(テーパータントラム)2013年5月の事例

8.チャイナショック 2015年8月の事例

9.VIXショック 2018年2月の事例

10.コロナショック 2020年3月の事例

11. まとめ

【まとめ】

ショートストラドルを組んで〇〇ショックを迎えた場合は

- 東日本大震災では688万円のマイナス

- リーマンショックでは1,023万円のマイナス

- バーナンキショックでは611万円のマイナス

- チャイナショックでは922万円のマイナス

- VIXショックでは223万円のマイナス

- コロナショックでは1,991万円のマイナス

このような損失を被る可能性があり、自分の主観的な距離感に基づく安易な大外の売りは厳に慎むべきです。

7.バーナンキショック(テーパータントラム)2013年5月の事例

【図表17】バーナンキショックといわれる2013年5月23日に始まった暴落の様子

先ほどのリーマンショックからの立ち直りの過程で、FRBバーナンキ議長が量的緩和の縮小を示唆した場面での大きな下落です。

先ほどのリーマンショックからの立ち直りの過程で、FRBバーナンキ議長が量的緩和の縮小を示唆した場面での大きな下落です。

2021年5月現在も似たような状況で、相場はインフレ懸念や長期金利の上昇懸念と量的緩和縮小の動きにバーナンキショックの再来が懸念され、一喜一憂する神経質な動きとなっていますが、果たして当時はどうだったのでしょうか。

当時、日経平均はアベノミクス相場で、株価は回復、右肩上がりの展開でした。もっともIVは高止まりしており高値警戒感は出ていました。

【図表18】バーナンキショック前後の日経VIの状況

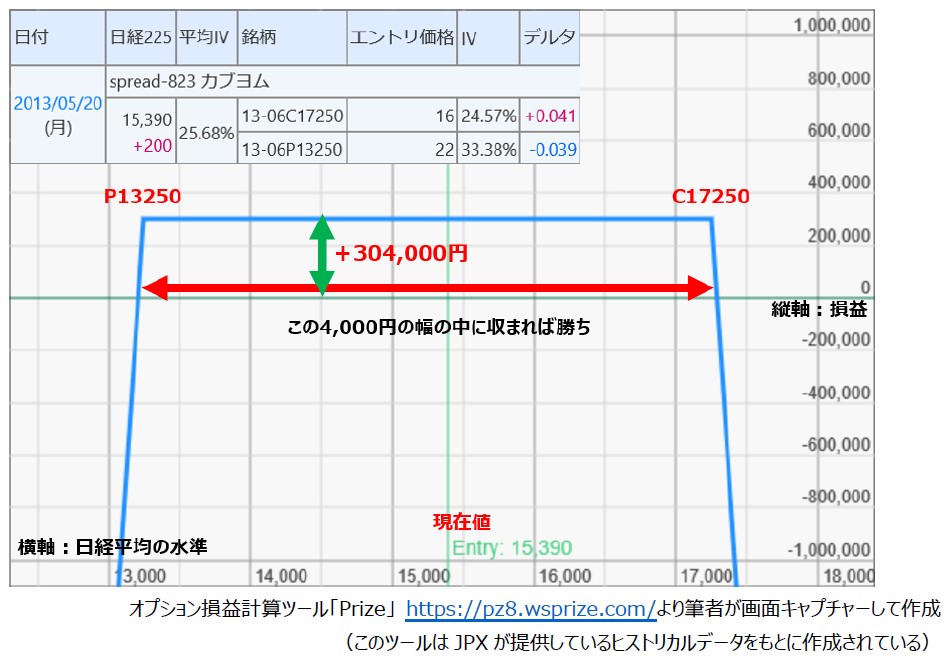

検証用のポジションとして、先と同様にデルタ(⊿)を到達確率と考えて、到達確率5%以下のコールとプットを売るポジションを考えます。

そして受取金額が30万円程度になるよう枚数を調整します。

2013年5月20日(月)日経平均終値15,361円のとき、C17250がデルタ(⊿)0.041、P13250のデルタ(⊿)は-0.039と、いずれも到達確率は5%を切りますので、これらを売ることにしましょう。

C17250が16円、P13250は22円でしたので、それぞれ8枚ほど売れば月給30万円です。

【図表19】バーナンキショック時のショートストラングルの例C17250+P13250と満期損益図

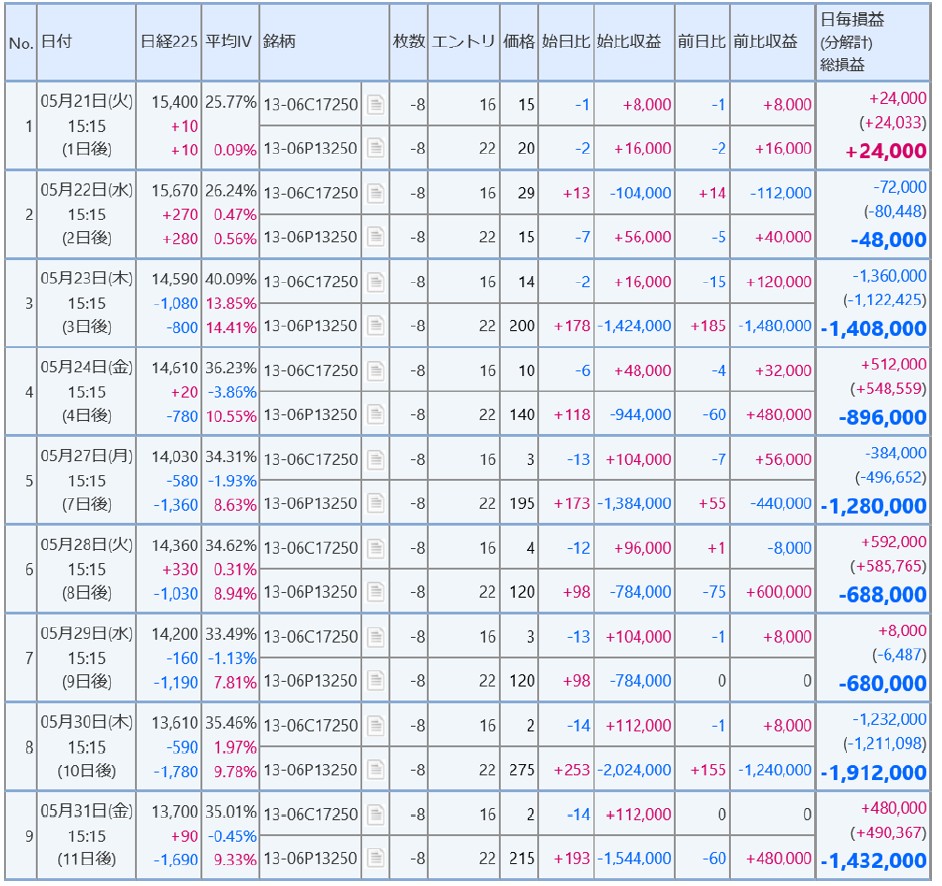

さて、FRBバーナンキ議長の量的緩和縮小を示唆する発言をうけての2013年5月23日、朝方から日経平均は上昇し16,000円に手が届きそうなところまできましたが、当時はちょっとの火種で大爆発する可能性があったようです。

午前の中国製造業購買担当者景気指数(PMI)の悪化が火種となり、日経平均は下落に転じました。後場には日経225先物市場においてサーキットブレーカーも発動するなど、一気に1,000円以上もの急落となりました。

16,000円を目前に結局2013年6月14日のSQは12,688円、5月23日のザラ場につけた目先の高値15942.60円から3,255円もの下落、率にして20%を超える下落となりました。

はたしてこの戦略はどのタイミングで撤退すればよかったのでしょうか。

5月23日の終値の時点で予定利益である30万円の5倍近い損失が出ているわけですが、ここで機械的に損切りできたかは疑問です。

まだP13250は1,000円以上も離れています。我慢しておけば、満額の利益になる地点にいるときに損切りするのはなかなか難しい判断でしょう(このような意味で当戦略はそもそも心理的にも難しいのです)。

この後、含み損益は一進一退を繰り返し、なんとかなるという期待をもたせながらも、6月に入ったところでその期待は無残に裏切られます。

すぐにP13250の権利行使価格ラインに到達し、あえなくインザマネーとなってしまいます。

資金をかき集めてポジションを維持できたとしても、最終的には、435万円以上の損失、月の想定利益の14.5ヶ月分の損失になってしまいました。

【図表20】バーナンキショック時のショートストラングル例C17250+P13250の損益推移(前半)

【図表21】バーナンキショック時のショートストラングル例C17250+P13250の損益推移(後半)

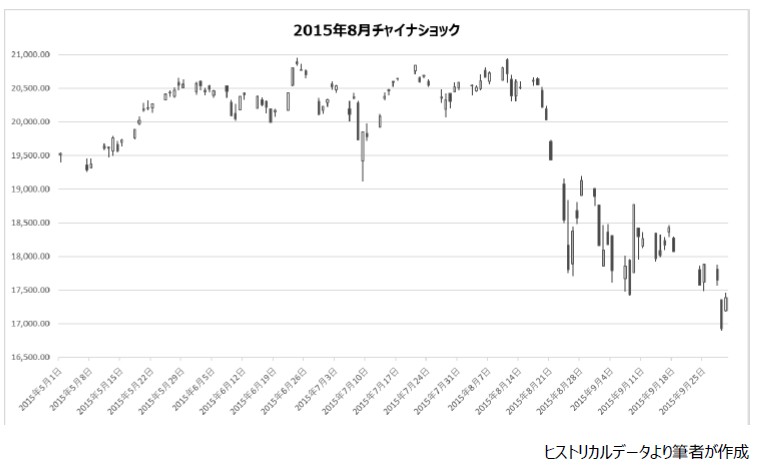

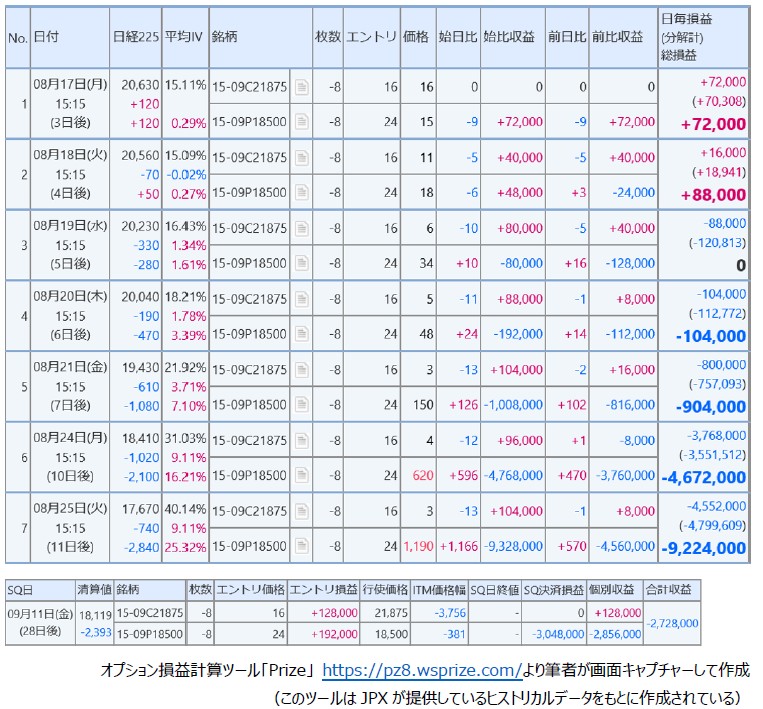

8.チャイナショック 2015年8月の事例

【図表22】チャイナショックとよばれる中国発の世界同時株安時の日経平均のチャート

2015年6月には上海総合指数が大暴落、その2ヶ月後、8月11日には中国人民銀行による中国人民元の対米ドル基準値の大幅引き下げによる中国人民元の急落により、再度8月18日に上海総合指数が大暴落しました。

6月の時は日経平均や世界株式市場へはそれほどの影響はありませんでしたが、8月の上海総合指数の大暴落は世界同時株安へとつながっていきました。

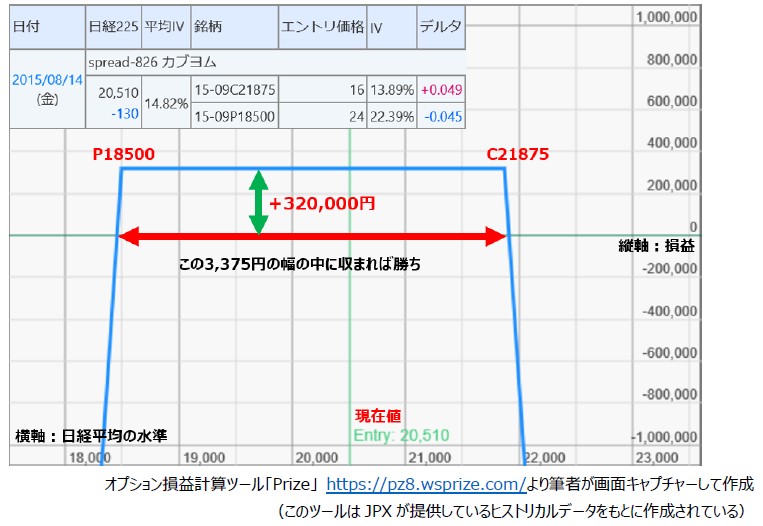

これまでと同様に、デルタ(⊿)が絶対値で0.05を割っているものを受取総額30万円程度になるように組んでいたとして見てみましょう。

上はC21875、下はP18500をそれぞれ8枚ずつ売れば実現します。日経平均の着地地点を3,375円の幅であてに行くイメージですから相当勝率も高そうです。

【図表23】チャイナショック時のショートストラングルの例C21875+P18500と満期損益図

さて、含み益から一転含み損に転換した8月20日の時点では日経平均はまだ1,500円上でしたから絶対的価格ベースでみてしまうと、まだ大丈夫と思ってしまうかもしれません。

しかし、翌日には期待する30万円の3倍もの90万円を超える含み損に膨らんでいます。

この時点でまだ1,000円の距離がありますが、果たしてこのタイミングで損切りできますか?ちなみに、このときP13250の到達確率を示すデルタ(⊿)の絶対値は0.2を超えてきていました。

このデルタ(⊿)を基準に管理するというのも手です。

【図表24】チャイナショック時のショートストラングル例C21875+P18500の損益推移

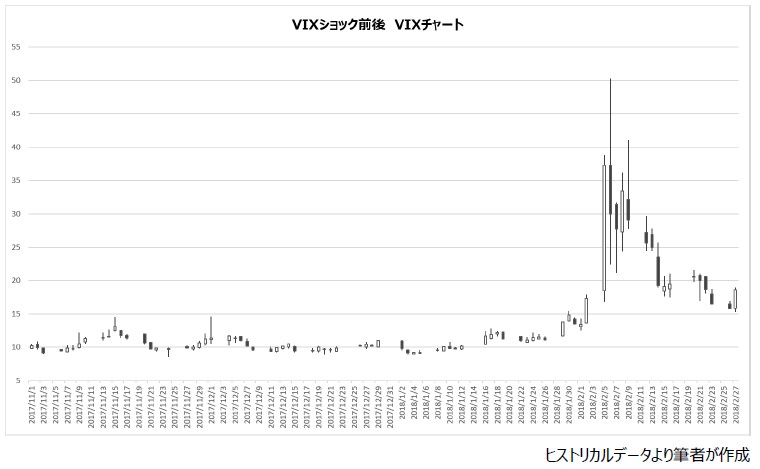

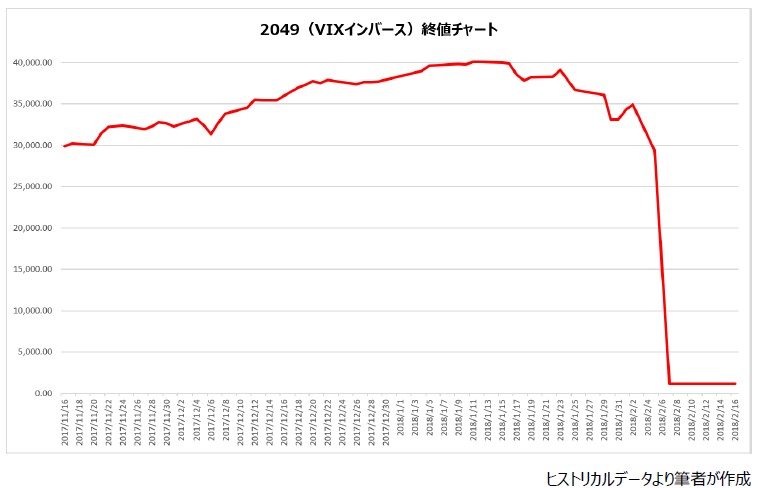

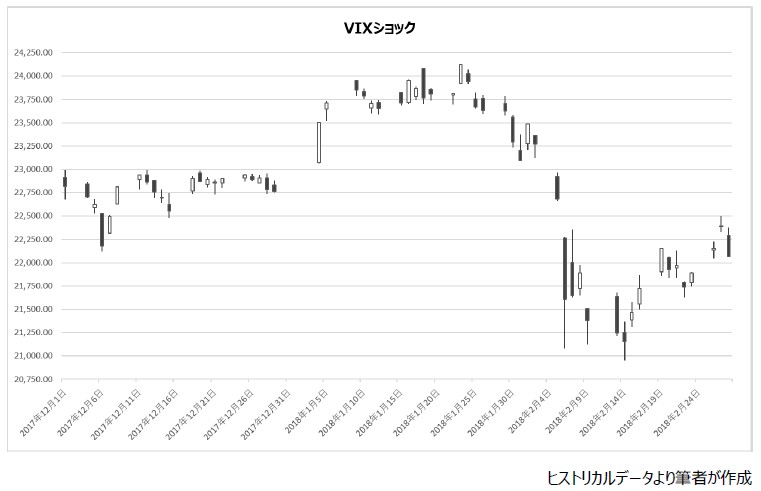

9.VIXショック 2018年2月の事例

2018年2月5日のニューヨークダウは取引時間中に1,597ドル安、終値1175ドル安でした。

当時の下げ幅としては史上最大だったわけですが、これも絶対的金額でみれば過去最大になるだけで率としては-4.6%でした。

そうはいうものの、VIXが急騰し、VIXのインバース型ETNである2049は逆に大暴落、一気に早期償還されることとなりました(上場廃止)。

【図表25】VIXショック時のVIX指数の変動の様子

【図表26】VIXショックで早期償還となってしまった2049(VIXインバース)の大暴落の様子

【図表27】VIXショックとよばれるVIX大暴騰に巻き込まれた日経平均のチャート

年初から調子のよい相場が続いており(いわゆる適温相場)、VIXや日経平均VIも過去の水準からみても低位にありました。

このようなときは、感覚的な金額ベースで遠くの距離を売ろうとすると、オプション価格も安く受け取りが少なくなりますので、どうしても近くを売るか、枚数を増やしがちになってしまいます。

ここではあくまでも到達確率で考えるという姿勢を貫きましょう。

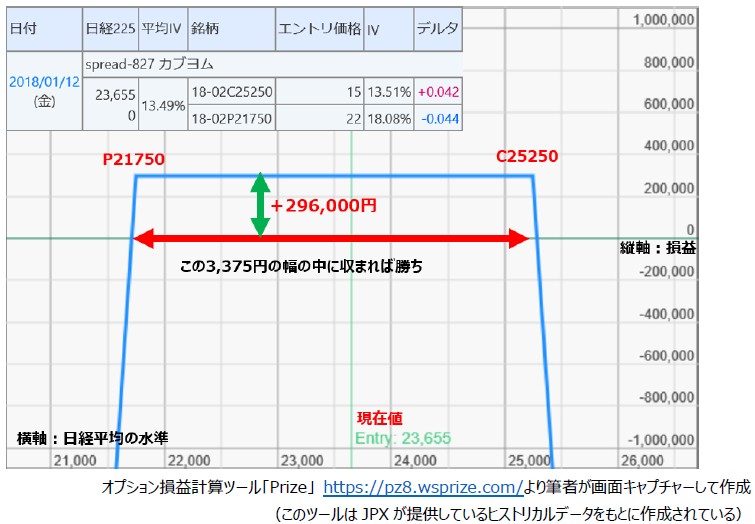

2018年1月12日、現在の日経平均は23650円付近、到達確率が5%を下回るのは、下は1,900円ほど離れたP21750、上は1,550円離れたC25250ですので、これらを売ります。

30万円相当の受け取りとするためにそれぞれ8枚ほど売ります。

【図表28】VIXショック時のショートストラングルの例C25250+P21750と満期損益図

【図表29】VIXショック時のショートストラングル例C25250+P21750の損益推移

それまでは相場も穏やかで、2月2日(金)まではポジション組成時点からわずか300円程度しか動いておらず、利益がしっかりと出ていました。

あと数日で給料日(満額)という矢先の出来事でした。

もちろん、「鯛の尾っぽと頭はくれてやれ」ということで、すでに目標の80%以上の利益はでていましたので、利食いしてもよかったのですが、そのタイミングは常に難しいものです。

利益確定は早く、損切りは遅くなってしまいがち。案の定、粘っていたところにVIXショックに襲われることに。

大引けでみると、一夜にして360万円の含み損です。

ギャップダウンで始まりましたので、逃げ遅れることになった可能性があります。

もちろんここまでの損失になる前に、途中で逃げることはできたと思いますが、逃げられないようなギャップダウンもあることを肝に銘じなければなりません。

この時点では、まだぎりぎり権利行使価格付近でしたので、プットの権利行使価格の上に着地してくれる期待から、何とか証拠金を工面してポジションを維持できたとしても、その後はあえなくインザマネーとなり、400万円を超える損失となってしまいます。

順調に利益がしっかりと出ていたにもかかわらず、あと少しで満期というタイミングで一気に損失となってしまった事例でした。

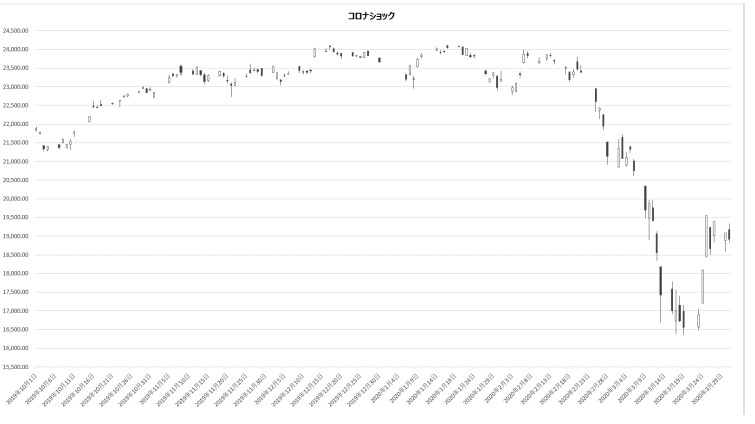

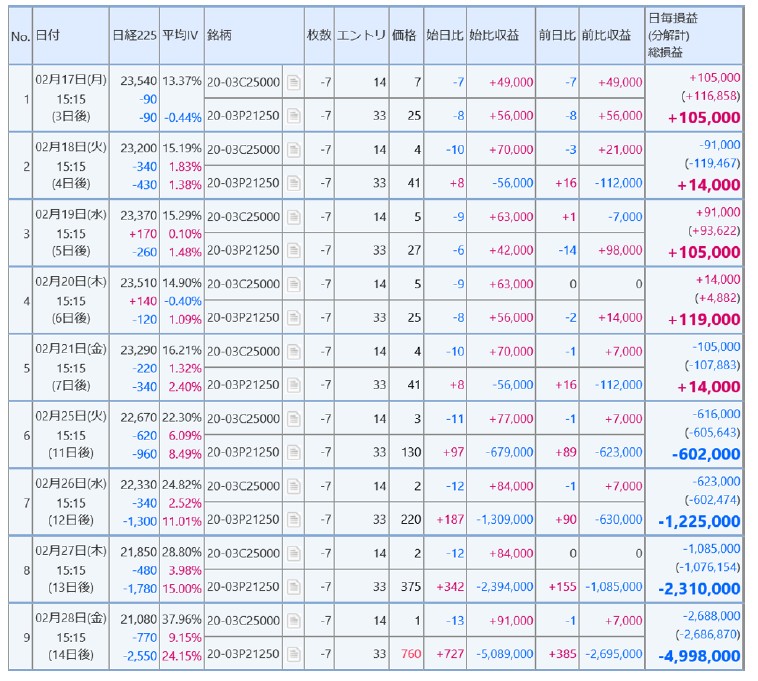

10.コロナショック 2020年3月の事例

未知のコロナウイルスによる肺炎に関する報道はありましたが、どこかよそ吹く風といった感じで、相場は高値を追う展開です。

新型コロナウイルスの脅威にまだ反応していなかった2月のSQに次のSQに向けたポジションを組んでいたらどうなったのでしょうか。

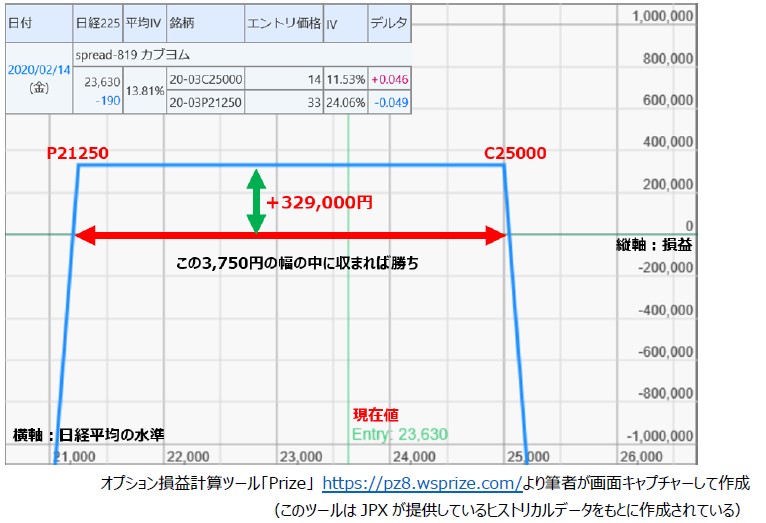

これまで同様に、デルタ(⊿)を到達確率と解釈して、これが5%を割る程度の銘柄を売ることを考えます。

日経平均は23,600円付近、上は、1,400円離れたC25000がデルタ(⊿)0.046、下は2,400円程度離れたP21250が‐0.049です。

満期にこの上下3,750円の範囲内に日経平均が入っていれば勝ちです。

計算上勝率は90%以上ということになっています。

月給30万円相当ということで、それぞれ7枚ほど売ることにしましょう。

【図表30】コロナショックで大暴落した日経平均のチャート

【図表31】コロナショック時のショートストラングルの例C25000+P21250と満期損益図

スタート1週間こそよかったものの、日本市場が休場だった2月24日、米国市場は新型コロナウイルスに対して身構えはじめ、リスクオフの動きとなり、先のVIXショックの2018年2月以来の1,000ドル超の下げに見舞われました。

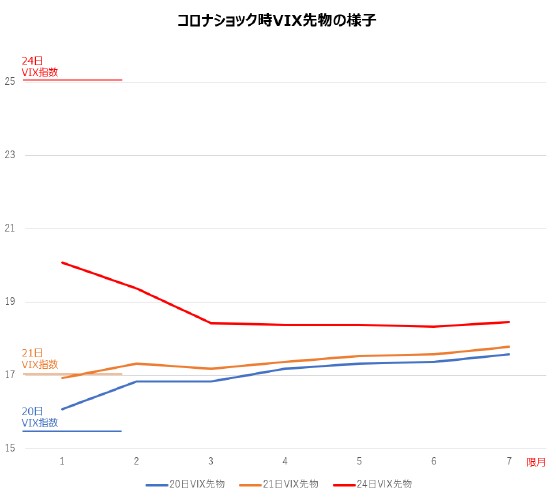

不穏な動きは、VIX先物にも表れています。

このVIX先物は、満期までの期間により値が異なるわけですが、期近が高いときは注意が必要だとされています。

すなわち、相場が不穏なときはVIX先物の満期の近いものが良く反応する傾向にあるのです。

実際、数日前と比較して、期近の値が大きく跳ね上がっていることが見て取れるかと思います。

この2月24日のVIXの状況のもとでは、戻ってきた2月25日には損が確定することは覚悟のうえでポジションを解消するべきでした。

【図表32】相場の危険度を察知できる可能性のある指標(VIX期間構造の変化)

しかし、それに気づかなければ(そのような撤退ルールも持たなければ)、まだ権利行使価格に1,400円は離れていますので、日経平均が10,000円程度だった低迷期を長く過ごした経験からはこの1,400円という距離が絶対的金額としては遠い気がしてしまいます。

しかし、今や日経平均は20,000円を超える水準です。絶対的金額でしかも勘で、到達可能性を判断することは危険です。

とはいえ、デルタ(⊿)=到達確率で90%の確率で収まる範囲を想定してみても、果たしてうまくいくのでしょうか。

数々のショックを見てきた今となっては、それしかよりどころはないけれど、しかし確率・統計が意味をなさない場合もあることを体感していることと思います。

【図表33】コロナショック時のショートストラングル例C25000+P21250の損益推移(前半)

【図表34】コロナショック時のショートストラングル例C25000+P21250の損益推移(後半)

確実に2月25日に撤退するべきでした。VIXの姿もそれを示しています。

勘に頼らない撤退のルールをしっかりともっていればこのコロナショックの事例は傷の浅いうちに撤退できた可能性があります。

しかし、満期損益や権利行使価格との距離で考える場合、その後の展開が主観的になりがちであり、しかも、仮に相場がその場所にとどまっていたならば確実に利益になるはずの場所に居ながらにして損切りをしなければならないというジレンマのもとでの判断になるのですから、これは難しい判断になるわけです。

2月28日になって、初めて終値ベースで売っているプットの権利行使価格(P21250)を割り込みました。

ここで撤退できるでしょうか。

証拠金を差し入れられずに強制的に撤退となるのは別として自分の意志で希望する月給30万円の13ヶ月分を超える500万円近い損失を受け入れる判断をしなければなりません。

ずるずると引っ張っていた場合(引っ張れるだけの資金があればの話ですが)、最終的には3,000万円近い損失となっています。

狙っていた月給30万円の100ヶ月分の損失です。

11.まとめ

今回は、極端な事例であるいわゆる「○○ショック」とよばれる事例で大外のショートストラングルを手掛けていたら?というテーマで結果を見てきましたが、このようなバックテスト(ストレステスト)でも、自分が実際に相場をはっていたとしたらどういう気持ちだっただろうか、どういうルールならば実現可能だっただろうかという視点もあわせて検討することが大切だと思います。

今回は、到達確率としてのデルタ(⊿)を利用して、到達確率が5%以下になるように、売る権利行使価格を「デルタ(⊿)の絶対値<0.05」のポジションとする、というルールで権利行使価格を決めましたが、そうなのであれば、相場が変動した場合にも常に、「到達確率=デルタ(⊿)の絶対値<0.05」を維持するようにふるまうというのが論理的です。

すなわち、ここまで来るはずがないという主観的な判断ではなく、不断に到達確率としてのデルタ(⊿)を観察し、例えばデルタ(⊿)の絶対値が0.1を超えたら、0.05に逃がす、あるいは、デルタ(⊿)の絶対値が0.025を割ったら、反対売買して再度もう少し内側にはなりますが、0.05の銘柄を売りなおすといったような早め早めのポジション調整をするといったように、客観的で厳格なポジション管理が求められるのです。

オプション取引においては、自分の主観的な距離感に基づく安易な大外の売りは厳に慎むべきです。

また、勝っているときにこそ、そのリターンがどのようなリスクによりもたらされているのかを客観的に分析することを忘れてはならないと思います。

<末路シリーズ>