あなたは安定した資産運用をするのには何が必要だと思いますか?

やはり、将来を見据えた【相場観】というものが必要だと思っていませんか?

実は、相場観が無くても投資はできるし利益を上げることもできるんです。

この記事では、相場観が無い人がどうやって資産運用するのかの考え方を私の体験を踏まえてお伝えします。

安定した資産運用を実現するのに欠かせない3つの条件についてです。それは

- 資産には保険を掛ける

- 保険がブレを少なくさせる効果と、レバレッジを高められることを知る

- 長期投資するなら右肩上がりの市場で保険がある銘柄が良い

この3つの条件です。

あなたもこの記事を読むことで、保険の重要さを再認識するとともにポートフォリオに保険を追加して万が一に備えたくなるでしょう。

条件1:資産に保険を掛ける

株式投資のプロは絶対投下資金を全額失うことはしません。なぜでしょうか。

それは必ず「保険をかけて」を投資を実行しているからです。

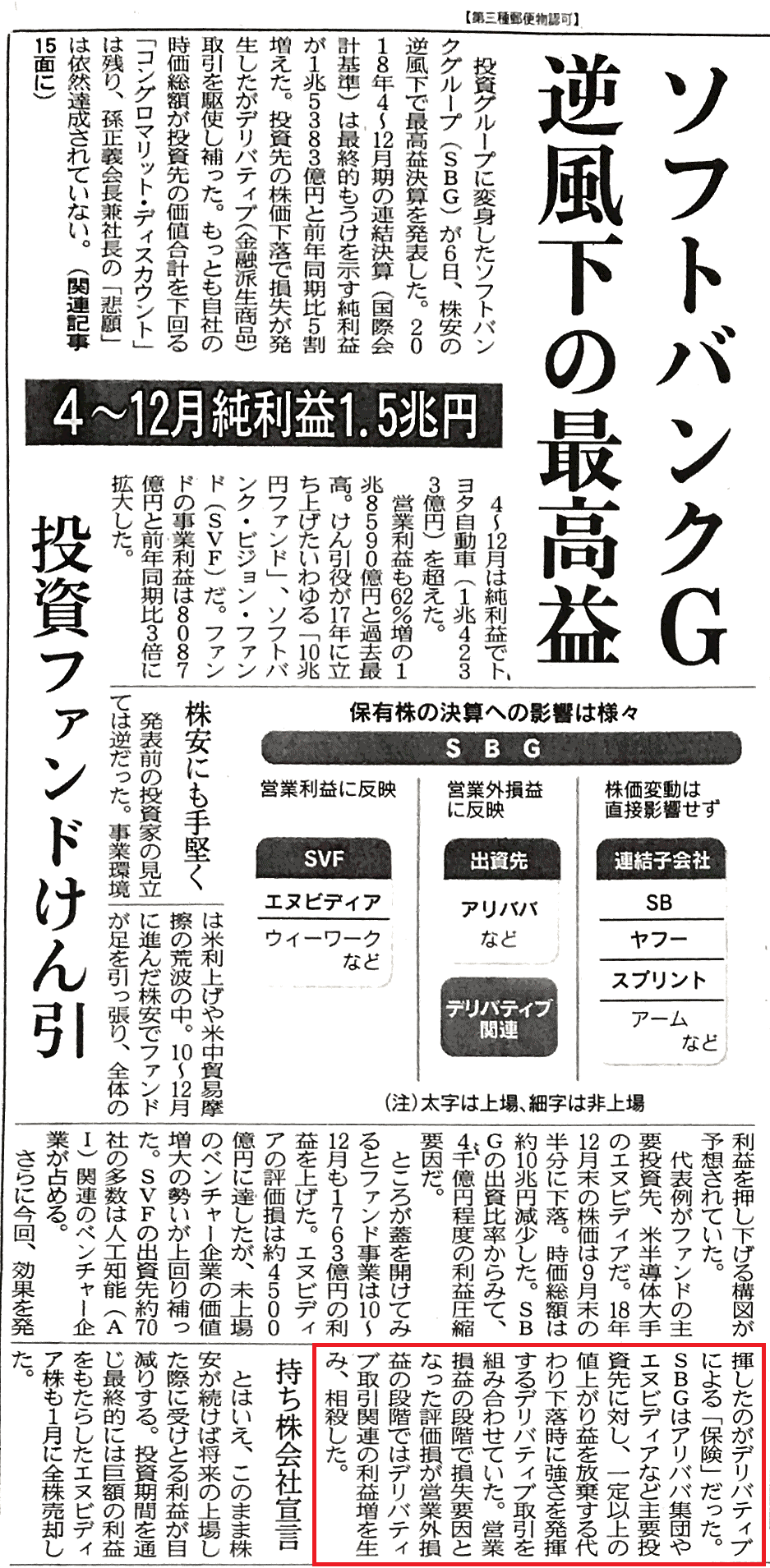

実はソフトバンクが、2019年2月にエヌビディアの株の損失を防いだ事例が日経新聞に載っていました。

(日経新聞2019年2月21日の記事より抜粋)

内容はカラー取引と言って、上値を狙いつつ損切りの価格を上げていって、もし急落してもコントロールした値段でロスカットして最大損失を防ぐ方法です。

このように、プロは値上がり益を放棄する代わりに下落したときに強い取引も活用しています。

ソフトバンクは相場観で戦っていると思いますか?

「備えあれば患いなし」という感じで、あらかじめ対処していたから、損失を最小限に抑えられたのではないでしょうか。

ここで言う相場観とはひとことで言えば、株価(個々の企業でも、日経平均でも)がこの先上がるのか下がるのか、どちらの方向に向かって動いてゆくのかを予想することを指します。

「明日以降の」株式市場の見通しですね。

もし相場観がある人であればリスクを回避する神がかり的な能力なので損失になる銘柄を買わないで済んだり、急落する直前にうまく切り抜けたりするのでしょうが、誰しも相場観を持っていて必ず当たるわけではありません。

でもソフトバンクは当初の見通しが崩れてNVIDIAが急落して大損するところが、損失を一定で収めて回避する知識を持っているので大丈夫でした。

相場観は「磨く」というように、ゼロからは生まれずに最初から持っているものに磨きをかけるしかない。

その代わり、知識や技術は0から学べますので、オプションを学んで将来のヘッジを考えるのはとてもいいことだと思います。

相場観不要で資産運用するなら保険が必須であることを知る

例えば10万円の株があり、値上がりは年利20%を見込んでいます。

この株の最大利益はいくらでしょうか?12万円になると利益は2万円ですね。

ですが、最大損失はいくらでしょうか?最悪なのは株が紙くずになる、0円ですね。-10万円です。

「そんな一気に紙くずになることなんてめったにない」と思うかもしれませんが、過去に野村証券のETN銘柄(証券コード:2049)で3万円がたったの1,000円だけになったことがあります。

株価が120万円がわずか4万円に一気に下落しました。

このようなことはほとんど起きないと思われても、起きることがあるんです。

実際に私は体験しました。

じゃあ、このように一気に紙くずにならないためには、どうしたらいいと思いますか?

命の次に大事なお金を投下するのに、0円になるリスクを抱えて投資したいとは思いませんよね。

本来あるべき保険を見つけてきて掛ければいい

実は「保険」があればいいんです。

旅行にもレジャーにもあります。スポーツにもあります。家には、あります。

人にもあります。車にもあります。資産や人が活動するものには何でもあります。

資産と呼ばれるものには必ず保険がかけられるようになっています。

命の次に大事なお金を守るために、保険を掛けるのが一般常識です。

保険を付けずに家を買う人はほとんどいないでしょうし、保険を付けずに車を運転するなんてリスクが高すぎますよね。

リスクを抑えるために保険を掛けるのに、株式投資に保険を掛けないのは何故でしょうか。

保険を掛けなくても勝てる自信があるからでしょうか。

そもそも保険が無いから、でしょうか?

保険が無いから保険を掛けないのではなくて、安全に運用するために保険を作り出すか、すでに保険がある銘柄で勝負したほうが、資産を守れると思いませんか。

もしそう思わなかったら、その人は相場観があって株価が読める人だと思います。

株価が読めれば下落する直前に売却して逃げることができるし、暴落だと判断してたら紙くずになる前に売却すれば0円になる前に手仕舞い出来ます。

でも、私の場合、このETN株(銘柄コード2049)は、3万円が翌日に千円になったので、相場を見ながら逃げることはできませんでした。

だから、出来るとしたら危険を事前に察知してあらかじめ逃げるという相場観が必要です。

やはり相場観が必要になってしまいます。私は相場観が無かったので逃げることができませんでした。

下記のチャートは、2049そのものではありませんが、連動した商品の株価チャートです。2月5日に大きな窓を開けて暴落した様子が見れます。

じゃあ、どうやって株に保険を掛けるのか?それがソフトバンクの事例です。

なぜ保険を掛けるのか?

それは、相場観がなくて今後どうなるかわからないから。

もしわかる相場観があれば保険なんていりません。

家を完璧に守れたり、車で絶対に人を引かないセンスがあったり、自分だけは絶対に死なないという自信があれば保険を掛ける必要は無いですが、そんな神がかり的な相場観を持ち合わせてない人は、保険をかけて守るしかありません。

だから「株に保険を掛ける方法を知って、保険がある株で取引をする」これが鉄則です。

保険を掛けられるから、相場観に頼って損失になる失敗を少しでも防げるはずです。

条件2:保険がブレを少なくさせる効果と、レバレッジを高められることを知る

もし保険を掛けられれば、利益を増やすこともできます。

例えば、先ほどの事例で10万円の利回り20%は12万円、それか会社が破たんしたら最悪0円になるという話をしました。

ここで、利回りを10%にしてもいいから損失も10%で収まるような保険を掛けたとします。

そうすると前者は12万円になるか0円になるか幅があったものが、保険を掛けたことで10万円が11万円になるか9万になるかしかなくすことができました。

保険を掛けたことで、上下のブレが少なくなったのです。

ということは、もし最初の最大損失10万が許容できていれば、投下資金を100万円にしても、最大利益は110万円、最大損失は90万円なので、最大損失は10万円以内で収まります。

普通は、10万円投資して失うお金は10万円という感覚ですが、保険を掛けることができれば100万円投下して失うお金は最悪でも10万円に抑えることが出来ます。

このメリットは、最大利益が110万円になるので+10万円見込めることです。

保険を掛けない投資はわずか+2万円しかえられないのに、保険をかければ最大損失額は10万円のまま、利益は110万円になるので最大10万円にまで向上します。これが保険の効果です。

いわゆるレバレッジを掛けるという言葉があり「てこの原理」と言われます。

通常のFXなどで使うレバレッジは、10万円のお金で100万円分の投資をして、その代わりリスクも100万円に増える投資を指します。

これは単純にマネーゲームで、リスクとリターンが高まったゲーム性の強い投機です。

今回のソフトバンクがやった保険のかけ方は、利益を減らすことで損失額も防ぐというやり方をしてました。

これは、下落する直前に保険を掛けたと思いますか?

そんなことはできないと思います。

取引の最初に保険を掛けているはずです。

もしかするとNVIDIAの株を取得するときにすでに保険を考えていたのではないでしょうか。

だから、NVIDIAに投資する際には、4000億を失うことを恐れて4000億円投資するのではなく、保険を掛けたことで最大損失が4000億円で済むような、レバレッジを利かせた多額の投資をしていたかもしれません。

保険が効くから最大損失を固定できる

保険があれば、いくらの損失で抑えられるかを決められて、それでいくら投資してリスクはいくらになるか計算で予想できます。

こうやって投下資金を全額失うと考えるのではなく、損失額が増えない範囲でレバレッジを掛けるから、リターンを大きくすることも、オプションなら可能です。

資産に適切に保険を掛ければ、最大損失をキープしながらどれだけ資金効率を高めるか考えればいいからです。

大切なのは、見た目の利回りとか今後の成長性予測よりも、いかに損失を少なくするか、利益と損失の幅のブレを小さくするかです。

10万が12万か0円になるかはブレが大きいですが、100万円が110万円か90万円でおさまるかは本体価値と比較してみれば後者のほうが小さいですよね。

このブレを軽減するために保険があって、その保険を使うとレバレッジを掛けても安全に運用できるというわけです。

実は私の損失はアメリカのオプションでヘッジが出来ていたはずだった

3万円が1,000円になった銘柄のチャートを見ると右肩上がりだし、これからも下落することはないだろうという慢心から、当時アメリカの証券会社で日本円で2万円程度支払えば買えるはずの保険を買いませんでした。

そのおかげで、120万円を失いました。

見事に相場観を過信し、逆を突かれました。

もし相場観があれば事前に察知して切り抜けていたかもしれません。

実はこの銘柄はNISAで取引ができて、最大投下資金は120万円でした。

ですが、NISA口座には保険が売っていないし、日本国内にも保険は売ってません。

このときのNISA活用の考えとしては、最大損失額の範囲でレバレッジを掛けようというような積極的な考えではなく、「とりあえず投資する」という考えでした。

だから保険を掛けようという意識が働かず、また保険の重要性を知って、保険のかけ方を知っていているのに、「何となく大丈夫だろう」と甘く考えたせいで大切な資金を失ってしまいました。

これは知識だけで防げたことです。

投資を経験していけばいずれ身に付くものかもしれませんが、最初から知識を付けて戦いたいしこのような不測の事態にも耐えられるようにしておきたいですよね。

もしそのような願望があるなら、じっくりと時間をかけて知識を蓄えてから投資を始めるか、その知識を持っている専門家のアドバイスを受けたり勉強をすることです。

知っているのに使えなかったというのは、既存の常識にとらわれている証拠です。

これは、相場観ではなく、知っているか知らないか、その知識をいかに活用できるかだけです。

知識は身に付きます。

教わればその場で理解できます。

相場観は身に付くものではなく、磨きを掛けなければいけません。

もしあなたも「相場観を持っていない」と胸を張って言えるくらい相場観が無いのなら、相場観に頼らないで知識を使って戦える市場で取引することをお勧めします。

でももし相場観を持っていれば、私がお伝えしたことを生かして、さらに利益を上げることもできるでしょう。

条件3:長期投資するなら右肩上がりの市場で保険がある銘柄が良い

じゃあそのような保険があって相場が右肩上がりになっている市場はどこかと言えば、アメリカ市場です。アメリカは、株の保険があります。

もはや株とセットで保険を掛ける時代だし、証券会社も保険を掛けないか提案をしてきます。

日本にも株オプション(=かぶオプ)は上場していますが、まだまだ流動性が高くありません。

アメリカ人のほとんどが株取引をしている理由は社会保険が無いとか一部で言われていますが、それよりも注目することは、日本と同じような先行き不透明感があると上下に振れてしまう市場よりも、アメリカのほうが長期投資に右肩上がりの傾向があり、しかも保険があるから投資家が安心して投資できる環境だからだと私は思います。

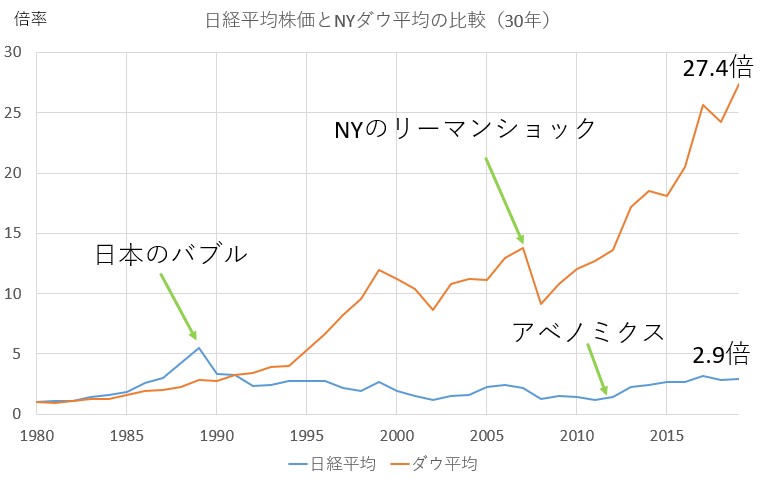

アメリカのNYダウはずっと右肩上がりです。

一方の日経平均はバブルに4万円を付けて以降まだ回復せず。

もしあなたがアメリカ人だとしたら、投資したいのはどちらの市場でしょうか?

NYダウは26000ドル、つまり260万円です。日経平均株価は22000円です。

1980年から比較して、日経平均株価は7000円で今は22000円で約3倍ですが、NYダウは1980円に963ドル、今は26000ドルと27倍です。

アメリカの市場のほうが相場観が不要、なぜなら長期的に右肩上がりだから、下のグラフを見たらそう思いませんか?

相場観があるひとは磨けばいいです。

でも、相場観が無い人はこれから相場観を磨くために時間をかけるか、相場観が無くても戦える市場を選ぶべきです。

まとめ

持っていれば値上がりするような市場で、ブレを少なくするために保険を掛けて、無理のない範囲でレバレッジを掛けて長期投資をする。

まずは保険を使える株の銘柄を選ぶこと。

そうしないと、いつまで経っても相場観が必要なアクティブな取引を続けることになります。

もしそのような投資スタイルが好きなら良いのですが、勉強したのが相場に合わせて取引を重ねる方法しかなくてオプション取引の機能を知らなかったら、勉強する価値はあると思います。

そして相場観に頼らずに右肩上がりの市場で保険を掛けつつゆったりと資産運用できる市場を選ぶこと。

相場観が無いと自覚しているなら、先読みしたり相場観を生かさなくてもいい投資スタイルで運用しましょう。

ほかの投資家を出し抜いたり裏をかくことが無い投資スタイルは今のところアメリカなら実現できます。

なお、日本でもかぶオプが徐々に普及してきていますので、将来的にオンライン証券会社などが取り上げて、流動性が高まる可能性もあります。

その時に備えて今からかぶオプを使った保険のかけ方を学んでおいてはいかがでしょうか。

このソフトバンクがNVIDIA株をカラー取引した内容は下記動画でも学べます。