世界三大利殖と呼ばれる「オプション売り」「さや取り」「さやすべり取り」の中で、初心者でも利益を出しやすい利殖方法は、ずばり「オプション売り」です。

しかもわずか10万で初められます。

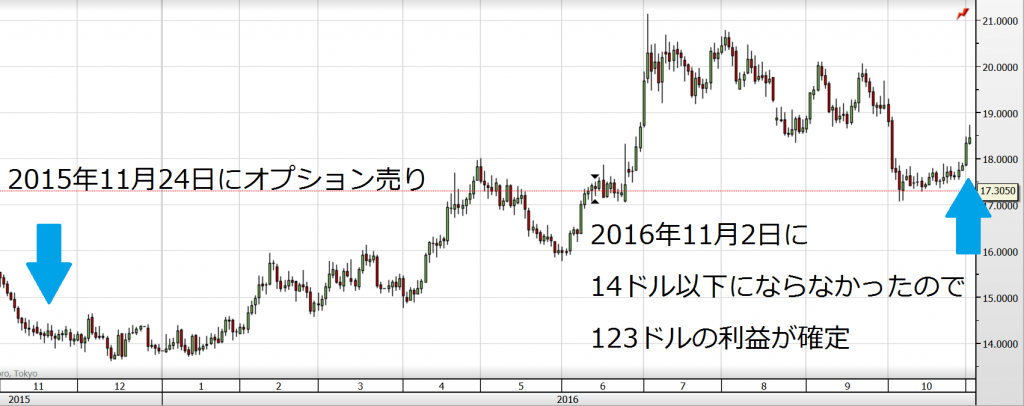

2015年11月24日に700ドルの資金を使い「オプション売り」で127ドルのお金を受け取りました。

投資期間が終了する2016年11月2日の銀価格は18.5ドルになりましたので、127ドルの利益が確定し、年利18%を実現しました。

世界三大利殖は大金持ちの戦略と思われていますが、「オプション売り」は自己資金が少なくても利益が残りやすい投資方法です。

「オプション売り」とは、保険商品のように、相手に安心を与えることでその対価であるお金をもらう投資手法であり、よくある株やFXのような相場観や明日の株価を予測する必要はありません。

この記事ではどうやったら「オプション売り」で利益を上げられるのかを解説します。

いまや銀行預金は0.1%未満であり、投資信託の平均リターンは5%あれば非常に優秀、不動産投資は利回り10%が目標と言われている投資状況の中、あなたもこの方法を学び、年利18%の「オプション売り」を身につけましょう!

【もくじ】

1.オプションによる利殖方法

2.「オプション売り」は保険を販売するセールスマン

3.銀オプションを取引できる証券会社

4.まとめ

1.オプションによる利殖方法

利殖とは、利子・配当金などによって財産をふやすことを意味し、一般的には資金量が豊富な投資家が、少ない利益率でも低リスクで利益を出せる投資法として活用している投資スタイルと言われています。

その中でも世界三大利殖と定義される「オプション売り」「さや取り」「さやすべり取り」については、これまでは大金持の大富豪や王族、ヘッジファンドしか活用できない投資法であり、資金量が少ない投資家には向いていないと考えられてきました。

その理由は「さや取り」や「さやすべり取り」では利益率は0.1%未満と非常に利益率が低いので、充分な利益を出すためには数千万、数億円の資金を必要とします。

リスクが極めて少ない投資法であっても、利益率が低ければ資金を潤沢に用意しなければいけません。

ですが、銀投資の「オプション売り」は利益率が18%と極めて高いので、資金量が少ない個人投資家でも、充分な利益を出すことが出来ます。

1年後のオプションを売ると127ドル(約1万3,000円)もらえる

当時の銀の値段が14.168ドルです。

このときに「銀の値段が2016年11月2日の時点で、14ドル以下になったら14ドルで銀を買いますよ」という約束をすることでお金をもらえます。

その際に受け取れる金額は、1オンス当たり1.2731ドルを受け取ることができます。

実際に取引する銀の数量は100オンス単位で取引しますので1.2731ドル×100オンス=127.31ドル(日本円で約1万3,000円)(※1ドル100円で換算)を受け取ります。

このときに使用した資金は7万円ほどなので、2015年11月24日から2016年11月2日までの1年間の投資効率を計算すると年利およそ18%です。

もらったお金を返さなくて良い

このお金を返す必要はありません。ではなぜあなたがお金をもらえるのか。それは安心を提供しているからです。

この預かったお金は、17ドル以下になったら困るという人の肩代わりをする、つまり「安心」を提供する約束をしたことでもらっている対価なのです。

このように何もないところから「安心」を提供するだけで利子のような収入が入ってくることから、オプション売りが世界三大利殖の仲間に入っているのです。

2.「オプション売り」は保険を販売するセールスマン

オプションと同じような、困る人を助けて安心を提供する商品が私達の身近にあります。

それが「保険契約」であり、今回の取引事例を保険契約になぞらえてみると非常に明快に理屈が理解できます。

ガンの定期保険

まずは一般的な医療保険であるガンの定期保険に加入していると想像してください。

月々5,000円程度の保険料を支払って、ガンと診断されたときには100万円の一時金が支払われる、というような契約となります。

この際にあなたはがん保険の払込期間は、もし万が一ガンと診断されたら100万円のお金を受け取ることが出来ます。

幸いにもガンにならなければ、払い込んだ保険料は払い損となりますが、通常は払い損でくやしがるのではなく、安心をお金で買えてガンにならずに健康でいられたことに満足しますよね。

このがん保険を投資行為として計算すると、月々5,000円の保険料を1年間掛けると5,000円×12ヶ月=6万円の保険料を払い続けることになり、この1年以内にガンと診断されないと6万円は失うため投資としては損失になります。

でも、損得勘定ではなく、この1年間の間に万が一ガンになってしまっても一時金が支払われるため、入院のためお仕事を一時的に休んだとしてもお金の工面に困らないで済むという安心を得られているはずです。

これが通常の保険のしくみですが、今回の銀投資では、あなたは保険会社として保険商品を販売する立場になります。

がんに掛かるかどうかという保険契約者ではなく、保険会社側の立場になるので、文面を保険会社側の立場で変換すると「1年間で6万円の保険料をもらえるが、相手ががんになったら100万円支払わなければいけない」ということになります。

銀投資の保険

今回の銀投資を、がん保険と比較して考えてみましょう。

がん保険の

- 「1年間で6万円の保険料をもらえるが、相手ががんになったら100万円支払わなければいけない」

という条件と、銀投資の

- 「銀の値段が2016年11月2日の時点で、14ドル以下になったら14ドルで銀を買う約束をしたので1万3,000円もらえる」

という約束を比較してみましょう。

| がん保険 | オプション | |

| 保険料の受け取り | 月々5,000円、1年間で6万円 | 1年間で1万3,000円 |

| 保険料の払込時期 | 毎月 | 最初に一括 |

| 最大利益の条件 | 一年間1回もガンにならない | 2016年11月2日に銀価格が14ドル以上 |

| 万が一の出来事 | 相手がガンになる | 銀の値段が14ドル以下になる |

| 万が一のタイミング | 1年間いつでも | 1年後の2016年11月2日だけ |

| 支払い金額 | 100万円 | 14ドルから11月2日の銀価格を引いた差額 |

| 最大損失 | 99.5万円 | 14ドルから11月2日の銀価格を引いた差額+1万3,000円 |

保険料の受取金額

がん保険は1年間で6万円もらえるのに対して、オプションは1年間で約1万3,000円です。

万が一の出来事という相手の不安要素を安心に変えてあげる保険を販売しているので、がん保険の場合は相手がガンになることであり、オプションでは14ドル以下になることです。

万が一が起きてしまうタイミング

ガンはがん保険契約期間中であればいつでもガンが起きたら保険金をもらうことが出来ますので、保険会社は1年のいつでも保険金を支払わなければいけません。

しかしオプションの場合は2016年11月2日の時点での銀の値段によって保険金を支払うかどうか決まりますので1年後まで保険金を請求されることはありません。

支払い金額

がん保険の場合は一時金である100万円を支払います。

もし保険契約の直後にがん保険を請求されると1ヶ月5,000円の保険金を受け取って100万円を支払うことになるので、99万5,000円が最大損失となります。

一方のオプションの場合は、支払金額が現時点では確定していません。

というのは、このオプションは「14ドル以下になったら14ドルで買う約束」なので、実質は14ドルから11月2日の銀価格を引いた差額が支払金額になります。

銀投資の最小単位は株価の100倍になるので、最大では銀の値段が0になると1400ドルの損失が想定されます。

しかし「銀」は実体のある物質で、宝飾品としても工業製品としても世界的に需要がある貴金属なので0(無価値)になることは考えにくいでしょう。

さらには最初にもらっている1万3,000円は最初にすでに払い込まれていて、2016年11月2日に損失となった場合にはその保険料から支払うことが出来ます。

よって実質の最大損失は、14ドルから11月2日時点の銀価格を引いた差額にプラス1万3,000円された額になります。

もし11月2日に銀価格が14ドルより高ければ、1万3,000円をもらった状態で他の支払いがないため、1万3,000円の利益で投資終了となります。

保険料は返還しなくていい

「オプション売り」で最初にもらった保険料は、返還する必要はありません。よって、オプションを売った瞬間最大利益は確定します。

ただし、1年後に銀の価格が14ドル以下になっていないかを確認して、もし14ドル以下になっていれば14ドルで銀を買うことになります。

銀を買ってすぐに銀を手放すことになればその時点で銀からの損失が出るため、オプションの利益と銀からの損失を合計して投資リターンを計算することになります。

銀の価格が値下がりしていた場合

もし銀の値段が13ドルになっていたら、どうなるでしょうか。

14ドルで買った銀を13ドルで売るので、1ドル×100倍=100ドルの損失が銀投資で発生します。

しかしながら、オプションからは130ドルを最初にもらっているので、合計すると30ドルのプラスになります。

つまり、14ドル以下になったら困るという保険を売っておきながら、13ドルに値下がりしても、まだ投資成績はプラスで終わることが出来るのです。

オプション売りで発生した保険料は最初にもらっていて、銀投資の損失と返済することができますので、13ドル以下になってもまだ勝ちになる有利な投資を行うことが出来ます。

銀を14ドルで買ったら、そのまま持ち続けても良い

オプション売りで11月2日に14ドル以下になった場合には14ドルで銀を買うことになると説明しましたが、銀を買ったあとにすぐ売らずに保有し続けても構いません。

その場合は通常の銀投資と同じように、値上がりすれば値上がり益がもらえます。つまり損失をまだ確定せずに持ち続けることが出来ます。

その後に14ドルまで値上がりした場合に銀を決済すると、14ドルで買って14ドルで売っているので銀からの損失はありません。

よってオプション売りの保険料1万3,000円は手元に残ることになりますので、投資で勝つことができます。

もちろん銀を買うことになったらすぐ売って、損失を確定した後に、またすぐに今度は「13ドル以下になったら13ドルで買いますよ」という契約をすれば、また保険料が生まれます。

継続していくことで本物の利殖になる

このように1回の投資で終わるのではなく、継続してオプション売りをしていくとどうなるでしょうか。

銀の価格が現在14ドルで、1年で1.23ドルの保険料がもらえます。

ということは、およそ11年間続けると、保険料の合計が14ドルを上回りますので、その後は銀の価値が0になったとしても損失は生まれることがない状態を実現できます。

このように何も保有していないのに、何もない(目に見えるものがない)所から利益が発生し、この保険料収入だけで利益をあげられるのがオプションの特徴であり「利殖」手法の1つとして活用されています。

3.銀オプションを取引できる証券会社

今回解説した銀投資に活用できるオプションを日本国内で取引できるのは、サクソバンク証券のみとなっています。

サクソバンク証券の特徴はわずか10万円の入金で口座開設ができますので、少しお金に余裕があればすぐに口座開設して取引を開始することが出来ます。

実際に取引する際には、10万円もお金を使うことはありません。

今回は7万円ほどの資金量で利回りを計算しましたが、実際に必要な資金としては銀価格の変動にもよりますが概ね2万円程度です。

2万円の投資で年間1万3,000円の投資を実現出来たことになると、利回りは1.3万÷2万=65%となります。

4.まとめ

世界三大利殖のなかで、個人投資家が取引実現可能な利殖方法はオプション売りです。

オプション売は保険承認に似ていて、銀の価格が1年後に下落したら困る人のために安心を提供する商品です。

銀オプションが出来るサクソバンク証券では、最低入金額のわずか10万円から三大利殖を始めることができます。