日経225オプションのリバースカレンダーは、通常直近限月と第2限月で構成するスプレッドですが、リバースカレンダースプレッドを仕掛ける時の期近の残存日数の限界は何日ぐらいを考えていますか?

期先の流動性も考慮すると、カレンダースプレッドの組成は第3週~第4週で、閉じるのは翌月第1週中頃です。

その根拠について説明しますので、あなたが次にリバースカレンダースプレッドを組む時に参考にしてください。

リバースカレンダーの期近銘柄について

リバースカレンダーの期近について、仕掛ける時の期近の残存日数の限界は何日ぐらいが妥当か、という点はトレードオフの関係にありますので、いつまで、ということを絶対的な基準で決めることは不可能です。

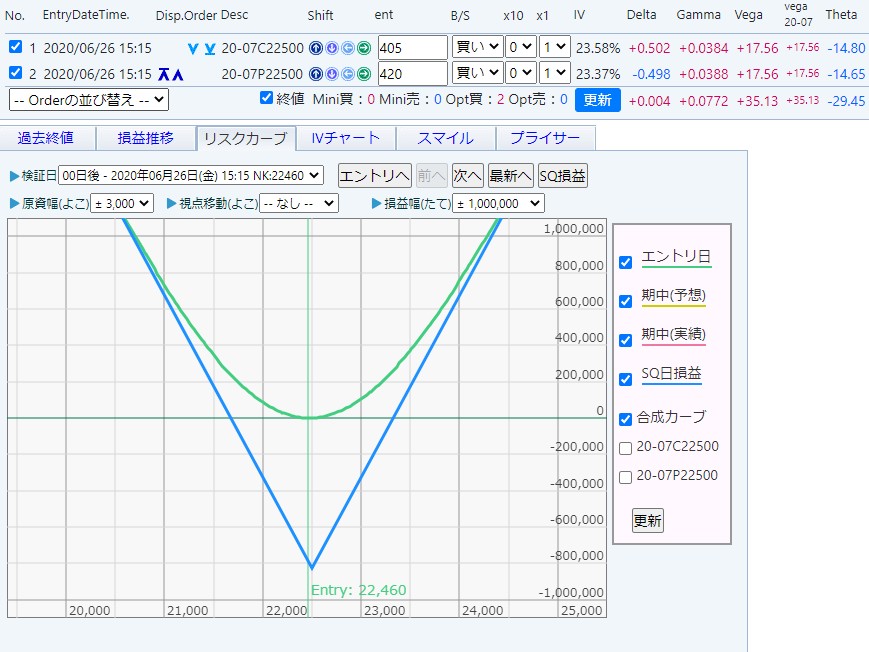

アットザマネーで組んだ場合、基本的にロングストラドルと同じような形になるので動かなければ期近のタイムディケイでやられていくことになります。

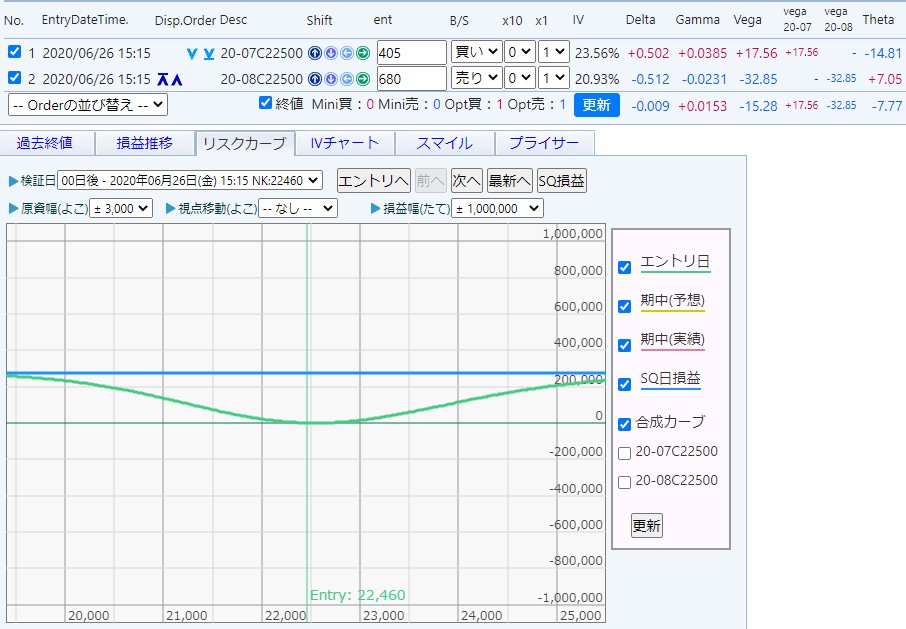

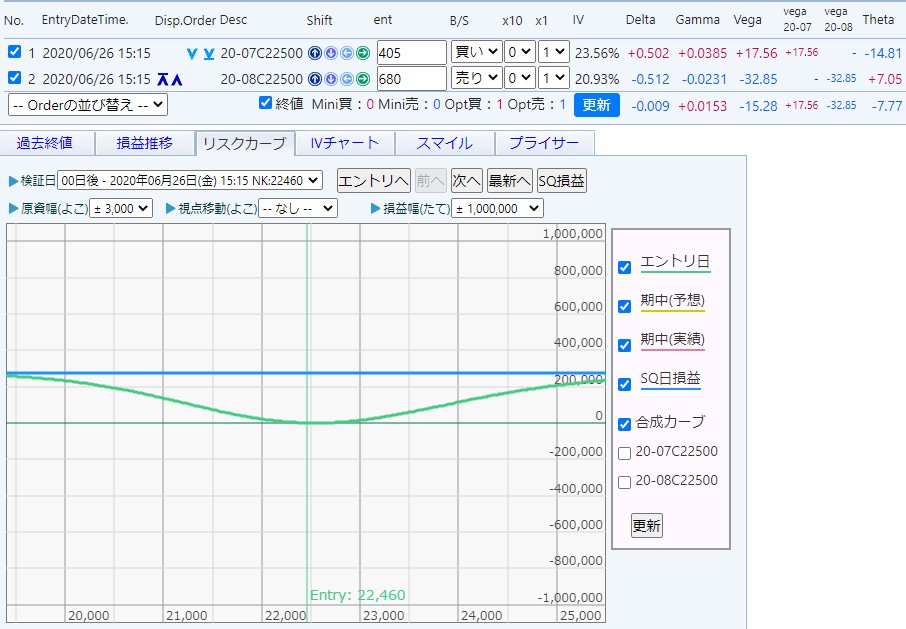

<リバースカレンダースプレッドの損益グラフ>

<参考:ロングストラドルの損益グラフ>

もちろんこのタイムディケイを上回る相場変動があればガンマでカバーできます。

満期が近いとタイムディケイも大きいですが、ガンマも強いので満期が近くなってきたタイミングで組成するのが悪いといえるわけではありません。

ですから、考え方次第で、どのタイミングがよいというようなことは言えないわけです。

ベガの低下リスクも考慮しながら期間を定める

リバースカレンダースプレッドの狙いは、期先IVの低下を狙う戦略も、期近の満期が近いと、期近のベガも相当程度低下してしまいます。

よってほぼ期先のIVの変化の影響を受けるポジションになります。

それでいて大きく動けば期近のガンマが大きくカバーしてくれる(vs動かなければタイムディケイでやられる)という、裸売りよりは安全なポジションといえなくもないですね。

この意味でも、残存日数の限界はいつか、を決めるのは不可能(トレードオフ)です。

ただ、IVの変動だけを利益に変えるべく、ベガだけでいきたい、できるだけガンマやセータの影響が小さいときにやりたい、というのであれば、期先の流動性も考慮すると、組成は第3週~第4週で閉じるのは翌月第1週中頃といった感じになるのではないでしょうっか。

仕掛ける時の期近の残存日数の限界は

これも時期はトレードオフの関係にありますので、いつまで、ということを絶対的な基準で決めることは不可能です。

ATMで組んだ場合、基本的にロングストラドルと同じような形になります。

<ATMで組成したリバースカレンダースプレッド>

動かなければ期近のタイムディケイでやられていくことになります。

もちろんこのタイムディケイを上回る相場変動があればガンマでカバーできます。

満期が近いとタイムディケイも大きいですが、ガンマも強いので満期が近くなってきたタイミングで組成するのが悪いといえるわけではありません。

ですから、考え方次第で、どのタイミングがよいというようなことは言えないわけです。

リバースカレンダーの純粋な戦略である期先IVの低下を狙う戦略も、期近の満期が近いと、期近のベガも相当程度低下してしまいますので、ほぼ期先のIVの変化の影響を受けるポジションになります。

それでいて大きく動けば期近のガンマが大きくカバーしてくれる(動かなければタイムディケイでやられることにはなりますが)という、裸売りよりは安全なポジションといえなくもないですね。

レンジ相場でのリバースカレンダースプレッド

では、もう少し実践的に考えてレンジの上限あたりで250円上でコールのリバースカレンダースプレッド、レンジの下限あたりで250円下でプットの同じくリバースカレンダースプレッドを組むというのは合理的でしょうか。

いわゆるストラングルスワップ戦略とよばれるものを時間差で組む作戦ですね。

ある程度レンジが形成されていて、今回もそのレンジ通りに動いてくれたらうまくいくと思います。

しかし、それはストラングルスワップ戦略が奏功したというよりは、レンジ通りになったからうまくいったという部分が大きいかもしれません。

これは時間差のショートストラングルも同じです。

ただ、ショートストラングルだと大きな下落は大きな損失を意味しますが、リバースカレンダースプレッドはその権利行使価格から遠くなればなるほどありがたいので、その意味では、ショートストラングルよりもリスクが低減されている意味で合理的といえなくもないです。

またショートストラングルは損失が限定されていないので、ショートストラングルに加えて、それぞれの売り玉の外の玉を買う戦略(=アイアンコンドル)もあります。

ただしこれは損失が限定されるだけであり、大きく動いたら負けは負けですので、その意味でもリバースカレンダーを上下に置くストラングルスワップ戦略は面白いですね。

ストラングルスワップをうまく上下のレンジで組めたとして、損失になる可能性があるとすれば、大きく下げてプット側がインザマネーになった後、満期が近づいてきたころに急激に戻してプットの権利行使価格付近でとどまる展開でしょうか。

買っている期近よりも売っている期先の方が値上がりして大きな損失になる可能性があります。

リバースカレンダーは、満期が近く組成した権利行使価格付近がATMになってしまう展開では結構タイムディケイに悩まされます。

一方、満期が遠いと期先の流動性に悩まされます。

ほどほどのタイミングとなるとおおよそ第3週~第4週前半に組成し、翌月第1週には閉じるというのが現実的かもしれません。

(ここではタイミングで有利不利があるというわけではなく、やりやすいかという視点です)

期近でショートストラングルの残存日数

期近でショートストラングルをするとすれば残存日数は何日前までがよいでしょうか。

その時のIVとの関係はどうでしょうか。

残存日数が少なくてもIVが高ければ、仕掛ける優位性はあるのでしょうか。

こちらの問いに対する回答としては、残存日数、タイムディケイ、ガンマこちらは基本的にトレードオフの関係にありますので、どのタイミングがよいかを絶対的に決定することはできません。

残存日数が多いと、タイムディケイもガンマも小さいので、ショートのポジションにおいて、なかなかタイムディケイによる利益が出てきませんし、ガンマの影響も小さいので、多少相場が変動したぐらいでは、デルタのバランスが大きく崩れることはありません。

一方、満期が近づいてくると、セータの値も大きくなってきますので、目に見えてタイムディケイの恩恵に与れるようになってきますが、ガンマの影響も大きくなりますので、相場が少し動いただけでデルタのバランスが崩れます。

ただ、ベガは残存日数が多いほどその値が大きい(満期が近づくにつれ小さくなっていく)ので、IVの変動の影響は満期まで遠い方が受けやすいことになります。

ただ、IVの変化も満期が近づくにつれ変化しやすくなりますから、ベガの大きな時期(満期までまだ遠い時期)はIVの変化もそれほどない、という関係にあります。

このように、単純な時期の問題であれば、時期の選択に有利不利があるわけではなく、ご自身がどちらの方が扱いやすいか、ということになります。

残存日数が少ないタイミングでIVが急騰した場合、確かに売りたくなりますが、満期が近いとガンマも相当大きくなりますので、相場変動によるデルタバランスの変化も大きく頻繁になります。

すなわちデルタヘッジが相当難しくなってくるわけです。

前日にATMで270円も値段がついていますが、それは大きく動く可能性が高いことを意味していますので、IV高ければ売ればいいということにはなりません。

現に、市場参加者が織り込んでいた以上に相場が動いたため大きな損失となっています。

確かに、IVが高いか低いかは、日経平均が高いか安いか、という議論よりは、ある程度は絶対的な基準がないわけではありません。

例えば、IVが30もあれば平時と比べれば高いと言えます。

15ぐらいであれば、平穏だと評価できます。

日経平均は20,000円が安いのか高いのかは比較の対象がなければ評価できません。

リーマン時よりは高いがバブルのころと比べればまだ半分です。

しかし、短期的には、今IVが30というとき、多くの市場参加者はIV30程度の相場変動があると予想してオプション価格がきまっているわけで、これが「高い」という判断をすることは、自分は「市場参加者のコンセンサスは間違っている=価格変動を過大評価している」という評価をすることにほかなりません。

つまり、短期的には、IVの高い低いは、

- 市場の判断VS自分の判断

ということなのです。

IV(年換算)で90%(1日換算は5~6%)といった相場変動を織り込んでいる場合、

①これが自分の体験上あり得ないから高すぎる、明日のSQは最悪でも5%、全く動かなければ50万円近い利益がでるだろうと予想して売る(ショートストラドル等)のか、

②市場は5~6%とみているようだが、明日のSQは大荒れで現実には7~8%は動くのではないかと予想して買う(ロングストラドル等)、という判断をしなければならないのです。

ところで、あなたはリバースカレンダースプレッドは損失無限大ポジションということを知っていますか?ぜひこの記事を読んで学んでください。