あなたは、相場の急騰や急落中の相場に対して、逆張り的に急な反転を想定したことはありますか?

急な反転を期待して、ロングストラドルでエントリーしたり、リバースカレンダースプレッドでエントリーしたことがあるかもしれません。

この記事では、急な反転を予想したときのロングストラドルとリバースカレンダースプレッドの課題点を学ぶことが出来ます。

【もくじ】

1.ロングストラドルが妥当かどうかは相場観による

2.リバースカレンダースプレッドの注意点

3.リバースカレンダースプレッドをナンピンのように組む戦略

4.オプション投資家養成塾のテキスト記載のカレンダー系スプレッドのコールとプットの違い

5.まとめ

1.ロングストラドルが妥当かどうかは相場観による

ロングストラドルは、同じ権利行使価格のプットとコールを両方とも買い、相場の変動を期待する戦略です。

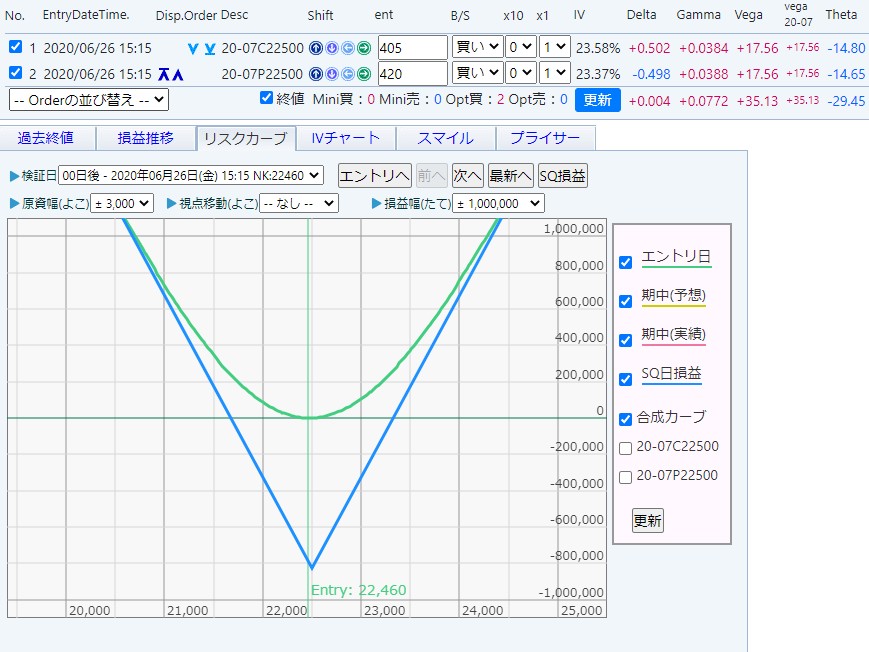

7月限C22500@405と7月限P22500@420を両方ロングしたリスクカーブがこちらです。

市場の値付け(IV)に対し、自分はもっと動くと思えばロングポジションを選択するでしょう。

ポジションに優位性があるわけではないので、今のオプション価格が正しくIVを織り込んでいれば、利益にも損失にもならないはずです。

ロングストラングル選定時の課題

問題は、自分の予想が外れた場合にそのリスクを引き受けられるかです。

市場の値付けは相当高いが、それ以上に動くと思って買った(ロングストラドル)ものの、その後そのあたりでうろうろしてしまい、IV低下、タイムディケイに対してどうするのかを考えておかなければなりません。

細かくデルタヘッジをしてタイムディケイの損失を回収しつつ、さらなるIVの上昇をねらうのか、ガンマからの利益を狙うべくデルタヘッジはせずにバイアンドホ―ルドに徹するのか。

なおIVが高いとき、ガンマは小さいため、相場が動かなくなると、デルタヘッジするほどデルタが変化せず、何もできないということもあります。

デルタヘッジでミニを追加していくのは利食いを細かくしていることになるので、全く動かずデルタヘッジができないとタイムディケイの影響で含み損が出てしまいます。

この2つの選択肢については、リスクバランスによりますのでポジティブガンマのポジション組み換えのタイミングはリスクバランスの記事も参考にしてください。

2.リバースカレンダースプレッドの注意点

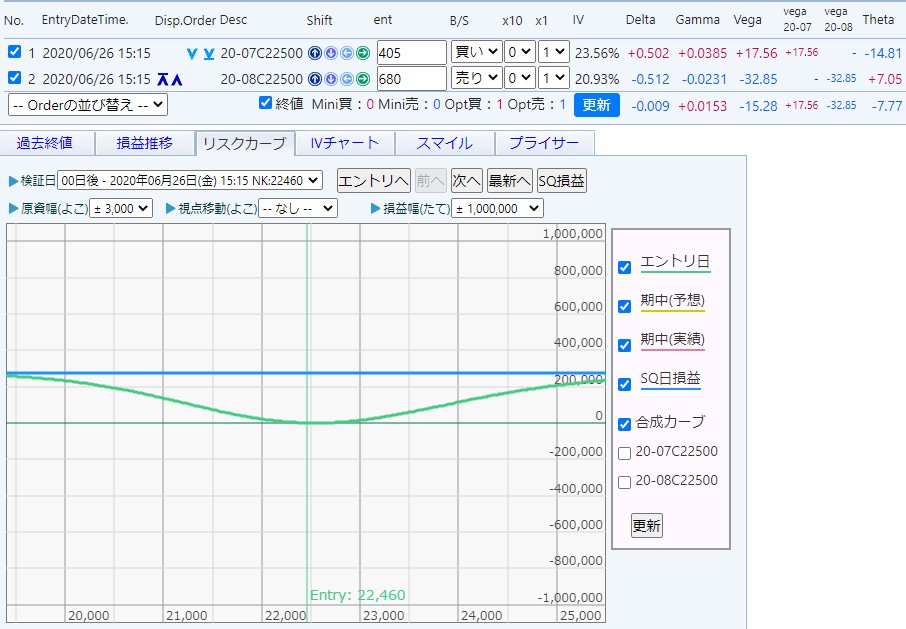

リバースカレンダースプレッドとは、期近のオプションを買い、期先のオプションを売るポジションのことです。

下図は7月限C22500@405を買って8月限C22500@680を売ったリスクカーブです。

リバースカレンダーは両銘柄ともアットザマネーなので、デルタは合計で0に近づきます。

ガンマがプラスでセータがマイナスとなる、ポジティブガンマ的なリスクカーブなので、短期的にはロングストラドルと似たような値動きをします。

ただし7月限がSQを迎えることを前提に描画されているので、7月限が無くなると8月限コール売りポジションにリスクカーブが変化します。

リバースカレンダーで注意すべきは、急騰・急落直後は期近のIVが噴いてしまっている場合がありますので、その時に仕掛けると失敗する可能性が高くなります。

期近を買っているのだから、IVが高い銘柄を買っていることになります。

一方の期先の銘柄は、ベガがマイナスだからIVが下がってほしいものの、反応が悪くて大して動かない場合もあります。

しかも期先の流動性が悪く、エントリーできない可能性もあります。

ここがまだ日経225オプションが不満なく取引するのにネックな部分ですね。

米国株オプションなら、銘柄にもよりますが限月によって板が少ないということはあまりありません。

リバースカレンダーは権利行使価格から離れてくれたほうが含み益になりやすいので、入れた後に急反転、あるいはもっと突っ込んでしまっても利益になる可能性がありますね。

もちろんポジションをとったあと、そのあたりをうろうろされるとうまくいかない可能性が高い可能性もあります。

カレンダー系のスプレッドを組む場合

カレンダー系スプレッドとは、カレンダースプレッドとリバースカレンダースプレッドのことを指し、タイムスプレッドとも言われます。

良くいただく質問の中にカレンダー系のスプレッドを組む場合、下げて来たあとはプット側で、上げて来た後はコール側で組むのがいいのでしょうか。それともどちらでもいいのでしょうか、という質問をいただきます。

オプション投資家養成塾のテキストでは、上げてきそうなら、プット側。下げてきそうならコール側でリバースカレンダーを組むとありましたが、同じ権利行使価格であればプットでもコールでも経済的には同じです(プットコールパリティ)。

特に、上昇が終わったあとのモミ合い、下降が終わったあとのモミ合いを期待して組むカレンダースプレッドは下げてIVが上昇し、大底をうったあと上昇し始めたような場面に仕掛けるカレンダースプレッドが有効です。

コールで組むのか、プットで組むのかはIVのシンクロ具合を見る

もし大底で組めないとすれば、期近のIVが跳ね上がっている可能性があること、期先の流動性が悪いことがあげられます。

上昇し始めて、期近のIVと期先のIVがシンクロして下落し始めたようなタイミングが良いのではないでしょうか。

このようなタイミングではプットサイドでリバカレを組むことになるでしょう。

相場変動によってIVが上昇し、これからはIVは低下するだろうけれど、大きく上昇するよりはもう一度下を試す可能性もあると思えば、コールサイドでリバカレを組むのもありかもしれません。

シンクロとは、第1限月と第2限月が同じように低下していくことを指します。

逆相関になっている場合は乖離が激しく、リバースカレンダースプレッドのタイミングとしては非常に難しくなります。

カレンダースプレッドの選定について

一方のカレンダーのご質問についてですが、同じ権利行使価格であればどちらでも同じです。手仕舞いしやすい方を使います。

下落し、もう一発の下落があるかもしれないと思うのであれば、コールを使っていた方が逃げやすいですね。

下落が止まりもみ合うか上昇に転じるか、というような場面であればプットの方が良いかもしれません。

上昇時であれば、天井からさらに上昇するよりも、天井から下落する可能性の方が高いと思えば、コールで組んでいた方がよいですね。

ただこちらも手仕舞いしやすさでしか判断していないので、相場を読むというよりは方向性はどちらだと思う、程度の思惑があって選定すればよいと思われます。

逆に行ったらプットコールパリティで損益を固定してSQ決済するだけです。

3.リバースカレンダースプレッドをナンピンのように組む戦略

上昇相場の押し目と思い、やや下からプットのリバースカレンダーを組んだところ、どんどん下げて行き、サボートになるだろうというラインまで来たときの対応として、その場所からリバースカレンダーをナンピンのように組むという戦略もあり得ます。

あるいは、後から止まりそうな地点にカレンダースプレッドを仕掛けておく作戦もあります。

上昇局面に強いプットのリバースカレンダースプレッド

一般に上昇局面ではプットのリバースカレンダースプレッドは自身の権利行使価格から離れていくことでポジティブガンマの利益、かつIVも低下するためベガからも利益が出ます。

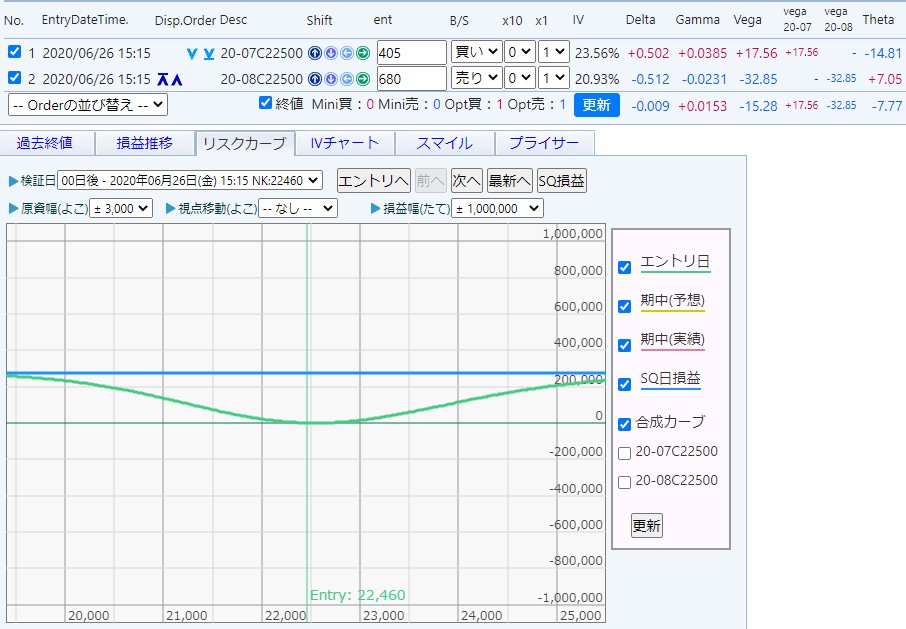

<参考>コールのリバースカレンダースプレッドのリスクカーブ

原資産価格が22,460円のとき、その価格を中心に外側に向けてリスクカーブの傾きが強くなっていきます。

これがポジティブガンマの姿です。

質問にありましたように、ナンピン的に入れること自体は、リスクが2倍になるという点を除いたとして、問題があるとすれば、下落してきたタイミングにおいて期近のIVの方が上がっていることが多いため、リバカレをこのタイミングで入れると高いIVの期近を買うことになるため、せっかくのIV低下も買っている期近のIVの下落の方がインパクトが大きいということがあります。

上記の図だと期近07C22500 が405円で、期先08C22500が680円です。

下落が起きていない段階では275円差で組めたリバースカレンダースプレッドですが、下落してしまうと期近のオプションのほうがインプライドボラティリティが高くなる傾向にあるため、275円での約定ではなくもっと離れた値でしか取引できない可能性があります。

また、期先の流動性が小さくなりすぎてしまうと、正しい価格でエントリーできない可能性もあります。

リバースカレンダースプレッドは、ボラティリティが上がった直後ではなく、期近と期先のインプライドボラティリティの動き方がシンクロして下落し始めたタイミングで組成する方がやりやすいかと思います。

例えばややアットザマネー下でリバカレを組んだが、下落しインザマネーになったとします。

その時点でまだ当該リバカレがまだ大した利益にも損失にもなっていないような場面で、ややアウトのプットで再度リバカレを組むことを考えますと、そのタイミングで期近のインプライドボラティリティがたいして上がっていなければ、入れるのもよいかもしれません。

ポジションが2倍になるということが問題ですが、このとき、インザマネーになってしまった方のポジションを可能ならば決済して再度リバカレを入れる等を考えるべきかもしれません。

後から止まりそうな地点にカレンダースプレッドを仕掛ける

おそらくプットのリバースカレンダーをアットザマネーかやや下で組む場合を想定されているのではないかと想像しますので、そのような前提とします。

後から止まりそうな地点として

- ①もっと下落するだろうということで、もっと下にプットカレンダースプレッドをいれる。

- ②その後、上昇に転じて上がっていくであろうところにコールカレンダースプレッドを入れる。

①だとすれば、下がってプットカレンダーの権利行使価格付近まで行けば、リバカレも利益(あるいはトントン)、カレンダーは利益です。

その後プットリバカレの付近をうろうろすることになりますと、リバースカレンダースプレッドも損、カレンダースプレッドも損、になります。

また、期待通りその後上昇した場合、せっかくリバースカレンダースプレッドが利益になり始めたにもかかわらず、カレンダースプレッドが足を引っ張ってしまうということもあります。

②これもうまいこと上昇してくれたら、リバースカレンダースプレッドも利益、カレンダースプレッドも利益となりますが、リバースカレンダースプレッド付近をうろうろされますと、リバースカレンダースプレッドもカレンダースプレッドも両方損という状態になってしまいます。

大きく下落した場合、リバースカレンダースプレッドは決済しにくくなりますが、権利行使価格から離れますので利益になっている可能性があります。

一方カレンダースプレッドは損失となるでしょう。

4.オプション投資家養成塾のテキスト記載のカレンダー系スプレッドのコールとプットの違い

テキストでプットとコール両方載せているのは、すでに相場が過去のものとなり、どちらに動いたのかが分かっているので、アウトオブザマネーになるように選定しています。

インザマネーにすると終値が引け値ではないことがあり、お昼頃約定したっきり引けまで取引が全くないと、今の市場に合わない終値が表示されています。

であれば、極力アウトオブザマネーになる銘柄を掲載しておいたほうが、プットコールパリティを使ったりディープインザマネーになってプットコールパリティじよる余計なパラメータが増えずに読者さんにお伝えできるからです。

たとえばオプション投資家養成塾の第8章では、インプライドボラティリティ(IV)変動の特徴とカレンダー系スプレッドについて解説しています。

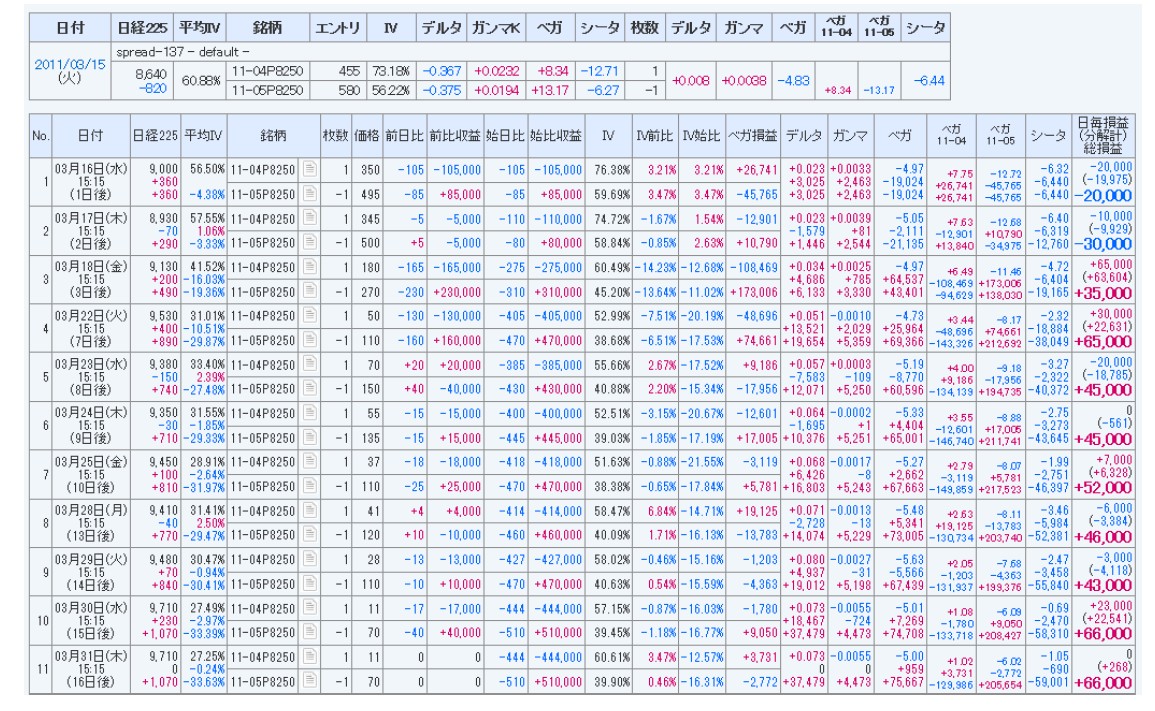

3月15日にC9750でリバースカレンダースプレッド(ベガショート)を組んだ時点で一連を解説しています。

ここでは、C9750のリバースカレンダースプレッド(=リバカレ)について、IVに関しては低下したものの、3月15日から3月31日までのIV変化が、11-04C9750は45.81%⇒28.56%で、11-05C9750は35.99%⇒26.21%と、買った期近の下げが大きくて売った期先との鞘が思ったほど出なかったので、ベガショートでIVが低下した割にはベガからの利益が発生していないように見えます。

損失は3月15日に45.81-35.99=9.82の鞘があったものが、3月31日には28.56-26.21=2.35と鞘(IV)が低下していったため利益になりにくかったIVが要因と考えられますが、実際の主な要因は実はデルタの影響が強いです。

C9750のリバカレのベガはそれほど影響を受けずに手仕舞い時期まで+2万~+3万程度の利益が出ていますが他の要因(デルタとガンマの影響)が強く出てますね。

これは原資産が自分のところによってきているので、だんだんベガの影響よりもデルタの力が勝ってきていて、セータでも損失が出ている場面ですね。

自分のところによって来るリバカレでIV低下してもデルタとガンマでやられた事例です。

これは3月15日の期先のIVが上がり過ぎたのか、それともコールでポジションを組み日経も上昇、コールに関しては安心感が出たためIVの低下が早かったというか、安心感から期近も期先も一緒に落ち着いたイメージです。

3/11に地震があり、そのあと原発問題でこの週はIVが高騰しました。

その先行き不透明感が多少緩和されて原資産も上昇して期近も期先もIVが低下したのでしょう。

全体的にIVは下がり、ベガショートポジションのリバカレはベガでは利益ですが他で負けています。

そのあとのP8250のリバカレは、11-04P8250は73.18%⇒60.61%、11-05P8250は56.22%⇒39.90%と期近はもう一段の下落に警戒しているかの如く高止まりぎみ、期先は警戒しつつも満期が30日もさらに先のことで日経も上昇していることから、多少の安心感からかIVは落ち着きつつあり、こちらも73.18-56.22=16.96で、60.61-39.90=20.71と3月15日より3月31日の方が鞘が大きくなっているので利益につながっていると考えられます。

こちらは原資産が自分から離れていくポジションで、ベガによる損失よりもデルタとガンマの影響が大きいです。

これだけOTMになるとベガの影響を受けにくくなります。

Prizeの表でもベガから利益が出て、さらにデルタとガンマからも利益が出ています。

ここではIVの変動と特徴からのカレンダースプレッドの解説の為、ベガに特化したケースを説明していますが、ガンマとセータは組んだポジションから利益の出方は理解できるのですが、デルタについて気になる点がありました。

C9750のリバカレについて、3月31日の日経平均が9710円で、ほぼATMの為に損失になった。

(リバカレを組んで日経平均は動いたが、OTMで組んだリバカレで権利行使価格にきてしまい、ATMになり動かなければ負けと同じ状態だから)

この点は理解できるのですが、ただ組んだ時のデルタが-0.057なので、日経平均の上昇と方向性が合わなくてデルタから8万円ちょっとの損失になっている?

デルタを先物ミニで調整していれば損失にはならなかった?

またデルタがマイナスなので日経平均が9750円を突き抜けて上昇しても利益にはならないポジションだったということなのでしょうか?

基本的にはカレンダーやリバカレを組むと損失無制限ではなくなるポジションなので(リバカレの期先IVのみ高騰を除く)デルタヘッジはしないことが多いです。

デルタヘッジをするとリスクカーブが傾いて損失無制限ポジションに近づいていきます。

組んだ時のデルタが-0.057ですが、ガンマの影響でデルタからの損益の損失部分が大きくなっています。

なのでおっしゃる通り日経平均の上昇と方向性が合わなくなっていることになります。

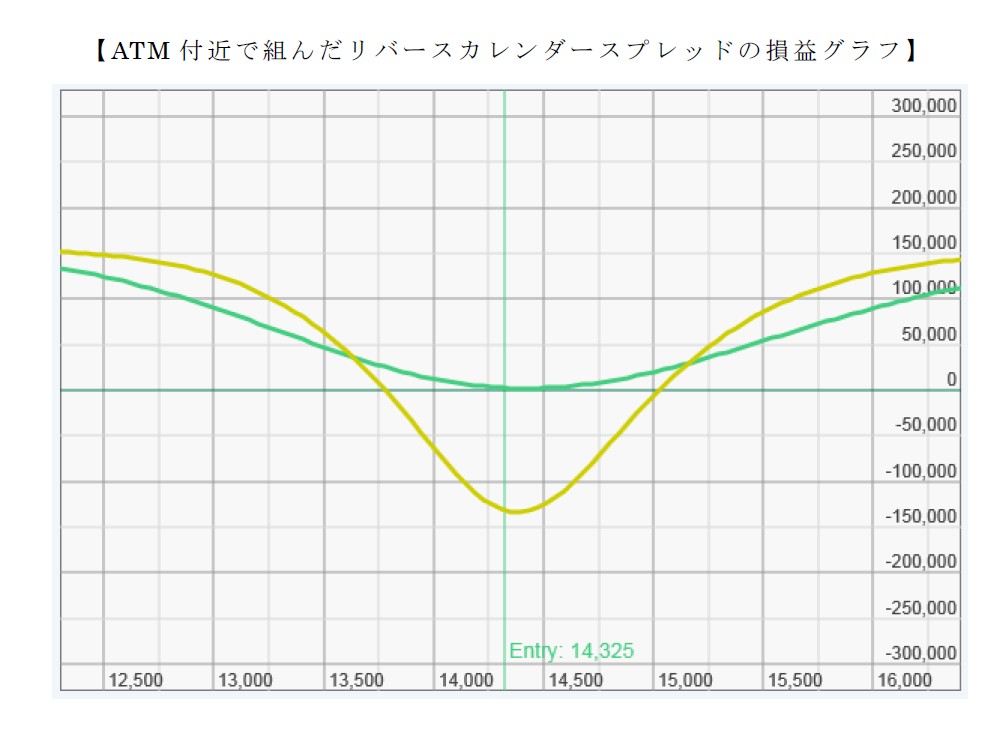

リバカレのリスクカーブを見てください。

ATMで組んだリバカレの事例を載せていますが、C9750のリバカレは谷の左側にエントリーポイントがあるイメージです。

谷に近づくほどデルタがマイナスの方向になっています。

当初はデルタが小さくても、このように相場の変動に合わせてデルタもガンマも変動します。

P8250もプット側でデルタが+0.008なので日経平均が上昇して、4万円近くデルタからも利益が出ています。

3ページの表でガンマ、ベガ、セータのリスク関係の理解はできますが、デルタに関しては先物でヘッジすることを前提と書かれているのでポジション組成時に規則性はあまりないのかなと思ってたので質問してみました。

上記のように、カレンダー系は方向性を全く無視するならATMで組みますが、方向性をポジションに反映するためにOTMで組むこともあります。

この事例ではIVが急騰して落ち着くときに相場観を入れて方向性を意識してあえてデルタが残るC9750のリバカレや、P8250のリバカレなどを、組んだ事例として掲載しています。

権利行使価格の違うカレンダー系や期近と期先の枚数の違いによってもギリシャ文字のリスクバランスは変化していきます。

先ほど掲載したリバカレの事例が分かりやすいかと思いますが、C9750は谷の左側にエントリーポイントがあり、P8250は谷の右側にエントリーポイントがあるようなイメージです。

P9750は自分に近づいてきたので谷の深いところへ行ってしまい、P8250は谷から離れていく方向なので利益が出ています。

このイメージをポジションで表したのが、養成塾で扱った、Prizeによる検証事例です。

相場変動に合わせて、谷が近くなるほどギリシャ文字のバランスも崩れてきます。

5.まとめ

日経225オプションの期先は流動性が高まるのが月末月初あたりのため、理論通りに組めない場合があります。

もし組めるとしたら、上記の戦略を取ってみるのも面白いでしょう。

動く前に動くことを狙ってリバースカレンダースプレッドをセットして、動いたらその地点でもみ合うと考えてカレンダースプレッド。

このように場面場面に応じて戦略を連続的に続けるのも良いでしょう。

カレンダースプレッドに関しては、北浜投資塾の動画の中でも解説しています。

また、リバースカレンダースプレッドは損失無限大ポジションなので注意しましょう。