あなたはポジティブガンマ戦略は、相場が動けば必ず勝てると思っていませんか?

ポジティブガンマ戦略の最大の敵は相場が動かないことだと思われていますが、実は値動きがある相場であっても勝てない相場があります。

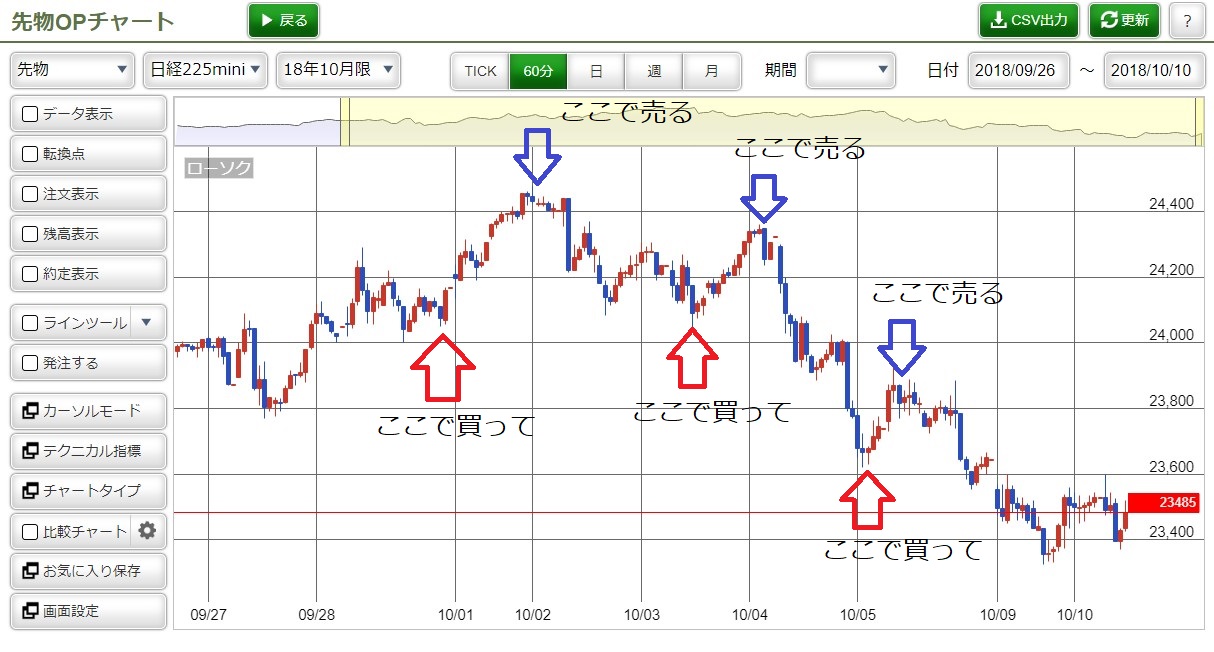

このチャートは9月末から10月10日までの日経平均先物価格の値動きを日足で表示しました。

高値は約24,400円、安値は23,400円とおおよそ1,000円の値幅があったのに、ポジティブガンマ戦略で-8万円の損失でした。

なぜ9月27日から10月10日まで約1,000円の値動きがあったのに勝てなかったのか?

この記事では敗因を分析します。

あなたもこの記事を読むことでポジティブガンマ戦略の弱点について理解したうえで、今後のポジティブガンマ戦略の戦い方のヒントが得られるでしょう。

ポジティブガンマ戦略が勝てなかったのは下落スピード

負けた原因。それは、下落スピードが緩やかだったからです。

日経平均先物価格が変化する量は約1,000円と充分距離があったものの、数日かけて下落したことが原因です。

戦略の狙いは大きな相場変動

ポジティブガンマ戦略とは、オプションを買って日経225ミニでデルタヘッジし、相場の変動に合わせて日経225ミニを売買して調整することでオプションのデルタ0に近づけて相場の方向性のリスクをとらない手法です。

オプションは相場変動でデルタが変化する金融商品です。

もし買ったプットのデルタが-0.1の場合は相場が下落すれば日経225ミニ1枚の値動きと同じ損益の出方をするので、デルタが0.1変化したら日経225ミニを売買してデルタを調整します。

ですが下落すればするほど、オプションのデルタの絶対値は0.1が0.2、さらに下落すると0.3と、徐々にデルタが増えます。

今回はプットを買ったのでデルタが-0.1,-0.2,-0.3・・・とマイナスの量が増えていくイメージです。

下落幅にもよりますが、デルタが0.1だったはずのオプションのデルタが、いつの間にか日経225ミニが3枚相当のデルタになります。

よってその変化したデルタを抑え込むように日経225ミニで細かくヘッジして、常にデルタを0に近づけるのがデルタヘッジです。

デルタヘッジをしながら、より大きく動く相場を待ちます。

相場変動があればいいので、上昇でも下落でもどちらでも構わないからとにかく動いてほしいというのがこの戦略を建てる際の相場観です。

思惑通り動いてくれれば、日経225ミニをデルタを消すように売ったり買ったりしていくので、細かく利食い出来ます。

相場がもみ合ってくれれば利益がチャリンチャリンと稼いでくれる、自動販売機のようなおいしい戦略のように思えます。

でも、前述の図のように、約1,000円も下落した相場であっても、利益が出るどころか-8万円の損失でした。

この戦略は、大きく動く相場を待つためにリスクを取っています。

それがオプション料の減価です。

日経225ミニによるチャリンチャリン収益vsオプション料の減価量

この戦略は日経225ミニでチャリンチャリンと利益を積み上げていく戦略です。

動けば利益がそれだけ積みあがります。

逆に、動かなければ負けます。

時間が経つと減価するオプションの性質により損失が出ます。

この減価量に対して日経225ミニのチャリンチャリンが上回れば、この取引から利益が出ます。

私がエントリーしたのは9月27日で、デルタヘッジ戦略で+17000円の含み益を楽に出せた3つの理由で説明したように、順調に日経225ミニを買って売り、また買って売ることを繰り返して+17,000円の含み損を出していました。

しかし、その後相場が想定よりも動きませんでした。

厳密には動いたのですが、日経225ミニの指値価格に対してギリギリタッチしないで戻っていったりと、なかなか想定通りの振れ幅で株価が変動してくれませんでした。

日経225ミニの売買が発生する程度の相場変動があれば、思惑通りチャリンチャリンと収益が出ます。

相場が動いた筆跡を残すかのように、日経225ミニを売買できていればよいのです。

行って来いでちょうど谷で日経225ミニを買って、山の頂点で日経225ミニを売れば、その分の値幅を利益として確保できます。

この図のように、安値で買って高値で売る。

この繰り返しをすればチャリンチャリンと利食いを細かくできます。

しかし、値動きが少ないと、発注した日経225ミニが約定しません。

値動きが少ない間のもみ合いはポジティブガンマ戦略に何ら利益をもたらさず、時間が過ぎることでオプション料の減価が発生し、利益を減らしてしまいます。

タイミングは教科書事例のような下落トレンド

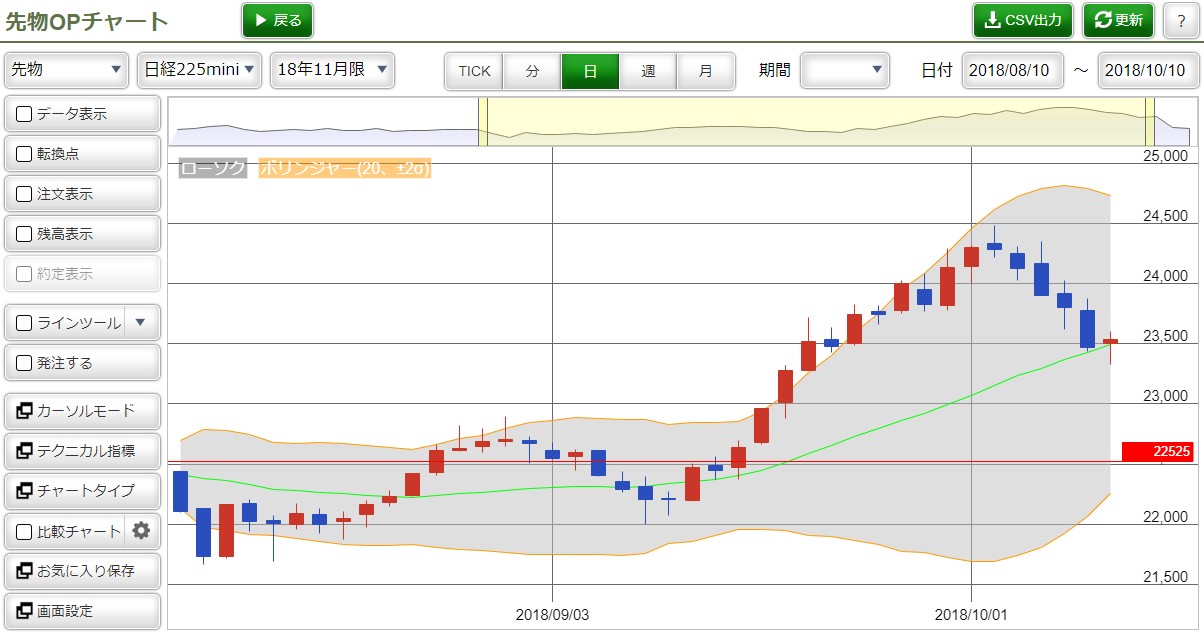

テクニカル分析としてボリンジャーバンドを当ててみると、ちょうど2σラインをバンドウォークして、その後に勢いがなくなり5日移動平均線に近づくような値動きをしていました。

下図は日足にボリンジャーバンドを当てたチャートです。

私がエントリーした9月27日時点ではまだ上昇トレンドだったのですが、ポジティブガンマのデルタヘッジ戦略の場合は相場変動があればよく、バンドウォークをしてそのまま株価が続伸しても、勢いがなくなって下落トレンドになってもどちらでも構いません。

今回は10月に入って上昇の勢いが止まり、トレンドが終了して移動平均線に近づく調整局面となりました。

日経225ミニを買って値下がりしてもオプション料が増えるので利益が出る

狙いとしては値下がりしたら日経225ミニを買いデルタを調整し、相場が上昇したら買ったミニを決済してチャリンと利益を得る目論見です。

しかし相場が一方通行でチャリンが起きずに相場が緩やかに下落していくと、せっかくの日経225ミニ買いを利食いするタイミングがありません。

ただ、ここで面白いのがポジティブガンマ戦略です。

日経225ミニを買って相場が下落したので日経225ミニからは含み損であっても、買って保有しているプットオプションが値上がりしていくので、実現益としてチャリンチャリン得られなくても、含み益はオプションが値上がりにより勝てます。

これがポジティブガンマの威力、面白さです。

オプション料の減価量が日経平均先物価格の下落による利益を消した

ところが、相場変動によるプットオプションの値上がりよりも、オプションの減価量のほうが多い場合は、相場変動の量によるオプション料の上昇幅に対して減価量が勝って利益になりません。

このような現象が起きるのが、下落に時間がかかる場面です。

1日で-500円や-1000円の下落があればポジティブガンマが火を噴いて一気に含み益になるのですが、徐々に値を切り下げていくような展開だと弱いのです。

下落の大きさのほかに、その速さも重要なのです。

私がデルタヘッジをしたタイミングの全て

私がデルタヘッジでミニを入れたタイミングをテクニカルチャートに合わせて紹介します。

取引期間のローソク足を60分足にしてデルタヘッジのポイントに矢印を当てました。

赤い矢印で日経225ミニを買い、青い矢印で日経225ミニを売りました。

当初はザラ場中で+17,000円の含み益で推移しましたが、その後24,400円を頂点に下落していく際に日経225ミニを買い増ししています。

10月1日以降はもみ合い相場がなく買い増しを続けていくのみでした。

この下落相場の最中に、日経225ミニの指値が約定して相場が反転し利食い完了、という場面があれば損失を相当程度食い止めることができたはずです。

しかし、ちょうど指値の一歩手前で相場が反転してしまった事例も何度かありました。

ポジティブガンマ戦略はチャートを見ながら一喜一憂しないで済むのが利点ですが、振り返ってチャートを見てみると、わずか10円でも指値価格を高く設定しておけば日経225ミニが約定して、相場の反転により利益を確保できた場面が何度かありました。

下記の場面では24020円で買い指値注文を出していましたが、チャートを見ると24030円で反転して値上がりしてしまいました。

オプション投資家養成塾の第5章ではギリシャ文字によっていくらで日経225ミニを売買すればデルタヘッジできるのかを解説していて、デルタヘッジのポイントは計算により求められます。

その計算に基づいて24,020円に指値を出しておきましたが、心理的抵抗線となるキリがいい数字(今回の場合は24000円)付近にタッチする前に反転してしまったようです。

このようなブレイクするかどうか微妙なラインでは、少し早めに約定するように指値を調整しておくことも必要でしょう。

あるいは、今回採用したP23375ではなく、デルタヘッジの回数を増やすためにヘッジポイントを細かく設定できるオプション銘柄を選ぶ方法もあります。

このようなオプションの知識があれば、迷わず銘柄選定とヘッジポイントを設定できるのがオプションの利点です。

日経225ミニ4枚の含み損をP23375の含み益で補えなかった

今回はボリンジャーバンドから転換して、思惑通りに大きな変動の最中にポジションをとることができました。

10月1日から10月9日までは約1,000円の下落幅だったので、幅としては充分な量でした。

しかし速さの面では、ローソク足で数本かけて下落したので、その間のオプション料の減価のほうが大きい結果となりました。

損益プラスで逃げるなら、デルタヘッジが3回入った含み益+17000円の時、あるいは週末をまたぐ前に手仕舞いが良かったでしょう。

今回は10月8日(月)が祝日で、土日月と3連休でした。

私はこの週末に相場変動の要因となるイベントが起こるかもしれない、あるいは10月5日(金)の雇用統計の結果によってはナイトセッションの引けにかけて値動きがあるかもしれないとの思惑から、このポジションを保有したまま休日を過ごしました。

結果はマイナスが膨らんだため手仕舞いしておけば損失は軽減できたかもしれませんが、リスクリターンの関係で未来のことはわかりませんのでリスクを取るか取らないかの選択です。

この事例から、デルタヘッジは日経平均先物価格の大きな動きが見込める時で、かつ変動の勢いが強く速さが出る時が一番のねらい目の戦略であることが分かります。

結果は-8万円でポジションをクローズしました。

その後SQ前日の10月11日に914円の暴落

その後、相場はNYダウの-800円の下落を受けて日経平均株価は914円の下落でした。

一日の値幅が914円の大きな下落です。

もしこのポジションを10月11日の大引けまで保有していたら、22.6万円の利益でした。

(私は10月10日のザラ場中に決済したので-8万円です。上記の数字は大引けまで保有していた場合のシミュレーションの値です)

暴落を予測して待つことはできませんが、損切りのタイミングは非常に重要です。

今回の私の取引は、ポジティブガンマ戦略の威力を期待して保有していたものの、しびれを切らして手仕舞いをした直後に暴落が襲ってきた、投資あるあるシリーズに出てくるような見事な損切りタイミングの失敗事例となりました。

まとめ

2週間弱で1000円動いた相場であっても、ポジティブガンマ戦略で-8万円の損失が出た事例を紹介しました。

損失の主な要因は、相場が動く距離で利益が出る以上に時間が経つことによるオプション料の減価が上回ったからです。

およそ2週間の投資期間でしたが、終盤はデルタヘッジによる利食いが一切入っておらずオプション料が減価していったため負けました。

狙い目としては相場の変動に加えて変動の速さにも気を付けてエントリータイミングを狙いましょう。

私の今回の取引での手仕舞いタイミングの最適な場面は、あとで振り返れば+17000円の含み益が出た9月28日に手仕舞いするか、最大損失19.4万円を覚悟してSQ通過を目論むかでした。

最大損失額の計算についてはポジティブガンマのデルタヘッジ戦略の最大損失額の求め方と取引事例で説明しています。

+17000円の利益で良しとするか、それとももっと利益を狙って継続して取引を行うかは投資判断です。

どちらが正解はありませんので、相場にあった最適な投資判断をするように心がけましょう。

今回のデルタヘッジはオプション投資家養成塾第5章で扱うポジティブガンマ戦略で紹介した緻密なデルタヘッジに比べて、若干緩いデルタヘッジタイミングを採用しました。

デルタヘッジのタイミングはどうするのか、枚数は何枚で戦うのが最適か、オプションの銘柄の選定基準、エントリータイミングをきちんとルール化しておけば、デルタヘッジをし忘れても大損する戦略ではないので、個人投資家が練習するのにも扱いやすい戦略です。