あなたは日経平均株価が暴落したときに、あらかじめオプションのポジションを検討していますか?

リバースカレンダースプレッドの変化形で、市場暴落時のポジションを考えた方がいます。

例えば日経平均株価22000円くらいの時に1000円程暴落してIVが跳ね上がった時に期先のプット16000円が時間価値があるので100円くらいで売れたとします。

しかしいくら権利行使価格が遠いとはいえ、裸売りは怖いので、期近の権利行使価格プット17000円を2枚程をヘッジとして買います。

これであれば

・売りの枚数1枚に対して、買いの枚数2枚なのでヘッジとなっている。

・期近の方が先にSQを迎えるがそこまでの期間はヘッジとなっている。

(それに暴落も日経平均株価が強い時の一時的な暴落という自分の相場感も入っているとします)・期近と期先でガンマ、デルタ、ベガの大きさ等は違うが、少なくとも100%の裸売りではなく「曲がりなりにも損失限定」のポジションにしているという気休め。

このようなことが期待できるのではないかという目論見です。

このポジションのポイントは

①権利行使価格が遠いが期先であれば時間価値があるので価格がそれなりに高いオプションを売る。

②全くの裸売りは怖いので「曲がりなりにも損失限定」という形とする。

③儲けを大きくするために時間価値が少ない期近の安いオプションを買う。

④期近の買いオプションはSQで消滅するがそこまでに勝負をつける。期先の売りポジションのみになったら、売った権利行使価格のさらに遠くのプットを買ってクレジットスプレッドの形へ移行。(このタイミングでは同一限月同士となる)

このようなメリットがあります。

実際にPrizeを用いて検証してみましょう。

Prizeによる検証

この検証に適した相場としては、直近6月に900円超下げた6月21日が良いと思いますので、6月21日(日経平均株価が前日比で-900円を超えた日)暴落したものとして考えてみましょう。

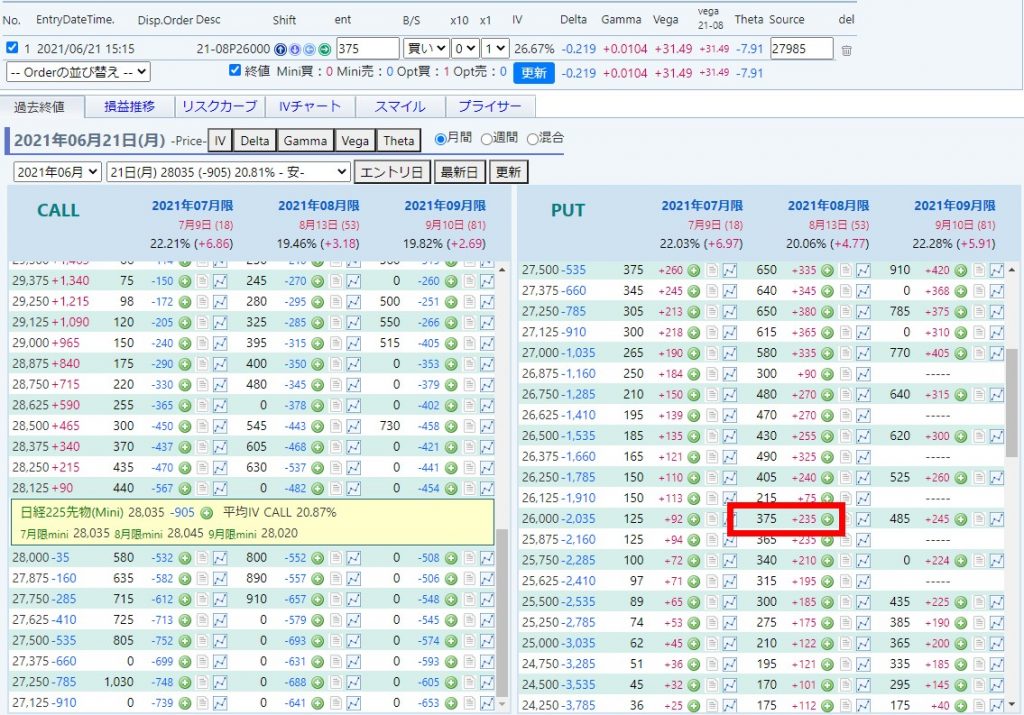

まず最初は期先のプット売りを行います。

権利行使価格ですが、想定の相場は日経平均株価が20,000円台にある一方、今回は28,000円ほどある相場なので、ある程度プレミアムが高くなった期先の8月限26,000円のプットを売ります。375円で取引できました。

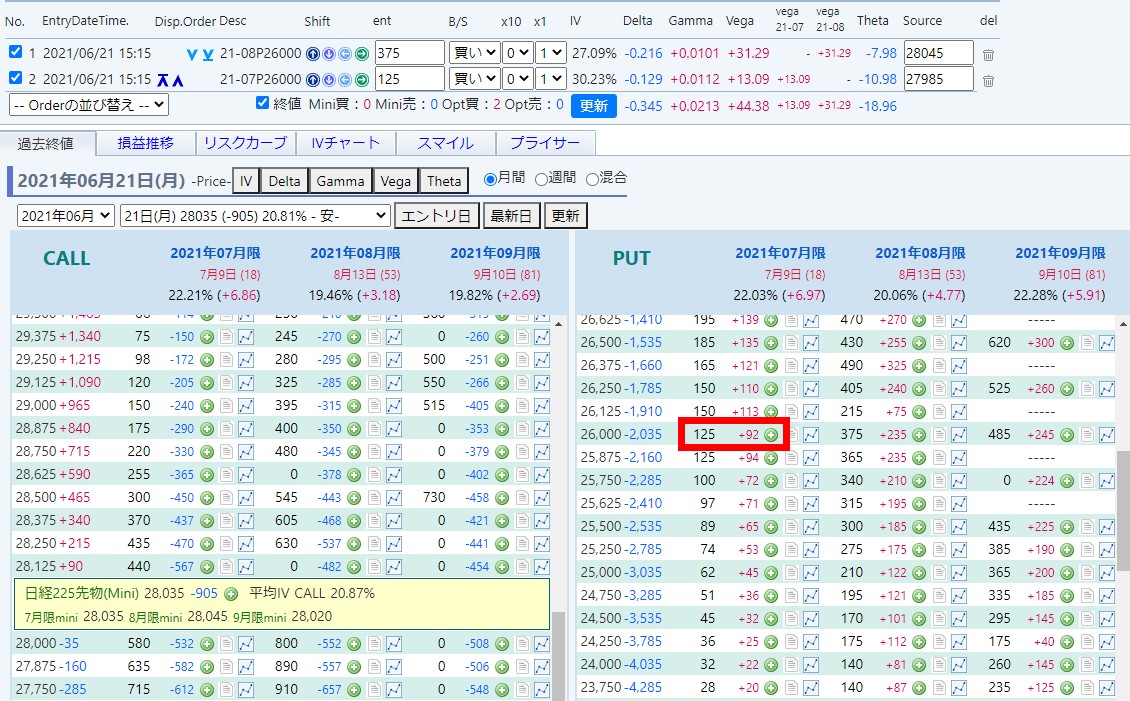

その後に売った後に、期近のプットオプションを2枚買います。

権利行使価格は26,000円として、プレミアムは125円です。このオプションは2枚買います。

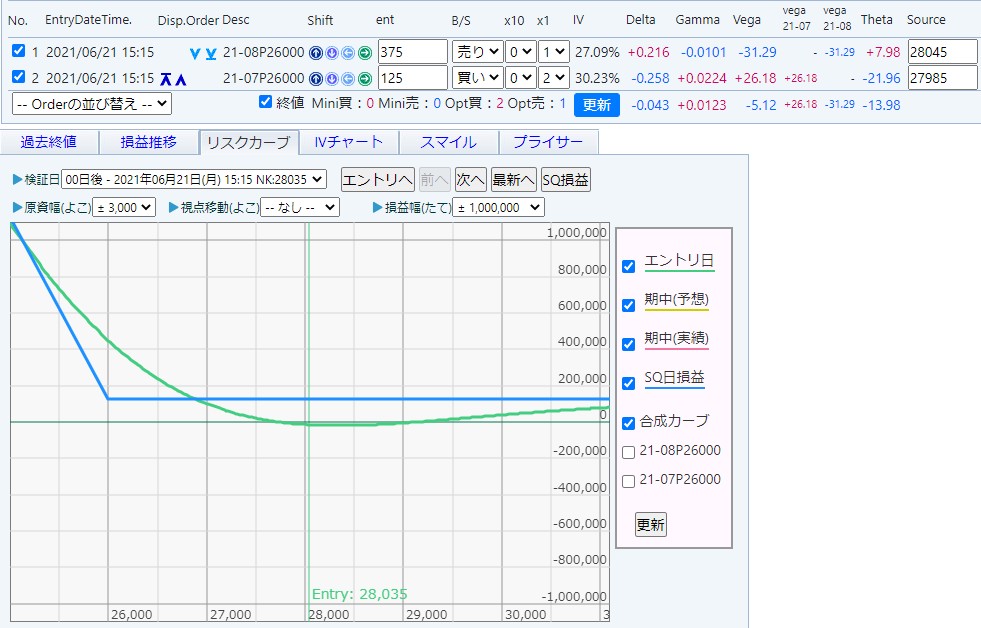

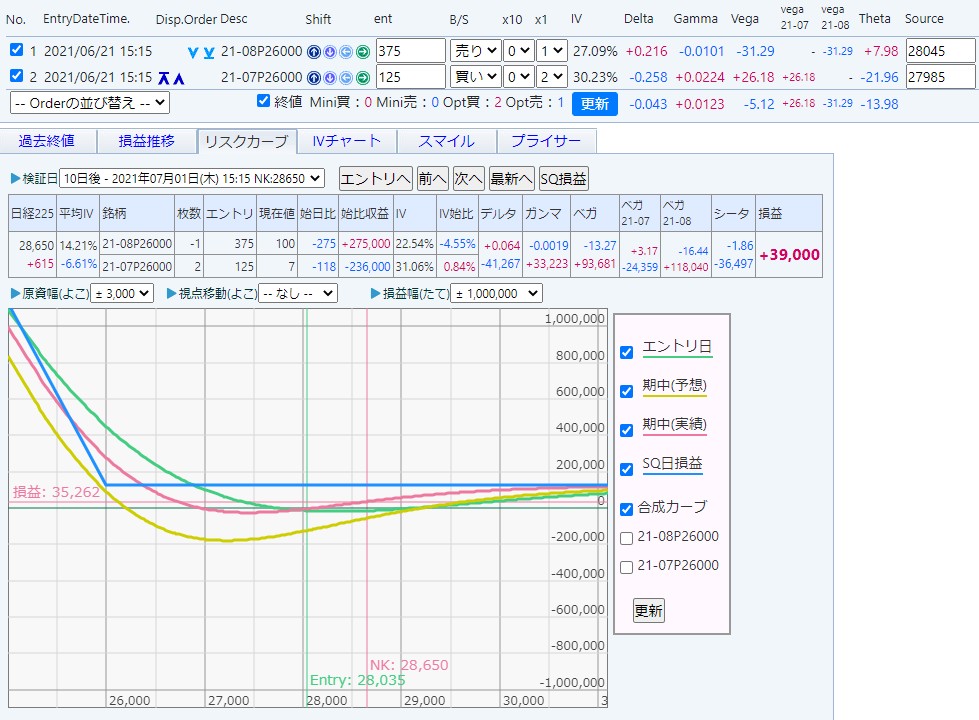

まず、この状態で枚数を合わせてリスクカーブを見てみましょう。

買いが2枚入っているので、ガンマロングベガショートのポジションになっています。

ちなみに、異限月取引ではなく同限月でこのポジションを建てると、バックスプレッドと呼ばれる戦略になります。

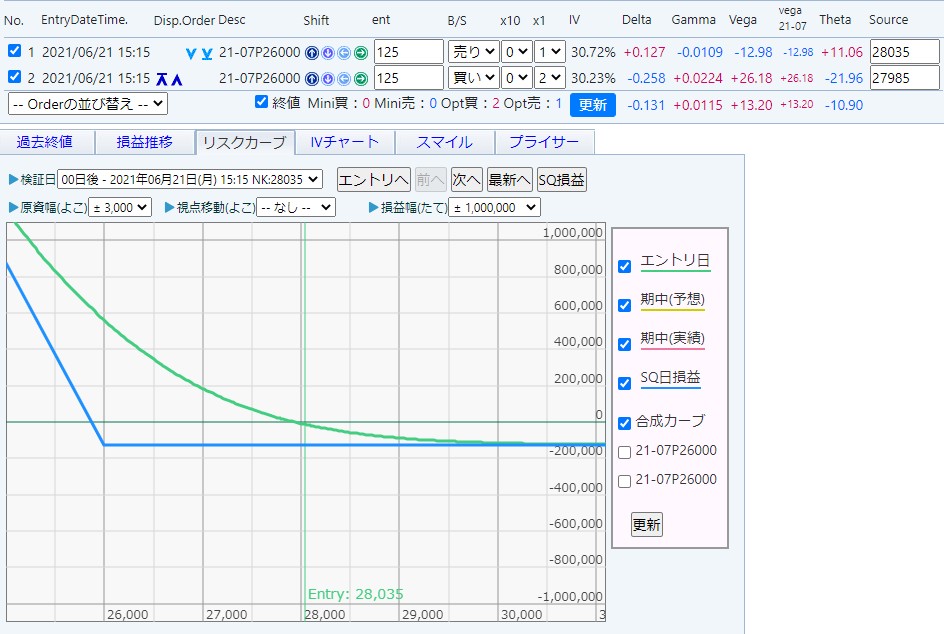

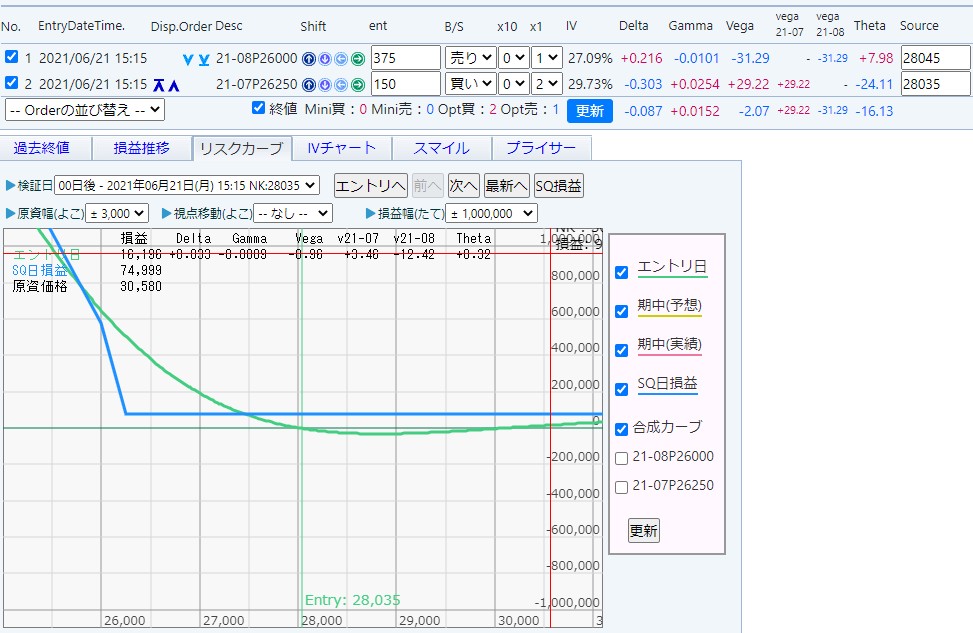

(参考)同限月のバックスプレッドの事例

期近の買いオプションがSQで消滅する前にクレジットスプレッドに出来ればよいですね。

10日経過後のリスクカーブです。

このように、保有時間が長くなるほどグラフの凹形状は深くなっていくので早めに見切りを付けなければいけないポジションです。

なお、期近の権利行使価格プット26,000円を2枚ではなく、P26250などをP26000の代わりに置き換えると、このような少しデルタが傾いたグラフになります。

P26000の期近1枚の代わりに、P26250買うと、26,000円のリバカレ+P26250ロング&P26000ショートのデビットスプレッドを組み合わせた形です。

でも、リバカレは構造上期先のインプライドボラティリティだけが上昇すると負けることから完全損失限定ではないので、期近を2枚買っても、損失限定ではない点に注意が必要です。

理論上なので、期先のIVが跳ねるというイレギュラーの相場があるかどうかですが。

なので、リスクカーブを描いて「このくらいなら損失限定と思える」ポジションであれば、トレードするのは面白いかもしれません。

また、この記事を読まれた方は、リバースカレンダースプレッドの期近銘柄を組む時期とはも併せてお読みください。