あなたは、「日経平均株価がこれから下落トレンドになりそうだな~」と思った時に、損失限定の買い戦略で戦える商品をご存知でしょうか?

それが日経225オプションのプットオプションです。

下落トレンドで利益を上げる方法としてはカラ売りをする(ショートポジションを持つ)方法はよく知られていますが、一番の問題点は損失が限定されていないことです。

そこで、プットオプションを買えば、最大損失を限定しながら、利益が大幅に見込める戦い方を実現できます。

その理由は、プットオプションを買えば相場が下落すればするほど利益になる特徴があるからです。

今回紹介するのは完全な損失限定ポジションを実現して利益を狙えるオプションのメリットを活用したことで、普通の個人投資家であるSさんが手掛けた事例となります。

2015年の年末にプットを10万円分購入し1月には123万円の利益を得ました。

どんな相場観でこの相場でプットオプションを買ったのか、その事例を解説しますので、この記事を読めばあなたも急落相場でも利益を上げられるオプションの使い方を理解できるようになりますよ。

【目次】

1.下落トレンドで先物を売れない心理状況

2.プット買いによる損失限定ポジションの実現

3.実際の相場状況での利益額は123万円の利益

4.まとめと注意点

1.下落トレンドで先物を売れない心理状況

まずはSさんの投資スタンスについて簡単に紹介します。

年齢は年齢51歳で世帯年収は約850万円、証券投資にまわせる資金 約200万円という資金量です。

これまでの証券投資経験は、上場投資信託を少々行っており、最近になって先物オプションを取り組み始め1年ほど学習し実践してきました。

そのSさん2015年12月30日の相場状況において、日経平均株価がすでに高値圏で推移していると感じていました。

そこで彼は「年明け18,750円を割り込んだら下落するかも・・」という予測を立てました。

そこで考えたのがプットオプションを買う選択です。

なぜこのプットを買おうと思ったのかというと、実は彼は2015年の年頭に大幅下落した際に、日経225先物をロングして損失を出してしまったからです。

先物ロングポジションはレバレッジが効く戦い方であるので日経平均株価の小さい値動きでも損益が生まれます。

ですが先物ロングポジションは方向性を予測して戦うポジションで損失が限定されていません。よって2015年の年頭に「これから上昇に反転するだろう」という予想を立てて先物ロングポジションを建てたのですが、あえなく相場観が外れて痛い目をみていました。

相場観が外れたことを想定した戦い方をできていなかった反省点から、そのリベンジを果たすために、先物取引だけではなくオプションも活用しようと考えました。

なぜプットオプションを利用することを考えたのかというと、損失限定だからです。

2.プット買いによる損失限定ポジションの実現

今の相場観どおりに下落してくれれば、先物をショートすれば利益になりやすいとは考えているのですが、その相場観が確実に当たる保証はどこにもありません。

まさに彼が経験した2015年初頭の逆のパターンであるといえます。ショートポジションはもし相場観が外れて日経平均株価が上昇すると、その上昇分が全て損失になります。

例えば日経225先物を1枚ショートして、日経平均株価が100円上昇した場合には、10万円損失することになります。

証券投資に回せる資金は200万円ほどなので、日経平均株価が100円上昇して資金の5%(10万円分)失う取引を行う勇気がありませんでした。

日経平均株価の上昇幅は100円で収まるとは限りませんので、上昇すればするほど損失が膨らんでしまうことは避けなければいけません。

もちろん相場観が当たって日経平均株価が100円下落したらすぐに10万円の利益を得られるので、相場観に絶対の自信があればこのタイミングで先物をショートしてもよいでしょう。

しかし彼は2015年の年頭に大幅下落した際に先物をロングしていて、自信の相場観とは逆行たことによって損失を計上しているため、なかなかそのようなアグレッシブな取引を行う勇気がありませんでした。

よって彼が目をつけたのがプットオプションの買い戦略になります。

プットオプションを選定した2つの理由

プットオプションを利用しようと考えたのは2つの理由があります。

1つ目はプットオプションなら先物ショートと同じように相場の下落方向を予測した戦い方が出来て、しかも損失限定になる点です。

銘柄選定を正しく行えば、日経平均が100円を超える上昇があってもわずか10万円の損失だけで済みますので、日経225先物をショートした時のように損失が膨らむことがない戦い方を仕組み上実現することが出来ます。

2つ目として、彼がオプション取引に注目したのは、一度オプションを買えば相場の上げ下げに一喜一憂しなくてもよいというメリットを感じたからです。

オプション取引は満期まで保有すれば、その間は決済されません。

今回の事例は、取引開始が正月直前の12月末です。

年末にオプションを買っておけば、正月は心穏やかに過ごせるという安心感を得たい思いもありました。

日本人なら誰しも正月はのんびり過ごしたいものですが、世界経済は休み無く動いているので、もし世界経済でポジティブサプライズが起きた場合には相場観とは逆に日経平均が上昇してしまうかもしれないということも考えられます。

また、為替動向によっても日経平均株価が変わってくるため、日本は正月で長期休みだとしても株価を動かす要素は変動し続けています。

ですので投資して安心してみていられるように、損失限定のプットオプションを買っておく投資判断をしました。

銘柄の検討と選定の考え方

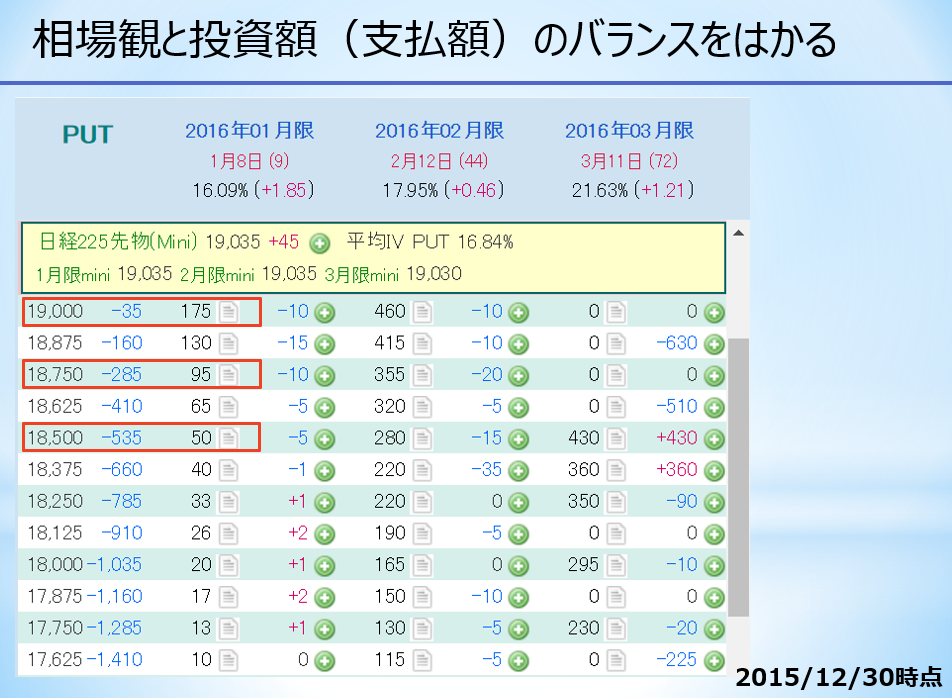

では次に購入する銘柄の検討です。2015年12月30日時点のオプション価格はこのように値付けされていました。

日経平均19,000円程度 ※12月限日経225mini19,035円

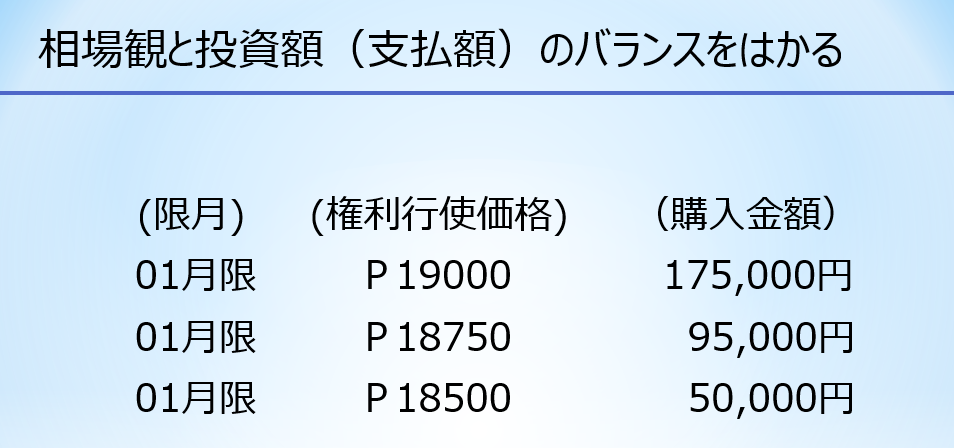

このプライスボードの表のうち、赤く囲った銘柄だけを取り出したのが下記の画像となります。

一番上のオプションP19000を買うことは、満期において権利行使価格より安くなった分だけの利益が出るオプションを、175,000円で購入します、という意味になります。

限月とは、1月の第2金曜日が満期となるオプションのことです。

権利行使価格とは、プットオプションの場合は満期の日経225先物価格が権利行使価格より安くなれば、その差額を受けれることを意味します。

先物が下落すればするほど利益になるのがプットオプションであり、大暴落したら先物をショートしたのと同じ利益の出方になりますので、先物取引と同じような戦い方を実現できるのがオプションの特徴です。

この時のオプション価格は175円となっていて、単位は先物と同じ1000倍なので、175,000円を支払ってオプションを購入するということになります。

このオプション価格を3つ比較してみると、P19000が175,000円と最も高く、P18750は95,000円、P18500は50,000円となって権利行使価格が安いものほど購入代金が安くなっています。

オプションは現在の日経平均株価に近い基準ライン(権利行使価格)のものほど購入代金が高い傾向にあります。

よって19,000円に近いものほど高く、逆に日経225先物よりも権利行使価格が遠いものほど安く調達できます。

彼の投資スタンスから購入したプットはP18750

彼のスタンスとしては、投資にまわせる資産の5%程度と考えていて、証券投資に回せる資金200万円の5%の10万円程度の銘柄が理想的だと判断しました。

10万円程度で買えるオプション銘柄を探すと、01月限P18750あたりなら10万円程度で買えそうだということがわかります。

もちろんP18500のほうが安く調達できるので失う(かもしれない)金額は少なくて済みます。しかし権利行使価格が遠ければ遠いほど実現可能性も低くなってしまうので、どのようにバランスをとるか悩ましいところであり、彼は購入代金を参考に基準ラインを決めました。

もうひとつの決断根拠としては、年明けに18,750円を割れば更に下落するかもしれないという予測もしていました。

つまり18,750円を超えれば下落トレンドが始まるためさらに下落するだろうというテクニカル分析的な見方です。

でも、このボーダーラインである18,750円付近でも見合うだろうとは予想していましたが、この時点で来月に18,500円まで下落するかは自信が無かったので、P18500は銘柄としては遠すぎて利益にならないのではないかと結論を出しました。

よってP18750を選定したというわけです。

彼の選定プロセスをまとめるとこのようになります。

・投下資金は証券投資にまわせるリスク資金の5%まで(=10万円まで)。

- (1)満期⇒1月限(2016年1月8日満期)

- (2)基準ライン(権利行使価格)を18,750円とする。

- (3)@100円(10万円)前後で買える銘柄

よって銘柄を01月限P18750@95に決定しましたので、実質10万円に収まる9.5万円の投資をしました。

利益の想定65万円を狙うために損失を10万円で限定する取引

オプションの損益計算については、受取額=(基準ラインである権利行使価格-SQ値)円×1000倍という計算で受取額が決まります。

オプションはこのように投資期間中に日経平均が上昇しても下落して、大暴騰しても大暴落しても、最終的にSQ値と権利行使価格の差額で受取額が決まる仕組みです。ですので彼が狙っている「お正月は穏やかに過ごしたい」という願望にぴったりとマッチしている商品であるということが言えます。

では1月上旬の第2金曜日のSQ時点で、もし仮に18,000円あたりで着地すればどうなるかを検証してみます。

受取額=(18,750-18,000)円×1000倍=750,000円となります。

この受取額はオプションを清算する時に支払われる額です。そこでオプションをいくらで購入したのかを加味することで最終的な実利益が計算できます。

実利益=受取額-購入時支払額 と計算することが出来ますので、もし18,000円で終わった場合には

SQ決済時の受取額=750,000円

プットオプション代金=95,000円

実利益=750,000円-95,000円=655,000円

とシミュレーションすることが出来案す。

1月上旬に18,000円あたりで着地すれば655,000円利益になる!という計算が立てられて、負けても95,000円の損失限定の取引を実現している戦い方になります。

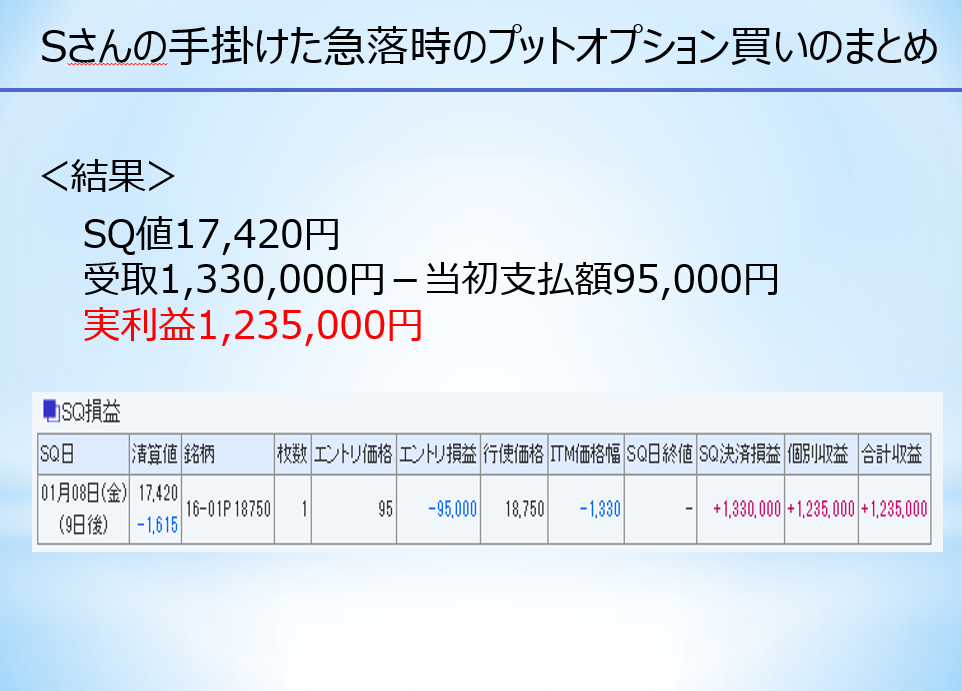

3.実際の相場状況での利益額は123万円の利益

2016年、年明け大きく下落しまし、 結局1月8日のSQ値は17,420円となりました。

なんと想定の18,000円よりももっと下落したことによって、想定利益を超える利益を獲得することが出来ました。

彼のテクニカル分析による相場観である18,750円のボーダーラインを超えた後は、思惑通り下落トレンドになったのです!

オプションは、満期のSQ日まで待たずに利益が出た時点で自分で手仕舞いする方法もありますが、今回は相場の上下に一喜一憂しない作戦を取り、満期まで保有しようと考えていたためSQ通過による自動決済を行いました。

日経225オプションは満期で差金決済されるため、反対売買する必要が無く自動的に決済されて終了するので安心です。

この時のオプションの受取額を計算すると、(18,750(基準ライン)-17,420(SQ値))円=1,330円となりますので、受取額は1,330円×1,000倍=1,330,000円になり、この受取額からオプションに掛かった費用を差し引いた値が最終利益となります。

最初のオプションプレミアムの支払いは95,000円だったので、利益は1,330,000円-95,000円=1,235,000円となりました。

このように当初予定していた65万円くらいの利益が出るのではないかと予測してきた計算から大きく上振れして、123.5万円の利益を出すことが出来ました。

もし先物をショートしていた場合には、安心して正月を迎えられなかったかもしれません。世界経済が「ポジティブサプライズなんて起きずに、経済が荒れて欲しい」ということを願いながら、めでたい正月を迎えるというのも不思議な話です。

それに正月が開けた後の相場で日経平均株価が下落していたのを見たら、先物をショートしていた場合にはすぐに利食いして手仕舞いしていたかもしれません。

SQまで保有を続けていれば大きな利益を得られたのですが、将来どのような株価になるか分からない状態では、ターゲットの利食いラインを決めたらさっさと利食いしていたほうが良いでしょう。

そうしないと逆行してせっかくの利益が無くなり、逆に損失が膨らむ可能性もあるからです。

今回は明確な利食いラインを決めなかったのは、オプションが損失限定であるため逆行しても損失はわずか9.5万円と決まっています。

それでいて1月のSQに必ず満期を迎えて差金決済されるため、満期まで保有していても安心感があったからです。

途中で反対売買して手仕舞いすると言うのも戦略の一つですが、相場観を反映して利益を大きく伸ばそうと思ったら決まった期日まで保有し続けるということも大切な取引方法のひとつです。

今回はその戦略がぴったりとマッチしたために大きな利益を得ることが出来ました。

4.まとめと注意点

損失が買いコストに限定されているため、彼の相場観を反映するためにはプットオプションを買うことが有効です。

そして1月限のP18750@95を1枚買い(95,000円の投資)を行った結果、SQ値は予想をはるかに下回る17,420円となり、受取1,330,000円から当初のオプション料の支払額95,000円を引いた実利益は1,235,000円となりました。

投資資金に対して5%以内に抑えたリスクを限定した取引を実現することが出来ました。

このように、相場観を入れて下落トレンドを狙う場合に、オプションを使えば相場の上げ下げに一喜一憂せずに正月を過ごせた事例となります。

以上の内容は下記の動画から引用しました。

記事には書いていない注意点については動画で確認してください。

また、日経平均連騰時に逆張りのプット買いで20万円稼いだ事例も併せてお読みください。