クレジットスプレッドは、2枚のオプションを使って利益を狙うオプションの戦略です。

SQ値がオプションの権利行使価格に対して高いか安いかで勝敗が決まります。つまり

- SQ値>権利行使価格

- SQ値<権利行使価格

- Aの権利行使価格<SQ値<Bの権利行使価格

この3種類しかありません。

よって、クレジットスプレッドは3つのシナリオを事前に検証することができます。

それにより、最大利益、最大損失を把握することが出来ます。

最大損失が分かるということは、必要な証拠金の上限も決まりますので、損失限定ポジションの1つとしてあなたの売買戦略の柱の一つとして積極的に組むことが出来るようになるでしょう。

クレジットスプレッドとは

クレジットスプレッドとは、オプション取引の戦略の一つです。

損失限定ポジションを組めるので、方向性を読んでその相場観をポジションに反映することが出来ます。

- 原資産価格に近い権利行使価格のオプションを売り

- 原資産価格に遠い権利行使価格のオプションを買う

という売買を組み合わせることで利益を狙う戦略となります。この時に限月は同一限月を選択します。

コールスプレッドを事例に取ると、

- SQ値が売ったオプションの権利行使価格より低い

- SQ値が買ったオプションの権利行使価格より高い

- SQ値が売りと買いのオプションの権利行使価格の中間で終わる

この時に同一限月を採用していると、オプションの特性上必ず原資産価格に近い権利行使価格のオプションプレミアムの方が高くなります。

ポートフォリオ全体ではクレジット(お金の受け取り)となるため、クレジットスプレッドと呼ばれます。

では私が取引した事例として、VIXオプションによるコールクレジットスプレッド紹介します。

VIXとは

VIXとは、アメリカのS&P500の個別銘柄のオプションのインプライドボラティリティを指数化した、指数です。

別名恐怖指数と言われて、アメリカ経済が混乱期に陥ると急騰することで知られています。

指数オプションは決済タイプがヨーロピアンタイプが基本となりますので、このVIXオプションもヨーロピアンタイプとなります。

クレジットスプレッドの事例

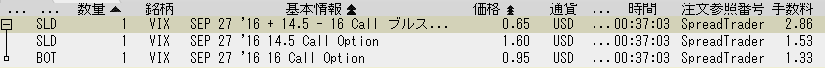

組んだポジションがこちらです。

9/28満期のC14.5と、同じく9/28満期のC16.0にてポジションを組成しました。

銘柄のSEP 27 ’16というのは、9/27まで取引可能という意味です。

C14.5を1枚1.60ドルで売って、C16.0を1枚0.95ドルで買いました。

この時プレミアム差である0.65ドルを受け取りました。

アメリカ市場の場合は実際の価格は100倍単位なので、65ドルの受け取りがあったことを意味します。

1ドル100円で換算すると、6,500円となります。

このオプションが満期になるとどうなるかを3つのシナリオで検討します。

SQ値が14.5ドル以下

SQ値が14.5ドル以下になると、売っているC14.5を権利行使された際の引き受け義務が消滅します。

また、C16の権利行使できる権利は持っていてもしょうがないので、自動的に権利を放棄したことになります。

オプションの権利行使による損益はゼロになります。

よって、当初受け取った0.65ドルが満額利益と確定します。

仮に13ドルになっても、12ドルなっても、オプションの権利行使による損益はゼロのままなので、14.5以下であれば一律0.65ドルの利益が確定します。

SQ値が16.0ドル以上

SQ値が16.0ドル以上になると、売っているC14.5は権利行使されます。売り手には相手の権利行使を引き受けなければいけない義務が生じますので、コール14.5ドルを売っているということは、14.5ドルで売っている状態になります。

仮にSQ値が17ドルであれば、14.5ドルで売って現在17ドルになっているということは、2.5ドルの損失となります。

実際には差金決済なので、14.5ドルで売って17ドルで買い戻す一連の行為を取引所が自動計算して投資家に支払いを要求しますので、現物株を保有したり反対売買を自分で行う必要はありません。

一方の買っているC16は、権利行使できます。

SQ値が17ドルであれば、コールを権利行使して16ドルで買っている状態になり、17ドルで決済すれば1ドルの利益となります。

以上の2つのポジションが同時に決済されるので、C14.5は2.5ドルの損失、C16は1ドルの利益で合計して1.5ドルの損失が、権利行使によって生じます。

しかしながら、最初にクレジットスプレッドを建てた時の受け取り分が0.65ありますので、-1.5+0.65=-0.85ドルが、最大損失となります。

SQ値が14.5ドル~16.0ドルの間

以上のようにSQ値がオプションの権利行使価格より低い時と高い時を見てきましたが、中間にいるときはどうでしょう。

例えばSQ値が15ドルになった場合です。

この場合もオプション1枚ずつ計算してみれば損益が判断できます。

SQ値が15ドルの場合は、C14.5を売っているので、権利行使されます。

14.5ドルで原資産を売って、現在の価格の15ドルで買い戻したことになりますので、損益は0.5ドルの損失です。

一方のC16は権利行使価格を下回っているので、権利放棄するしかありません。

C16からの利益はありません。

よって権利行使によって発生した損益は-0.5+0=-0.5ドルのマイナスです。

しかしながら最初にクレジットスプレッドを建てた時の受け取り分が0.65ありますので、-0.5+0.65=0.15の利益で終わります。

損益分岐点は受け取りプレミアムにより算出

中間で終わった事例をベースに考えると、SQ値が15.15ドルまで上昇したところで、ちょうど損失と利益がイーブンとなる損益分岐点にになることが分かります。

つまり、クレジットスプレッドは、売り玉の権利行使価格にプレミアムを足した数値が、損益分岐点となるのです。

今回の場合は売り玉の権利行使価格は14.5で、受け取りプレミアムが0.65になりMさうので、14.5+0.65=15.15ドルが損益分岐点です。

証拠金

ではこのポジションに必要な証拠金はいくらでしょうか。

証拠金とは、SPANパラメータにより16通りのリスクシナリオによって算出した最大損失額を要求する仕組みです。

今回はすでに最大損失が判明しています。

つまり、SPAN証拠金計算を詳細に行って16通りのリスクシナリオによって最大損失額の計算を行っても、すでに算出された最大損失額よりも損失を被ることはありません。</ p>

今回の最大損失額は1.5ドルでしたので、必要証拠金は最大で1.5ドル×100ドル=150ドルとなります。

実際には原資産価格によってもっと少ないことが多いです。

なお、受け取りプレミアムを考慮せずに必要証拠金は算出されますので、65ドルの受け取りがありますので実質は85ドルが証拠金として拘束されていることになります。

まとめ

クレジットスプレッドは3シナリオの場合分けを行うことで、最大損失額を把握できます。

よって最大必要証拠金も把握することが可能です。

なお、途中決済をする場合には、このような単純な計算ではなく、ギリシャ文字を利用したリスク分析を行う必要があります。

VIXについては後出しじゃんけんで勝つ!VIX指数の単純な値動き法則も参考にしてください。