あなたは投資成績を毎年3%以上利益を上げて、しかも30年間、複利運用で安定的に利益を積み上げていくことはできますでしょうか?

もしこのような成績を残す自信がなければ、迷わず今すぐ米国債を買いましょう。

FRBが利上げを実施したことにより、30年満期の国債利回りが3.1%を超えました。今STRIPS債を購入すると複利運用で毎年3.1%の運用をしてくれます。

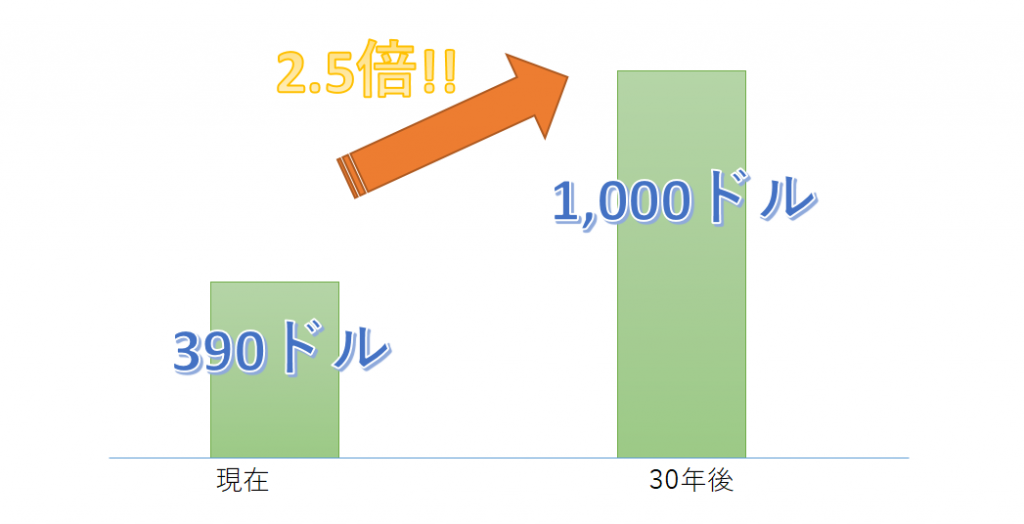

毎年3.1%の複利運用というのは、現在390ドルで購入した米国債が30年後に1,000ドルになって返ってくるということですが、STRIPS債を購入すると、毎年金利に税金がかからずに、非課税再投資を勝手に行ってくれるのです。

毎年の金利収入に対して税金がかかる米国債もありますので、その税金の差額を計算してみると、30年で11万円も差が生まれますので、長期投資を考えているならSTRIPS債が断然お勧めです。

もしあなたが相場の上げ下げに翻弄される取引をしていたり、なかなか利益が上がらない投資に疲れたのであれば、利回り3%超の米国債をもつことで安心した投資ライフを送りませんか?

30年後1,000ドルに値上がりする商品

STRIPS債とは、米国債の中でも、金利を毎年受け取る代わりに金利分を割り引いて発行されている割引債です。

将来もらえるはずの金利分を今割り引いた値段がついているので、30年後満期の国債の額面1,000ドルのものが61%ディスカウントされた390ドルで購入することができます。

今390ドルで購入して、複利運用で年利3.1%で運用すると、30年後に1,000ドルになって手元に返ってくるのです。

円換算すると3.9万円から投資できる商品

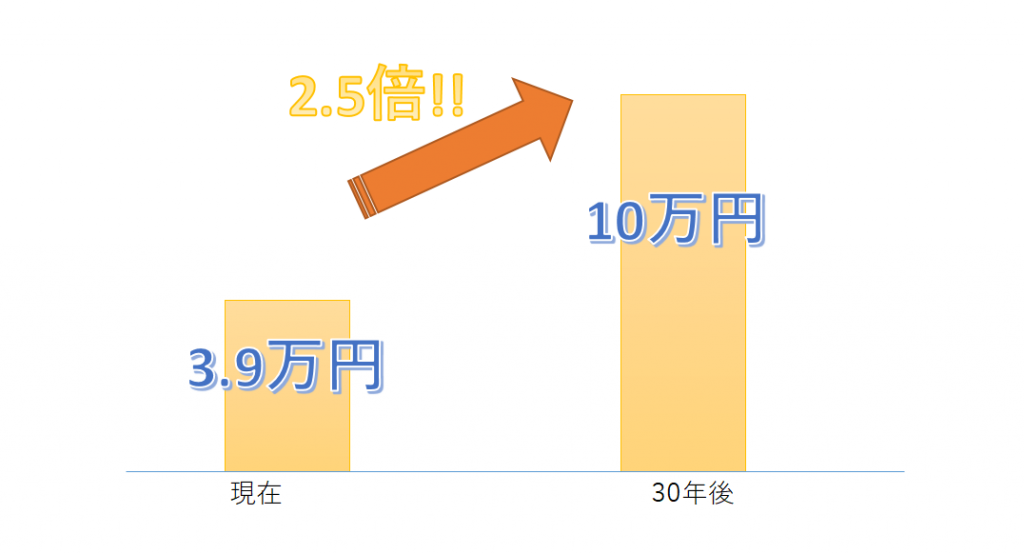

これを円表記(1ドル100円換算)にしてみると、3.9万円で国債を1単位購入して、30年後には10万円になる、という規模感です。

実は米国債というのは、わずか39,000円と少額からはじめることができます。

10万円になることがわかっている商品を、61%ディスカウントの3.9万円で購入できる、ということの規模の小ささになります。

ですが、ただ規模が小さいというだけではなく、抜群の流動性があります。個人投資家100単位購入しても、1000単位購入しても市場がその注文を吸収してくれるので、買いたい価格で購入することができます。

ですが、ただ規模が小さいというだけではなく、抜群の流動性があります。個人投資家100単位購入しても、1000単位購入しても市場がその注文を吸収してくれるので、買いたい価格で購入することができます。

流動性抜群=売買しやすい

この米国債の凄いところは、個人投資家が買い向かってもびくともしない流動性の多さです。

1単位を購入する場合は10万円になる国債を3.9万円で買うことになりますが、もし100単位買えば、1,000万円になる国債を390万円で買うことになります。1000単位にすると1億円になる国債を3,900万円で買えます。

このように1000単位で取引した場合には、利回り3%の場合でも30年で6100万円の利益が出ます。

つまり年間200万円を得られることになりますので、リターンとしては十分な金額を得ることができます。

1億円規模のお金を運用できる人は限られていますが、投資で成功して億単位のお金を持ったときに、資産運用先の流動性がなく自分の注文で価格が動いてしまっては困ります。

それを吸収できるくらい国債は流動性が多いので、安心してお金を投資することもできるのです。

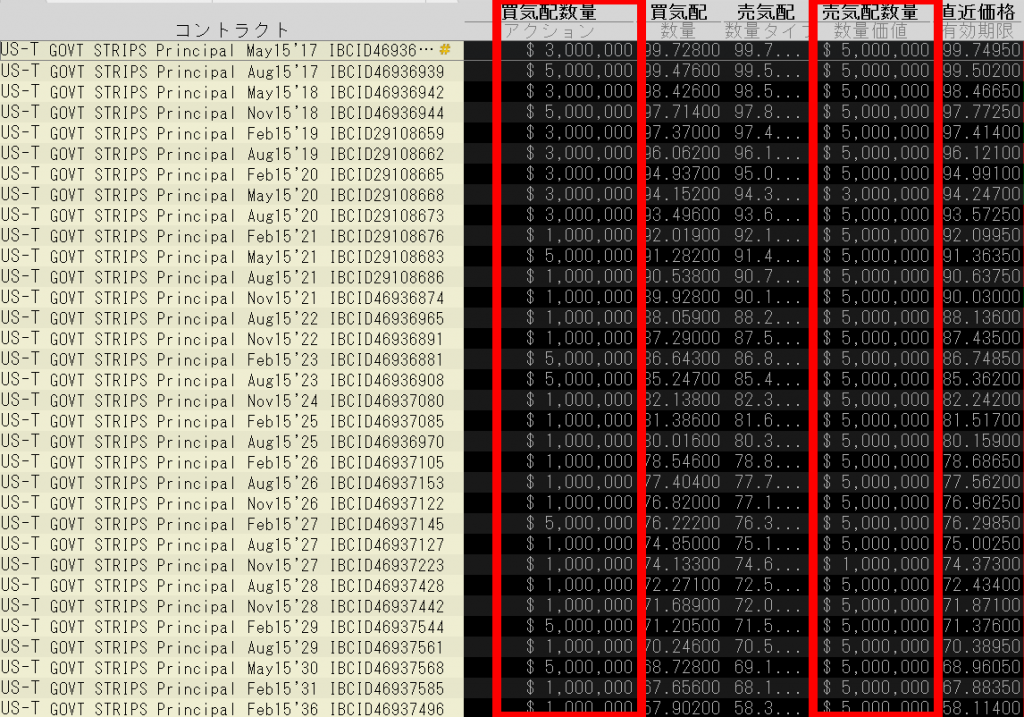

実際に流動性を調べてみると、買い気配と売り気配でそれぞれ少なくとも1,000,000$以上の気配値があることがわかります。

満期まで近い銘柄から30年先の銘柄まで、あらゆる期間の国債で非常に流動性が高いのです。よって流動性が無くて売りたくても売れない、ということは米国債ではほとんど起こらないのです。

ポートフォリオとして国債をいつでも買えるようになっている人とそうでない人では、長い目で見たら運用成績や安定性に差が出るのは明白ですよね。

購入タイミングは金利に納得した時

このような特徴の商品のSTRIPS債を、いつ購入したらよいでしょうか?それは、今の国債の利回りに納得したときです。

アメリカの金利が値上がりすると、国債の値段が下がるため国債の利回りは上昇します。

でも、今後アメリカの金利が上がるか下がるか、予測することはとても難しいのです。

2016年の12月にFRBが利上げをしましたが、上昇幅は0.25%だけでした。当初は0.5%と予想されていましたので、少し幅は圧縮されています。

米国債は金利が上昇すると価格が下がりますので、今後FRBが利上げをすると米国債価格は今よりも下がる可能性があるのです。

しかしながら、2015年の年末に、FRBは2016年中に4回程度利上げをすると発言していたものの、実質は12月の1回だけでした。

2016年の年末には、再度FRBは利上げを来年3回やると言ってますが、アメリカ経済や世界経済の情勢によって変わることがあるのは2016年の結果を見ても明白です。

今回の利上げによりまたアメリカ経済にが不景気になったら、来年は利上げしないということも充分考えられます。

一方で、不動産の価格が上昇していて、いち早く利上げをしていかないとバブルになってしまうと警鐘を鳴らしているエコノミストもいます。

利上げのタイミングやその利上げ幅は、遅いとバブルを生み、早いと経済を失速させるため、非常に難しいものです。結局、個人投資家が将来の利上げタイミングを当てるのは難しいのです。

その場合には、現在のSTRIPS債の利回りが、投資対象として魅力的な金利になっているかどうかで、投資すべきか判断すると良いでしょう。

現在の金利3.1%が、まだ低すぎると思えば金利上昇を待てばいいし、充分魅力的だと思えば今購入すべきです。

ただし、金利上昇がこれから起きると思っても、2016年は1回しか利上げをしていないことからすると、利上げペースはそれほど早くはないことが予想されます。

機会損失を意識しよう

もし1年間利上げを待った場合には、30年国債に今投資していれば得られたはずの3%の利回りを得ることが出来なくなってしまうので、機会損失につながります。

今投資するのと1年後に投資するのでは、どちらが良いかということは現時点ではわかりません。

であれば、今わかっている国債金利の3.1%が、あなたにとって充分魅力的かどうかで投資判断を下すべきなのです。

運用中は税金がかからないSTRIPS債

STRIPS債のメリットは、運用期間中に税金がかからないということです。

通常の金利を受け取れる国債は、受け取った金利に対して税金がかかります。

課税は日本の税制で行われますので、あなたが銀行にお金を預けたときに受け取り利息から約20%引かれますが、同様に国債からの受け取り金利に対しても約20%の税金がかかります。

しかし、STRIPS債は最初に購入した後30年間は金利を受け取らないので、課税に当たる利息は発生しません。

よって30年後の満期償還のときに一括課税されます。

この運用期間中に一切課税されないというのは、小さいようですが実は大きなインパクトがあります。どのくらいインパクトがあるか数値の検証をして見ましょう。

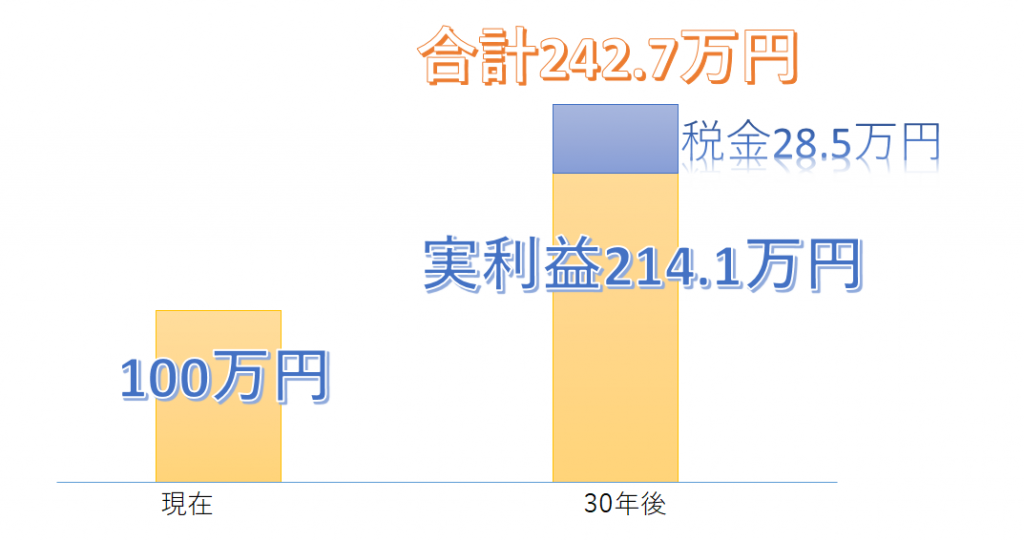

非課税で運用すると100万円が30年で214万円

STRIPS債の場合は、運用期間中に課税されないため一律3%で運用し、運用益を同じ3%で再投資できます。

1年目100万円×103%=103万円

2年目100万円×103%×103%=106.09万円

3年目100万円×103%×103%×103%=109.2727万円

となりますので、30年後には100万円×103%^30=242.73万円となります。そして最終的に利益に対して税金を引かれることになります。

平成25年度税制改正により、平成28年1月1日以後に発行される割引債の償還差益については、償還時に、税率15.315%(他に地方税5%)の源泉徴収の上、公社債の譲渡所得等に係る収入金額とみなして、税率15%(他に地方税5%)の申告分離課税の対象とされます。

引用:国税庁ホームページ

よって、最終的な所得に対して課税されます。

税 率をおよそ20%として計算すると、所得合計=242.73万円-100万円=142.73万円であり、この所得に対して税金が20%かかりますので納め る税金は28.546万円となります。

よって最終的なSTRIPS債の利益は242.73-28.546=×80%=214.184万円となります。

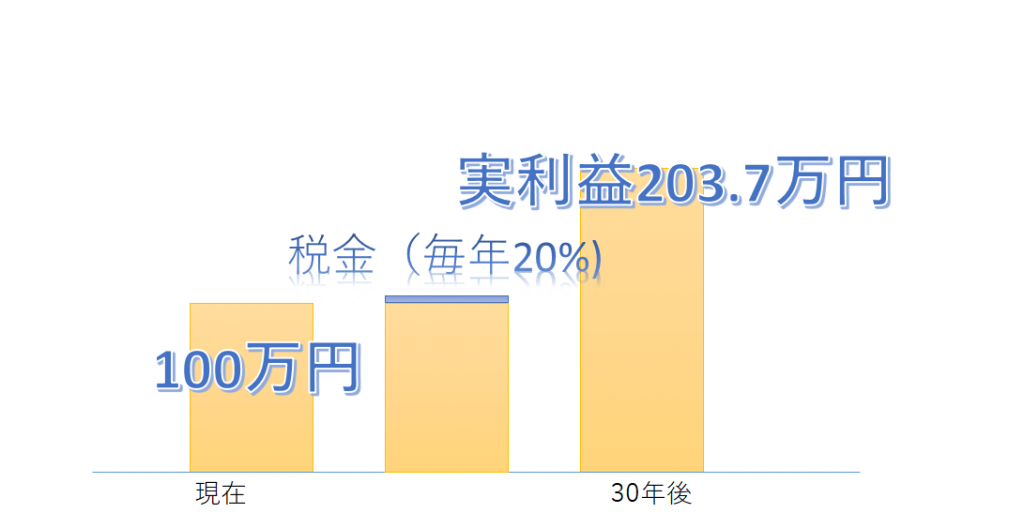

毎年の金利に課税されると100万円が30年で203万円

100万円を投資した想定で計算すると、1年目は100万円の資金に対して3%の3万円が利息として入りますが、20%の6,000円を税金で引かれますので正味の受け取りは2.4万円となります。

2年目も100万円×102.4%=102.4万円、3年目も100万円×102.4%=102.4万円というように、毎年2.4万円の利益を受け取ることができます。

このように単純に2.4%の利益を積み上げていくと、30年間の利益の合計は100万円×2.4%×30年=72万円となります。

その間に発生した利益を再投資すればよいのですが、実はここが大きな問題です。

わずか2.4万円を再投資する商品がなければ、再投資することはできませんので、資金を運用に回せずに保管しておかなければならなくなるのです。

数年間の利益を保管しておいて、まとまった金額になって初めて再投資にまわすことができます。

その間の時間がロスとなり、利益を再投資することは実際には難しいうえに、相場状況が変わって3%の利回りを生む金融商品がなくなっている可能性もあります。

仮に再投資できた場合の最終的なリターン額の計算

もし仮に再投資ができた場合には、2年目は102.4万円に対して3%の利息を受け取ることができます。合計で3.072万円の利息ですが、その20%の6,144円を税金で引かれますので正味の受け取りは2.4576万円となります。

2年目は100万円×102.4%×102.4%=104.8576万円

3年目は100万円×102.4%×102.4%×102.4%=107.3741万円

このように計算していくと、実際に金利が3%であっても税金を受け取り利息から20%分引かれますので、実質は3%×(1-20%)=2.4%分しか受け取れません。

毎年3%の金利を受け取っては20%の税金を納めて合計2.4%の利益となります。

これを30年繰り返すと、30年目は100万円×102.4%^30=203.7万円となります。

この203.7万円が、自分で上手に金利収入を再投資して複利運用できた場合の、想定される最大利益となります。

このように、複利で再投資できるSTRIPS債のほうが、30年間で受け取れる利益が11万円分多いことがわかります。

STRIPS債は途中で売却も可能

米国債を運用中に途中で売却することも可能です。30年間預けっぱなしで手を付けられないわけではありません。

米国債の価格が下落しているときに売却すると損失になりますが、年数が経過して米国債価格が上昇していれば利益を確保して国債の投資を終了することができます。

その場合は売却価格によって最終的な投資の利回りが決定しますので、3.1%になるわけではありません。

ここで問題になるのは買い手がどれだけ多く存在しているかという、商品の「流動性」が問題となりますが、米国債はは非常に多くの投資家が存在しており、簡単に換金することができます。

アメリカの国債を購入するのは個人投資家だけではなく、大手ヘッジファンドや、日本の年金運用会社、または国家単位でも国債を購入していますので、運用の要として個人投資家以上の資金が運用されているのです。

お金の借り手はアメリカ国家という安心感

しかも国債は国の借金であり、借金しているのは世界経済第一位のアメリカです。日本などの先進国のほか、中国までもが国の資産として保有しているのが、この米国債です。

安全性が最も高いと考えれているので国債の金利は「Risk free rate」と呼ばれているほどです。

その国債の中でも最も世界経済の要であり安全性が高い金融資産が米国債であり、この国債を買うだけで年利3%を30年間もたらしてくれます。このような資産運用を実現できるのが、米国債投資なのです。

その中でもSTRIPS債に投資するということは、高い利回りが満期までずっと続く商品なのです。

だから資産の運用に向いているのです。

まとめと米国債の買い時

STRIPS債なら非課税再投資で30年間運用できるし、米国債は途中で換金することも可能。

今後の利上げペースは予測が難しいので、現在の米国債金利を基準に投資判断することがよいでしょう。

ではいつ米国債を購入するの良いかという点については、今が買い時!6月購入時よりも1%近くお得になった米国債で詳しく解説しています。