「オプションの買いは損失限定」という言葉がありますが、あなたがオプションの買い戦略であるポジティブガンマのデルタヘッジ戦略を組んだ際の最大損失をすぐ計算できますでしょうか?

日経平均先物が23,795円の時にP23375を110円で買って日経225ミニ2枚を買ってデルタヘッジをした場合、最大損失は最初に支払ったオプション料の110円(11万円)に限定されていると思っていませんか?

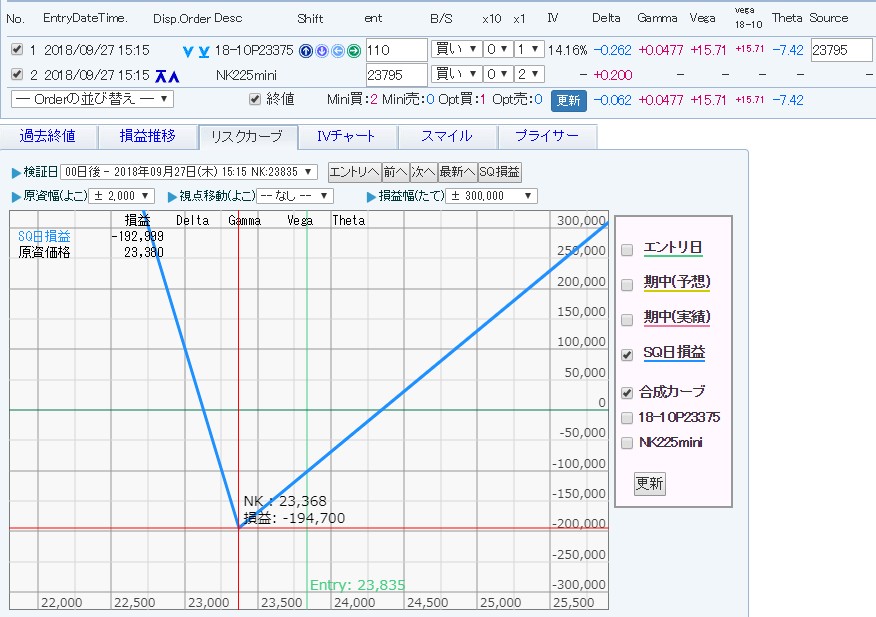

実は、下図のように約19.4万円の最大損失の可能性があるポジションです。

このポジションもオプションの買い戦略なので損失限定ではありますが、最初に支払ったオプション料110円を超える金額をリスクとして引き受けているポジションです。

なぜこのように買い戦略なのにオプション料よりも最大損失が大きくなるのか、その理由について解説します。

あなたもこの記事を読んでポジティブガンマのデルタヘッジ戦略の最大損失額を把握できるようになりましょう!

【目次】

1.相場の変動を狙うポジティブガンマのデルタヘッジ戦略

2.デルタヘッジの実例

3.まとめ

1.相場の変動を狙うポジティブガンマのデルタヘッジ戦略

オプションの買い戦略は損失限定です。具体的にはC23375を1枚買ったポジションの損益グラフは、下記のとおりです。

縦軸がオプションの損益を示し、横軸が日経平均先物価格を示しています。

最大損失がオプション料の110円(11万円)に限定されていて、日経平均先物がプットの権利行使価格の23,375円を下回ると利益が増えていくグラフです。

このプット買い戦略は、プット買いで株価下落時に123万円の利益を出した損失限定戦略でも紹介したように相場の下落を予測したときに利用できる戦略です。

しかし、9月27日の時点で、相場は上昇方向に続伸しています。

安倍晋三が3選を果たしてご祝儀相場のように株価が上昇しました。

良く起きるのは、選挙直後はご祝儀相場で一度上昇してから本格的な下落へと向かうことが多いですが、今回は下落の気配がありません。

市況はアメリカと中国の関税問題、FOMCが利上げを示唆し、またトランプ大統領と安倍総理の2者間協議もあります。

相場観的には下落もあり得ると思えるし、ボリンジャーバンドを見ても2σラインをバンドウォークして、一服した感があります。

(チャートは松井証券のネットストックスマート)

オプション料を失ってもいいので、これから起きるかもしれない下落に備えて宝くじ的に前述したC23375を1枚買って、相場が下落するのを待ち構えるのも良いでしょう。

バンドウォークはトレンドの転換を示すものではないと言われますが、いつか上昇相場は終わります。

日経新聞でも「7日で1500円を超す上昇」と書かれていて、過熱感も高まっているようにも見えるので逆張りをする作戦です。

ですが、オプションには多彩な戦略があるので、逆張りで下落を待ち構えずに相場の変動を利益に変える戦略をとるのも面白いでしょう。

それがポジティブガンマのデルタヘッジ戦略です。

ポジティブガンマのデルタヘッジ戦略を使うと、相場が上昇しても利益がでて、下落しても利益が出ます。

ポジティブガンマのデルタヘッジ戦略は日経225ミニでオプションのデルタを消す

オプションの買い戦略は、ガンマがプラスです。

オプション買い戦略であればガンマがプラスなのですべてポジティブガンマといえますが、ミニでデルタを調整するデルタヘッジにはガンマをプラスにして戦うポジティブガンマ戦略と、ガンマをマイナスにして戦うネガティブガンマ戦略があり区別するために名称がつけられています。

このポジティブガンマのデルタヘッジ戦略を行うには、まず買ったオプションのデルタを調べます。

9月27日にP23375を買った時のデルタは、-0.24でした。

そこで、このデルタを消すために日経225ミニを追加します。

日経225ミニはデルタが+0.1の商品なので、今回は日経225ミニを2枚買うと、ポジションの総合デルタは-0.04となります。

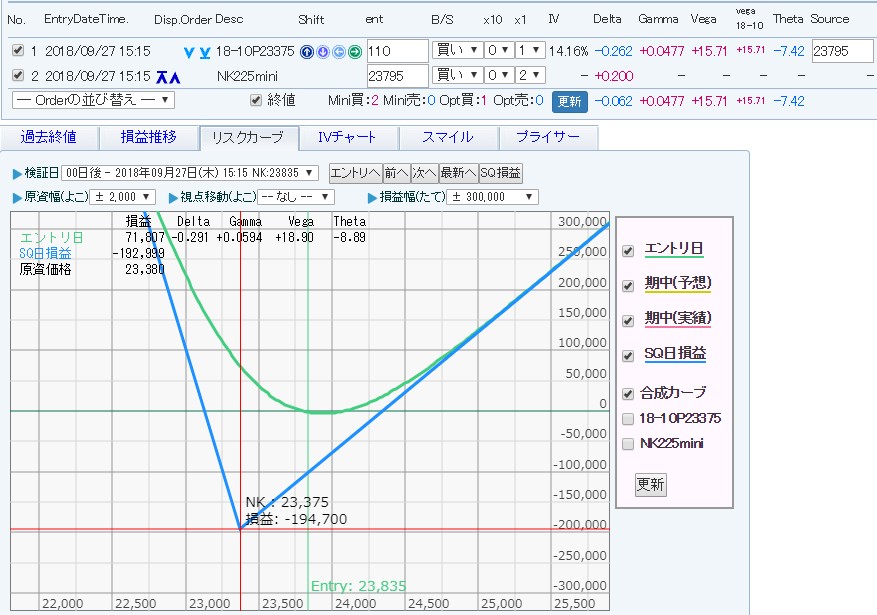

下記の図はPrizeを用いた損益グラフです。

Prizeは大引けの値を出力するために、私がエントリーした9月27日の場中と数値が異なりますが、日経225ミニを2枚追加したことで、P23375のデルタ-0.262と日経225ミニのデルタ+0.2を合計した-0.062が現在のデルタであることが分かります。

このように日経225ミニを入れたことで、損益グラフは日経平均株価が上昇しても利益がでて、下落しても利益が出る形状に変わったことが分かります。

相場が上昇しても下落しても、どちらになっても利益が出るポジションの完成です。

日経225ミニを入れたことで最大損失が増える

しかし、この日経225ミニを入れたことで、P23375の買い戦略では最大損失が11万円に限定されていたものが、19.4万円にまで膨らんでいます。

最大損失額は計算で求めることができます。

最大損失額は [(現在の日経平均先物価格)-(オプションの権利行使価格を引いた額)] ×枚数+支払オプション料 です。

ミニからの損失

日経225ミニは買いポジションなので、相場が下落すると日経225ミニからは損失が出ます。

オプションの損益と合わせると、もっとも損失が出るは相場が下落してかつオプションが最大損失となる価格、つまり23,375円です。

23,795円で日経225ミニを2枚買って現在価格が23,375円まで下落すると、下落幅は420円なので、2倍して840円の損失が出ます。

日経225ミニは額面の100倍が実際の価格なので8.4万円の損失が日経225ミニから出ます。

オプションからの損失

オプションは権利行使価格である23,375円を日経平均先物価格が下回らない限り、損失は一定の11万円です。

よって11万円+8.4万円=19.4万円がこのポジションの最大損失額です。

選ぶ権利行使価格によっで最大損失額が異なる

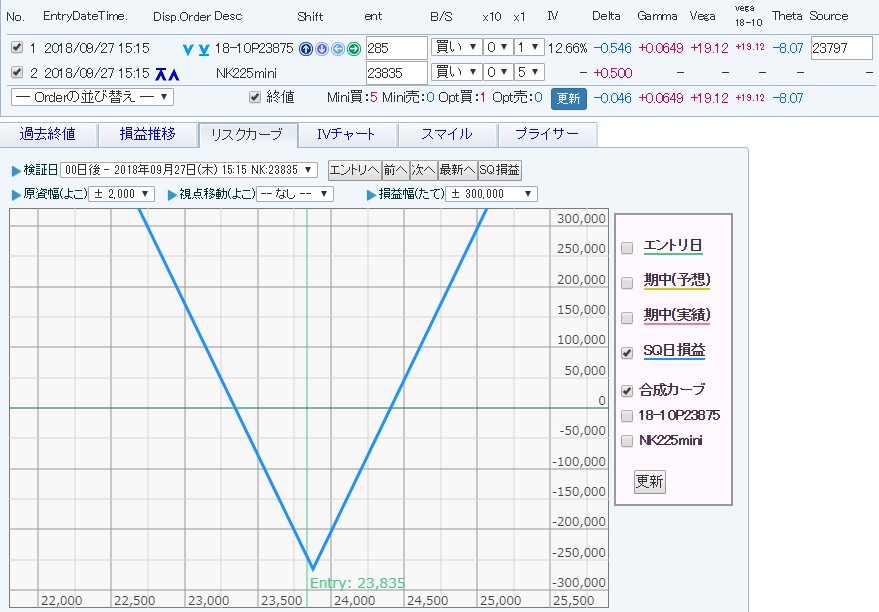

今回はデルタ-0.24のP23375を買いましたが、日経平均先物に近い権利行使価格のオプションを買っていれば、最大損失額はオプション料に限定されます。

具体的には、例えば9月27日を事例に挙げるとこの日の終値が22,835円でした。

そこでP22875を買って、デルタ-0.5を消すようにデルタヘッジをするために日経225ミニを5枚買えば、先ほど見たのと同じようなポジティブガンマのデルタヘッジ戦略の完成です。

このように、選定するオプションによって調整するデルタの数値が異なり、デルタ-0.5の銘柄を選べば底がオプション権利行使価格とほぼ一致します。

冒頭の事例のように、デルタが-0.24の銘柄を選んだから、最大損失額がオプション料に限定されませんでした。

2.デルタヘッジの実例

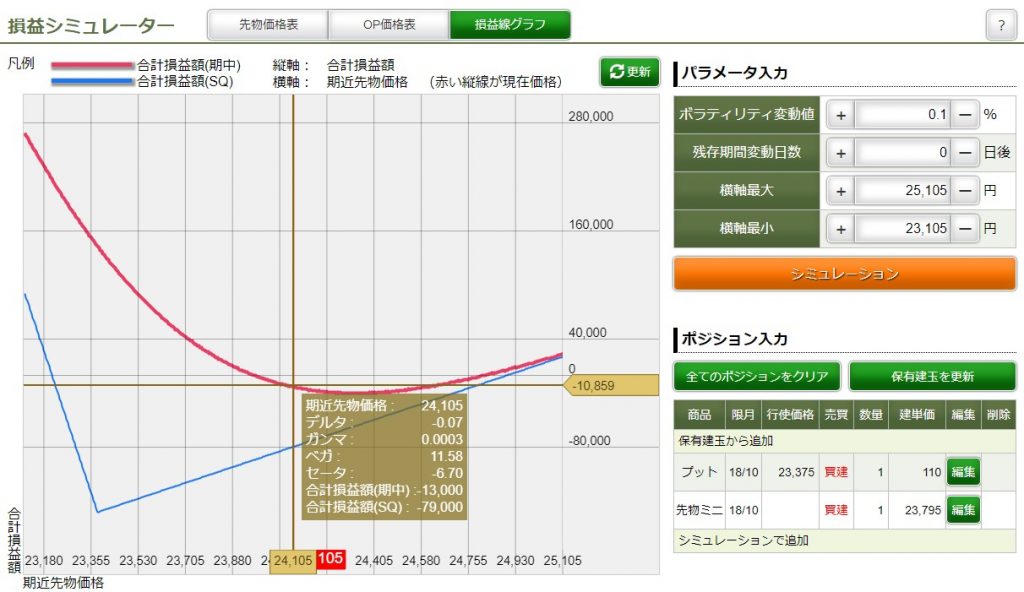

私が9月27日にこのポジションをとり、1日経過した状態です。

先物OP建玉評価損益合計をみると、-13,280円と含み損です。

しかしながら、ポジションを建てた夜中に、デルタヘッジのための指値注文が入りました。

2枚建てていた日経225ミニのうち、1枚を23,960円で指値売り注文していました。

この日経225ミニの売買は、相場変動によってずれたオプションのデルタに合わせて、ミニを売買することで調整するためです。

日経225ミニは23,795円で買って、23,960円で決済したので、165円の利益確定です。実際の価格にして16,500円です。

つまり含み損が13,280円であるのに対して確定益が16,500円あるので、合計すると+3,220円の含み益です。

このように、デルタヘッジポジションはミニの操作によって実現損益を含めて投資成績を計算する必要があります。

ポジション調整タイミングを視覚化する

松井証券のネットストックスマートでは、自身のポジションから損益グラフを描くツールが搭載されています。

このツールを用いて、デルタが0.1ずれる価格を調べて日経225ミニを指値注文しておくと、相場に張り付かなくても指値価格を超えた際に約定します。

Prizeとの違いは過去のシミュレーションができないことですが、現在保有しているポジション、あるいは仮想ポジションで損益グラフを描いてみることができますので、松井証券に口座をお持ちの方は試してみると視覚化が容易です。

変動パラメータとして残存期間を調整できるので、数日後のポジションの姿が分かります。

日経225ミニは決済しても追加売りでも良い

デルタを調整するための日経225ミニを今回は決済しましたが、エントリー当初のポジションは固定して、新規売りポジションを建てても構わないでしょう。

その場合はポジションクローズ時に枚数が多くなりますが、ポジション管理上エントリー時のポジションが視覚化できるため、わかりやすいかもしれません。

もし追加売りする場合は、SQ決済に備えて日経225ミニは必ずオプションの限月と揃えます。

プットコールパリティをわずか1分で頭に描く方法でも解説している通り、損益固定した場合に同時に決済してくれないと、建玉が残ってしまう危険性があるからです。

証拠金は最大損失が限定さえているため増えないので安心

ポジティブガンマのデルタヘッジ戦略は、損失限定ポジションです。

デルタが0.5からずれているオプションを使うと最大損失額がオプション料と異なりますが、損失限定のため証拠金は最大損失分までしか要求されません。

もし途中で建玉操作を誤り、過度にリスクをとってしまった場合には証拠金が増える可能性はありますが、ポジティブガンマを維持していれば損失は限定なので証拠金は増えません。

証拠金の面からも安心して取り組めるポジションではないでしょうか。

3.まとめ

相場の先行きが読めない場合には、相場が上昇しても下落しても利益になるポジティブガンマのデルタヘッジ戦略が有効です。

先回りしてオプションを買う戦略と異なり、方向性を当てに行かなくても利益を出せるチャンスがあるからです。

デルタが0.5ではないオプションを使ってポジティブガンマのデルタヘッジ戦略を行うと、最大損失額は支払オプション料より増えることがあります。

増えた額は、[(現在の日経平均先物価格)-(オプションの権利行使価格を引いた額)] ×枚数+支払オプション料 で計算できます。

松井証券のネットストックスマートでは、現在のポジションのデルタを読み取ることができるので、相場変動時にどのくらい日経平均先物が変化したらデルタがずれるのかをざっくり予想することができます。

なお、オプション投資家養成塾では、デルタの変化する量をあらかじめ予測するための計算式を学ぶことができますので、グラフからざっくり読み取るのではなく緻密な計算をすることができます。

計算でデルタヘッジのポイントを計算して、あらかじめ日経225ミニの指値注文を入れておくと、個人投資家でもダイナミックなヘッジ取引が可能となりますので、戦略の幅が広がります。

この記事を読まれた方は、ポジティブガンマのデルタヘッジ戦略も併せてお読みください。