あなたはオプション取引戦略の中で相場が上がるか下がるかを当てるデビットスプレッドで、満期まで待たずに反対売買で利益を確定したいと思ったことはありませんか?

デビットスプレッドはコールデビットスプレッドなら相場上昇で利益が出ます。

プットデビットスプレッドなら相場下落で利益が出ます。

ところがコールデビットスプレッドもプットデビットスプレッドも建玉がインザマネーとなって流動性がなくなり、思うように決済できないときがあります。

ここで使うのがプットコールパリティです。

プットコールパリティを使えば現在の含み益を翌満期まで固定することができるので利食いの効果があります。

この記事ではデビットスプレッドにおけるプットコールパリティの使い方を解説します。

【目次】

1.デビットスプレッドの損益を固定するには建玉と反対のデビットスプレッドを当てる

2.まとめ

1.デビットスプレッドの損益を固定するには建玉と反対のデビットスプレッドを当てる

オプション投資家養成塾を受講されている方の中で、実戦中のデビットスプレッドの決済について質問をいただきました。

デビットスプレッドを組成して含み益が出たが、ディープインザマネーとなって期中で売買することが難しく、プットコールパリティで損益を固定したい、という要望です。

満期まで保有してコールデビットスプレッドが両方ともインザマネーで終われば、満額の利益を得ることができます。

しかしながら、含み益の出ているデビットスプレッドの期中決済を実施したら、インザマネーによる流動性のなさと決済のもたつきで結局損失になってしまう可能性があります。

その時に活用するのがプットコールパリティでボックス建玉にして利益を固定し満期を迎える作戦です。

多少のコストがかかりますが、相場が逆方向に似って利益を失うことを考えれば、今の段階で決済と同じ状態にしておいても良いかもしれまん。

プットデビットスプレッドを作るための考え方

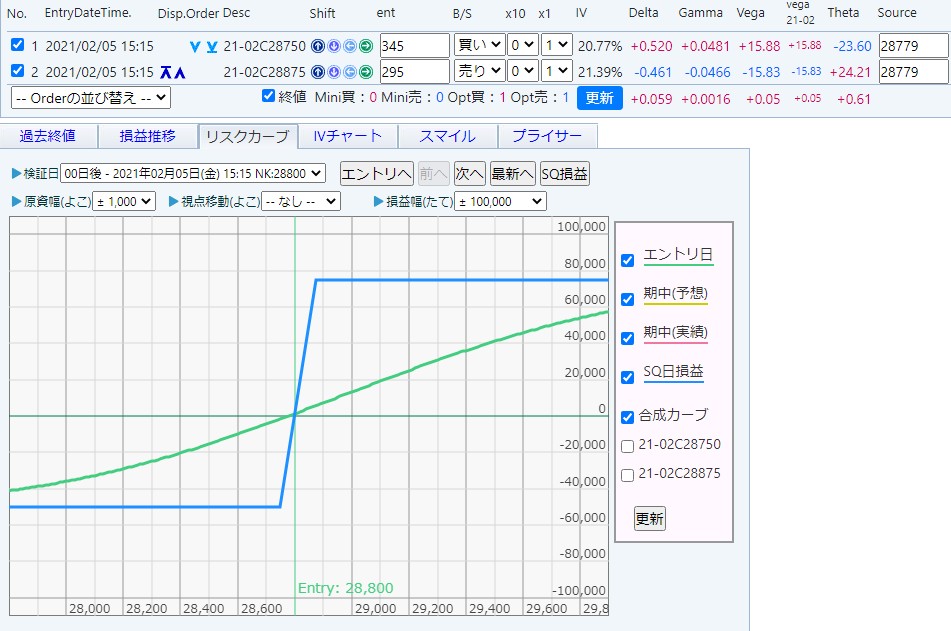

例えば日経平均先物が28,860円の時に、コールデビットスプレッドを組成したとします。C28750L@345、C28875S@295、で約定することができれば、支払いは345+295=50円のデビットスプレッドとなります。

その後調整もありながら相場が上昇することで日経平均先物が29000円台突入で、ポジションの含み益表示が+6万円を超えてきました。

ただし、証券会社の損益表示が本当の含み益かどうか、注意して調べないといけません。

買ったコールも売ったコールもインザマネーになってしまっているので、損益表示が時にはマイナスになったり、時には最大利益の7.5万円を超えていたりして、一体今の正しい含み益がいくらなのか、いつ利益固定をしたらよいのか建玉損益表示を見ているだけではわからないこともあります。

この原因は証券会社が提供している約定値が、直近の決済を示しているだけで、もしかすると流動性があればもっと異なる価格を示している可能性もあるからです。

この現象は特にインザマネーのオプションに起こりがちで、期中で350円で約定が1回あったがその後大引けまで約定が一切なければ、350円がその日の終値となってしまうため、実際の妥当な価格を示していない可能性があります。

例えば今年の2月満期2月12日は、前日の木曜日が祝日なので2月10日水曜の引けが最終取引日です。

満期まで1日を残して、最終的な満期の価格が29000円台を維持できるか不安があって、2/10大引けまでには決済したい。

そのようなときにプットコールパリティを使えばいいのです。

この際に考えるのは、保有している建玉がC28750とC28825の両方とも損益を固定したい場合は、P28750を売ってP28875を買えばプットコールパリティで損益を固定できます。

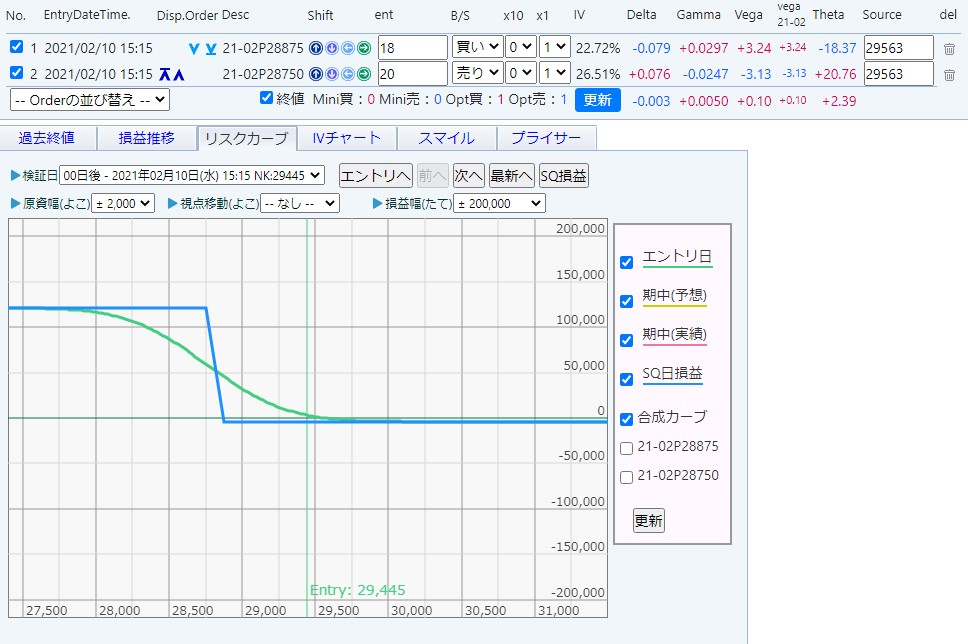

2月10日は、日経平均が29455円の時に、P28750S@18、P28875L@20の値段がついていたとします。

そうするとC28750ロングポジションを反対売買するにはC28750のショートポジションを当てればいいので、C28750ショートをいかに再現するかです。

プットコールパリティの計算式

コールロング+プットショート=先物ロング → コールロング=プットロング+先物ロング

であるため、コールの価値をプットを使って計算することができます。

インザマネーとなったコールオプションの価値をそれぞれ分解してみましょう。

C28750の現在価値=P28750@18円+先物価格までの距離(29455-28750)=723

C28875の現在価値=P28875@20円+先物価格までの距離(29445-28750)=600

よって、建玉時の50円で支払ったデビットスプレッドで価格差が123円まで拡大しているので、123円―50円=73万の利益です。

あるいは先物価格までの距離を考慮せずとも、反対側のデビットスプレッドを組成するだけで成立します。

プットデビットスプレッドの作り方

ロングしているC28750を反対売買するためにはC28750ショートポジションを持てば決済と同じ効果となるので、C28750ショート=P28750プットショート+先物ロング、

ショートしているC28875を反対売買するためにはP28875ロングポジションを持てば決済と同じ効果となるので、C28875ロング=P28750コールロング+先物ショートを作ればよいことが分かります。

もともとのコールデビットに対して、C28750ショートポジションとC28875ロングポジションを足すときれいに先物が消えて、P28750ショート+P28875ロングが残るため、形としてはプットデビットスプレッドを追加で組んだことになります。

よってポジションを決済するにはこのプットデビットスプレッドを作ることで、決済と同じ効果があることが分かります。

プットデビット組成の支払いは時間価値の減少に伴う価格なので、手数料を意味するコストとは異なる

そのまま放置して満期を迎えるよりも、途中でプットデビットスプレッド当てて、その時の損益で固定させるためには、多少のコストを支払わなければなりません。

そのコストは建玉が2枚増えるので取引手数料とプットコールパリティの建玉の差(P28875@20円―P28750@18円)=2円も余計に払わなければいけなません。

ただしこの2円はコストというよりも、現時点でコールデビットスプレッドを反対売買するために必要な差分なので、満期になれば満額の125円差(コールのみ)で利益がでるところが、プットの2円という時間価値を支払ってポジションを固定したことになります。

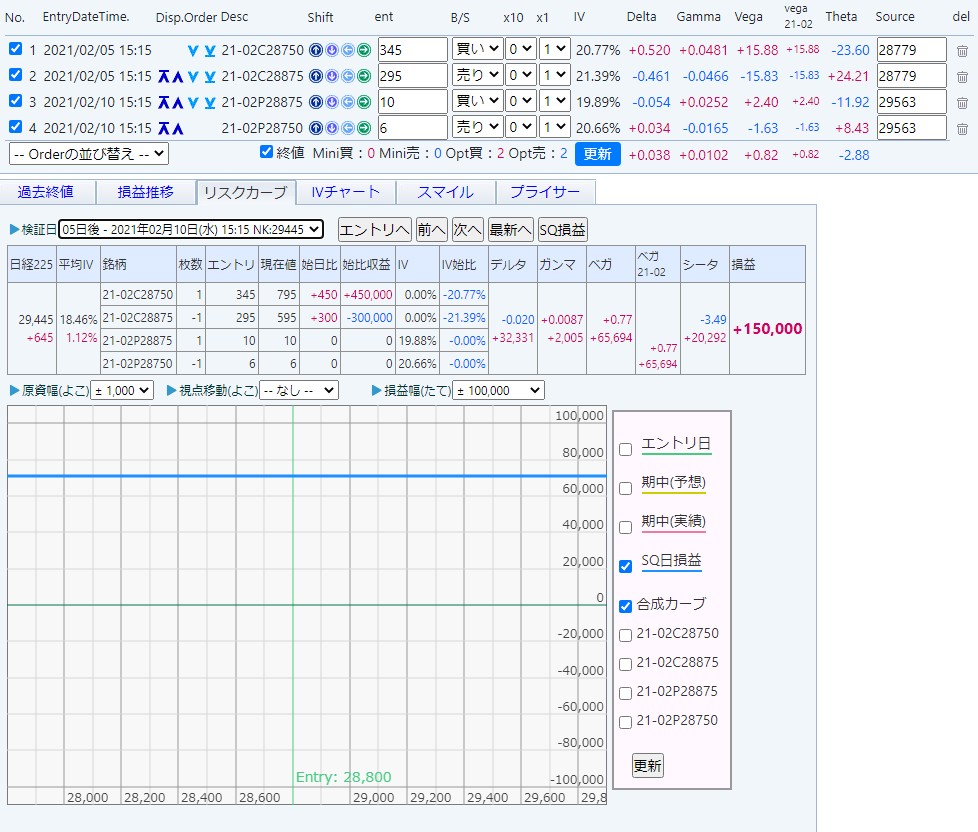

整理すると、C28750L+C28875Sのポジション(①)はP28750L+P28750Sのポジション(②)により完全に固定できています。

最終的には満期清算により①からは125円を受け取ることになります。②は無価値となり清算はありません。

ということは、①を組成したときのコスト50円と②を組成したときのコスト2円の合計52円を125円から差し引き、利益は73円ということになります。

なお、②の2円がコストというわけではなく、この時点で、無理やり①を反対売買するならば、まだ満期まで数日あるために、125円満額をもらえないことによります。

ちなみに固定するタイミングがもう少し早い時期ならば、まだ②の価格が大きいので、利益はさらに小さくなりますが、②がコストだからではなく、その時点ではまだ①が満額の利益になっていないから(反対売買をしたのと同じなので)です。

コストというのは

- 新規建てのプットの手数料

- プットのビッドアスクのスプレッドおおよそ2,000円

逆側のアウトのオプションで固定する場合にコストがよりかかるというのは、①のポジションを満期でそのまま流した場合と比較したときの話です。

インザマネーのコールを無理やり反対売買する場合は、すでにプレミアムが大きいため、手数料はもっとかかりますし、呼び値が5円のためにビッドアスクのスプレッドは10円以上になる可能性もあります。

2.まとめ

プットコールパリティの計算式は コールロング+プットショート=先物ロング なので、コールデビットスプレッド(C28750ロング+C28875ショート)の損益を固定するには同じ権利行使価格の(P28875ロング+P28750ショート)を当てることで損益を固定することができます。

P28875ロング+P28750ショートのプットデビットスプレッドで支払う金額は、コストではなく満期までの時間価値の残存分によって金額が変わります。

すなわち満期直前であればこのプットデビットスプレッドは限りなく1円差(あるいは同額)に近くなりますが、時間価値が残っていれば2円よりももっと高い価格で組成することになります。

なお、プットコールパリティについてはプットコールパリティをわずか1分で頭に描く方法があるのでこちらも参考にしてください。