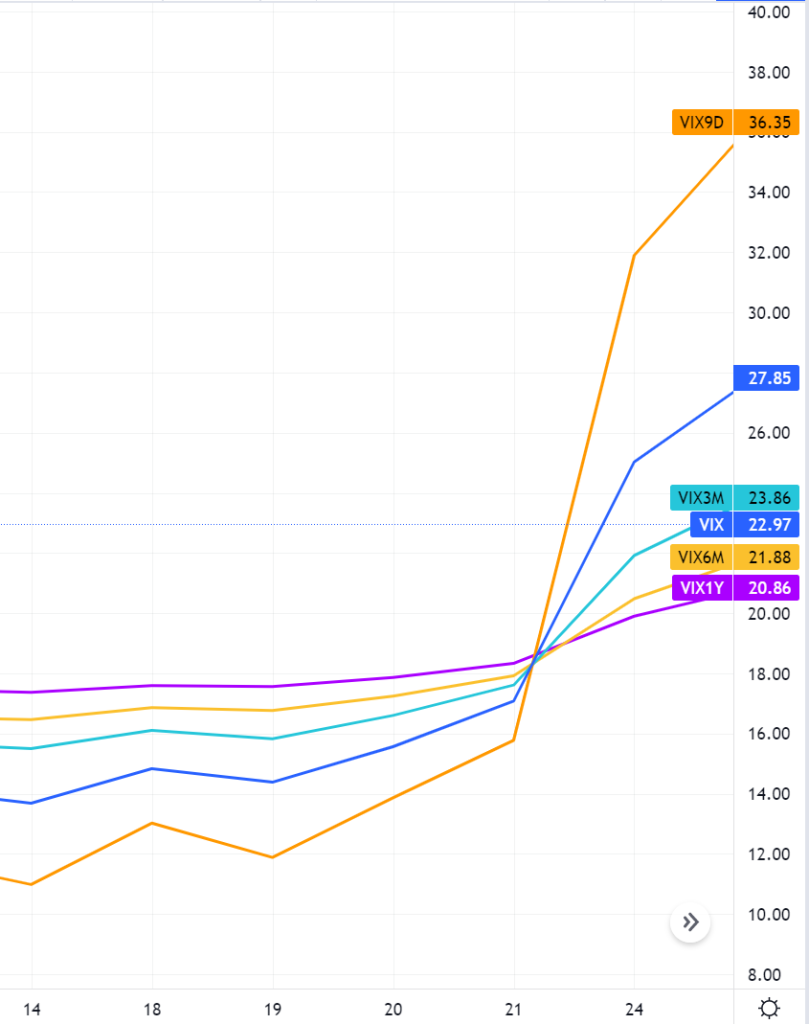

VIX指数タームストラクチャースクイーズチャート

VIX/VIX3M

VVIX/VIX

MOVE指数 を用いた分析

【目次】

1. 概況

2. VIX指数とVIX先物

3. VIX各指数とVIX先物のタームストラクチャー

4. VIX指数タームストラクチャースクイーズチャート

5. VIXと夜間日経225先物

6. VIX/VIX3M

7. VVIX/VIX

8. MOVE指数

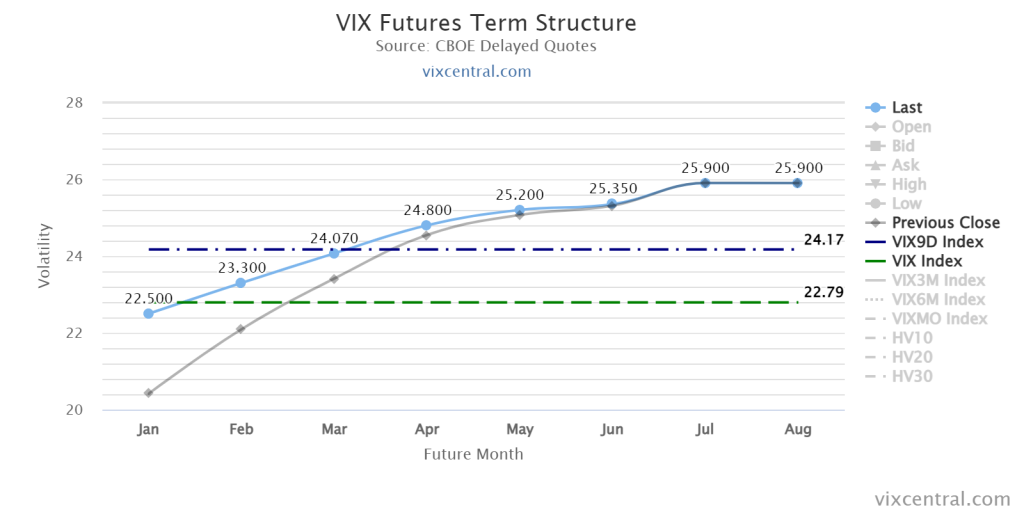

VIX指数(30D )>先物(期近) 先物ディスカウント(△) VIX22.79(△20ptを超えてきました)

VIX指数タームストラクチャー バックワーデーション(△不穏)

VIX先物タームストラクチャー コンタンゴ(○平穏)

日足VIX指数タームストラクチャースクイーズチャート (△スクイーズし始めました)

VIX/VIX3Mレシオ=0.91(△)

VVIX/VIX=5.62(△6ptを割り込みました)

MOVE指数 84.63(△急上昇)

1. 米国株式市場概況(NYダウ、S&P500、ナスダック総合指数)

2022年1月18日~1月19日朝の概況

ダウは-543.34ドル の35,368.47ドル、S&P500は-85.74の4,577.11ポイント、ナスダック総合指数は-386.86 ポイントの14,506.90 ポイントでした。金利上昇によりハイテクが下げ、ゴールドマンサックスの決算を受け、金融株全体が売られました。VIX先物ディスカウント、VIX指数バックワーデーションは注意ですね。

2. VIX指数とVIX先物

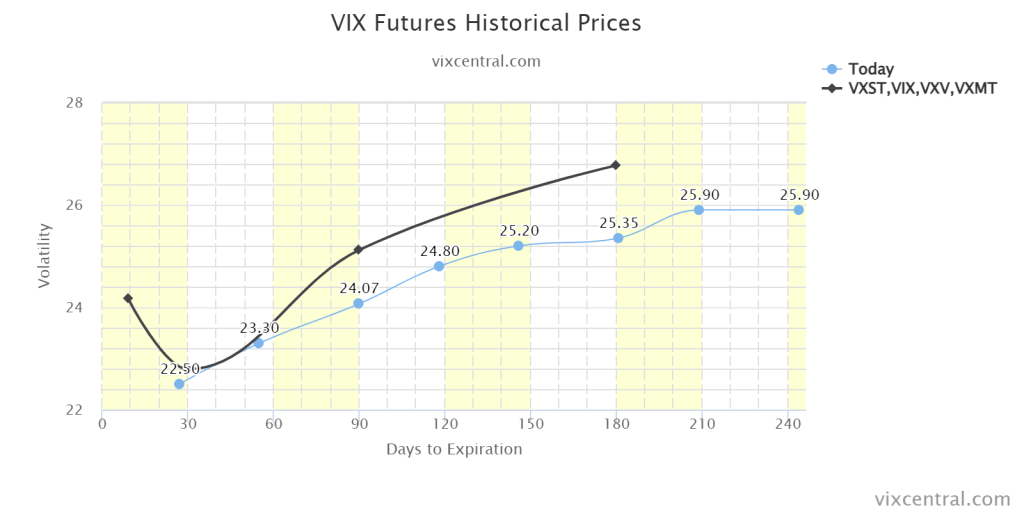

VIX指数(30D)=22.79(上昇) 20ptを超えました。先物ディスカウント状態に(△)

<vixcentral提供のチャート>

<vixcentral提供のチャート>

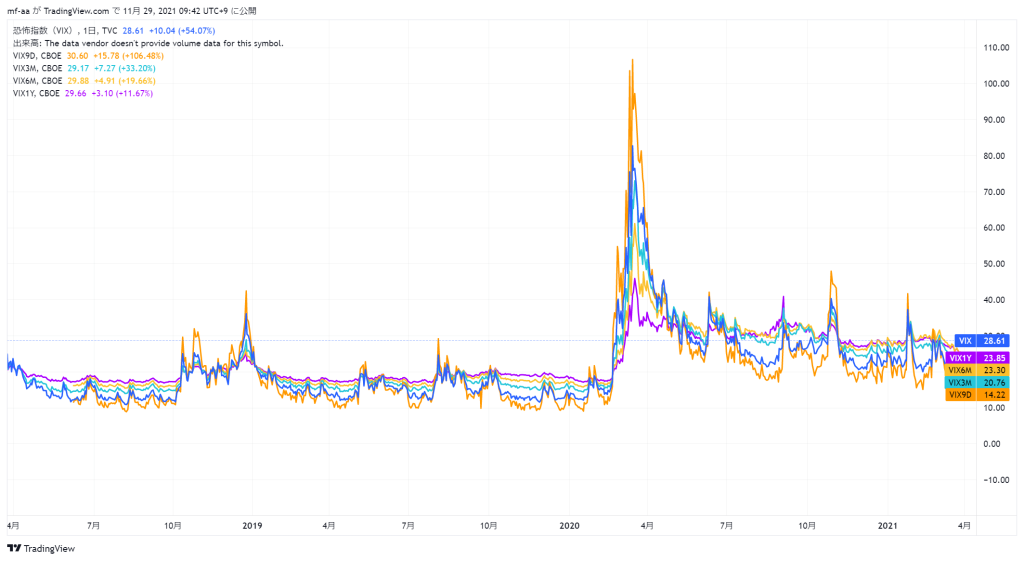

3. VIX各指数とVIX先物のタームストラクチャー

VIX指数:VIX9D>VIX30D バックワーデーション(△)

VIX先物:期近<期先 コンタンゴ(○)

<TradingView提供のチャート>

<TradingView提供のチャート>

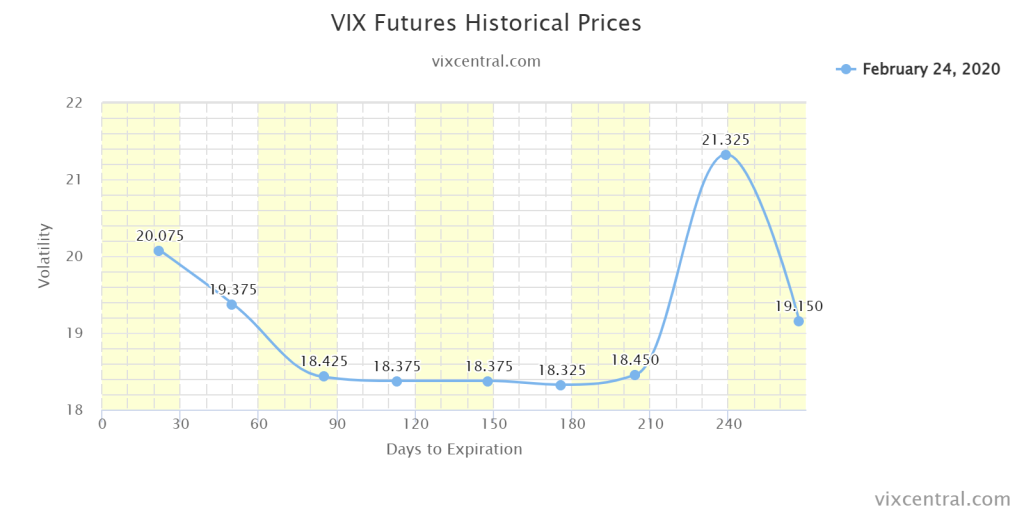

【比較】ちなみに、これがコロナショックのときのVIX先物タームストラクチャーです↓先物までバックワーデーションになると大きなショックの可能性が。

<vixcentral提供のチャート>

4. VIX指数タームストラクチャースクイーズチャート

急速にスクイーズしました(△)。

<TradingView提供のチャート>

<TradingView提供のチャート>

【比較】ちなみに、これがコロナショックのときのVIX指数タームストラクチャースクイーズチャートです↓

<TradingView提供のチャート>

2020年2月21日から24日のところで一気に形が変わっている部分の拡大

<TradingView提供のチャート>

5. VIXと夜間日経225先物

白黒ロウソクは日経225先物(12月限)、薄い青がS&P500(E-mini)、黄青のロウソク足がVIX30D、赤緑のロウソク足がVIX9Dです。原資産が大きく下げ、VIXも20pt超、VIX9Dは一気にVIX30Dを超えてきました(バックワーデーション化)。

<TradingView提供のチャート>

<TradingView提供のチャート>

6. VIX/VIX3Mレシオ

VXXショート戦略のリスク指標の一つです。

VIX30D/VIX3M=0.91(△) 0.9を超えてきました。VXXショートの比率を下げる水準です(なお平常モードは0.9未満)

<TradingView提供のチャート>

<TradingView提供のチャート>

7. VVIX/VIXレシオ

VVIX/VIX=5.62(△) 6ptを割り込んでしまいました。5ptを割ると少し厳しい調整になるかもしれません。

一般にVIXが先に反応しますので、株価の下落でこのVVIX/VIXレシオの値も下がります。株価が高値圏にある中、この値が天井をつけて下がり始めたら危険信号かもしれません。

<TradingView提供のチャート>

<TradingView提供のチャート>

VVIX=VIXのインプライドボラティリテイ(IV)

これは先行指標になるのでしょうか?

VVIXもVIXと同じような動きをしているようにみえますが、動き方の比率に微妙にずれが出るため、VVIX/VIXの値が変化します。市場の不穏な雰囲気が、S&P500のプットオプションの買い(VIX)とVIXのコールオプションの買い(VVIX)の微妙な差を生み、その結果じわじわとVVIXとVIXの変動率の違いを生み出していく…。基本的に先に原資産であるS&P500のプットオプションが買われVIXが上がり始めます。そうするとVVIX/VIXレシオが下がり始めます。S&P500のプットオプションの買われ方を単独で見るのではなく、そのプットオプションの買われ方がVIXコールオプションの買われ方に対してどうか、という視点でみることで、相場の不穏な雰囲気を察知できるかもしれないということです。

【一応の基準】

6以上を維持◎(平穏 リスクオン) ※高すぎる値は警戒

5~6○(平穏へ)

~5×(5を割り込むような原資産の下落はちょっと長引く可能性)

【長期チャート】

最低値=2.05(2020年3月12日) 最高値=10.51(2018年1月3日)

<TradingView提供のチャート>

<TradingView提供のチャート>

コロナショックの場面(2020年3月12日 最低値=2.05)

<TradingView提供のチャート>

<TradingView提供のチャート>

2018年クリスマスショック前後

<TradingView提供のチャート>

2018年VIXショック前後(10ポイントを超えていた 最高値2018年1月3日=10.51)

<TradingView提供のチャート>

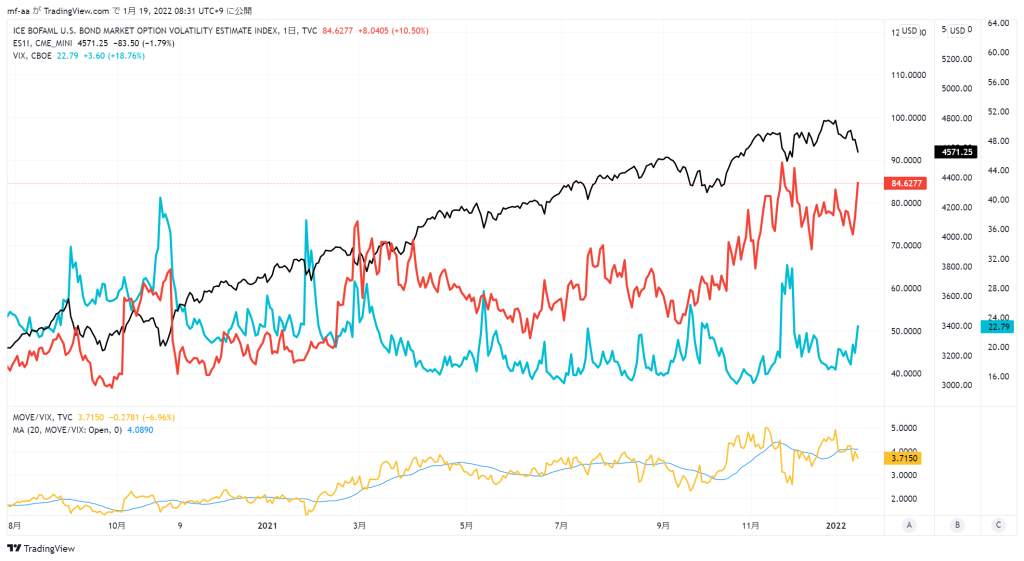

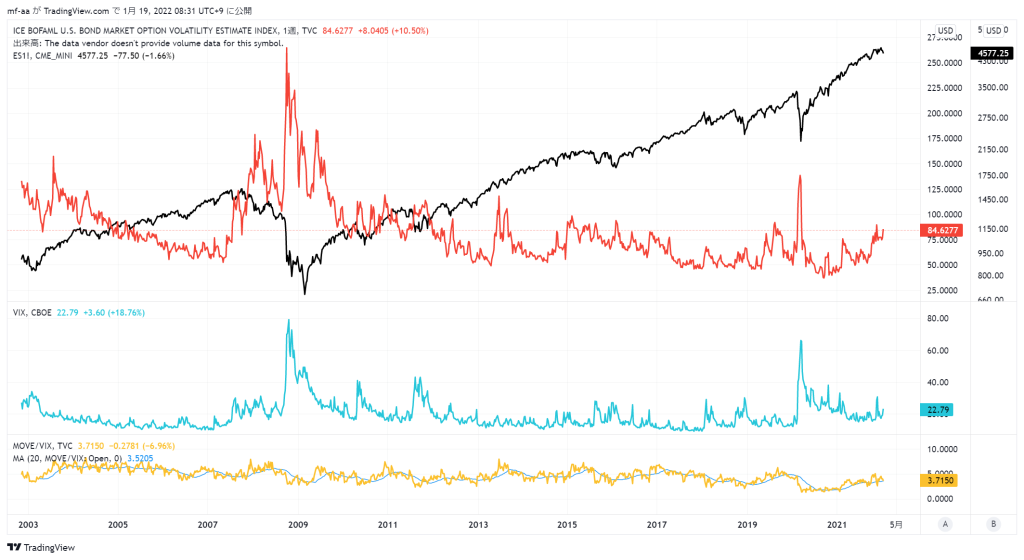

8. MOVE指数

84.63 金利が上昇してきており、債券市場のボラティリティは高まっています。

MOVE指数=いわゆるVIXの米国債版です(赤)。VIXは青、S&P500先物(ES)が黒のチャートです。米国債市場の不穏な動きを未然に察知するために使えるかもしれません。

<TradingView提供のチャート>

<TradingView提供のチャート>

【長期】リーマンショックのすさまじさをみると、コロナショックが小さいスパイクに見えます。

<TradingView提供のチャート>

<TradingView提供のチャート>

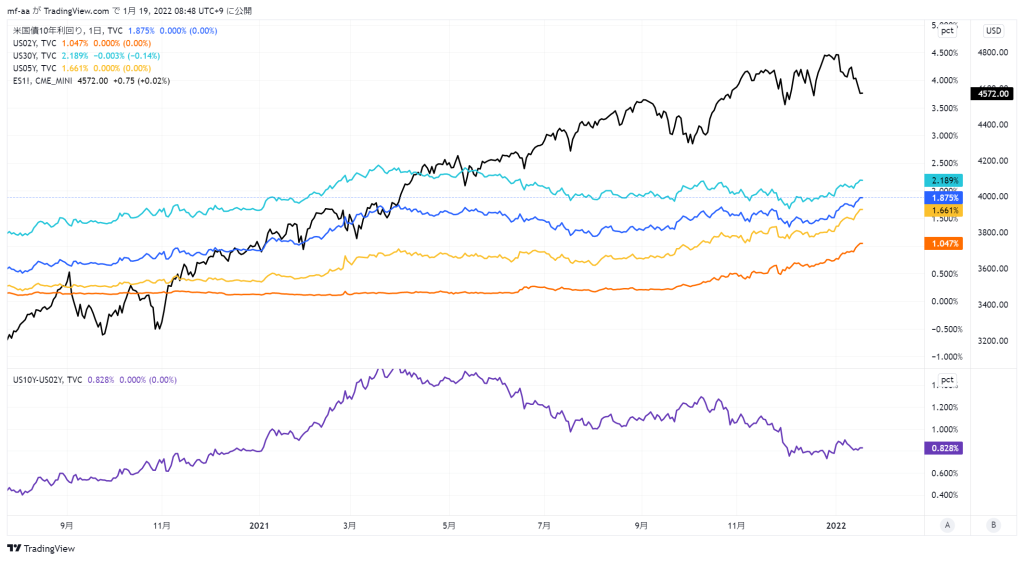

9. 米国債金利

<TradingView提供のチャート>

<TradingView提供のチャート>