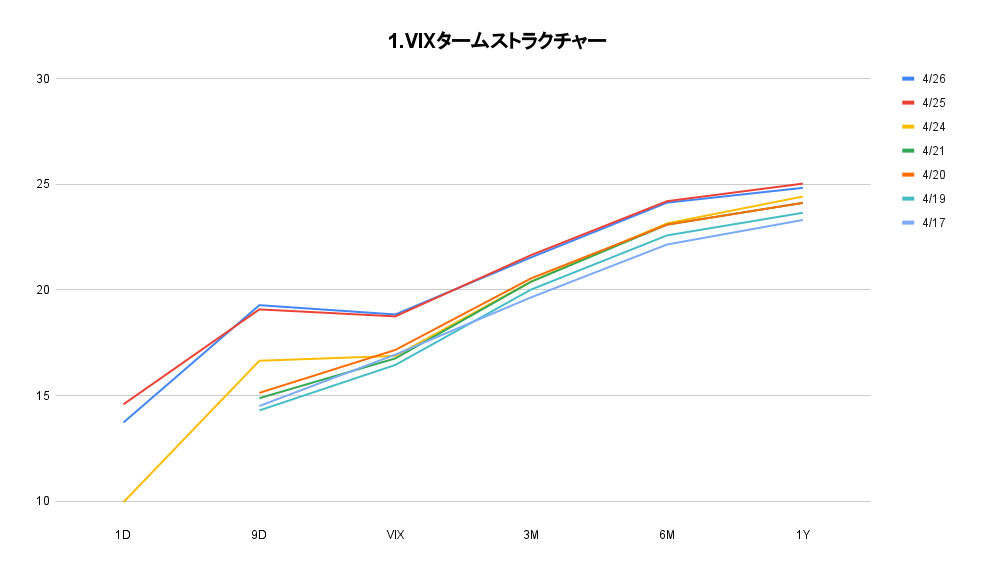

下図がVIX指数の期間ごとに推移を示したタームストラクチャーの図です。

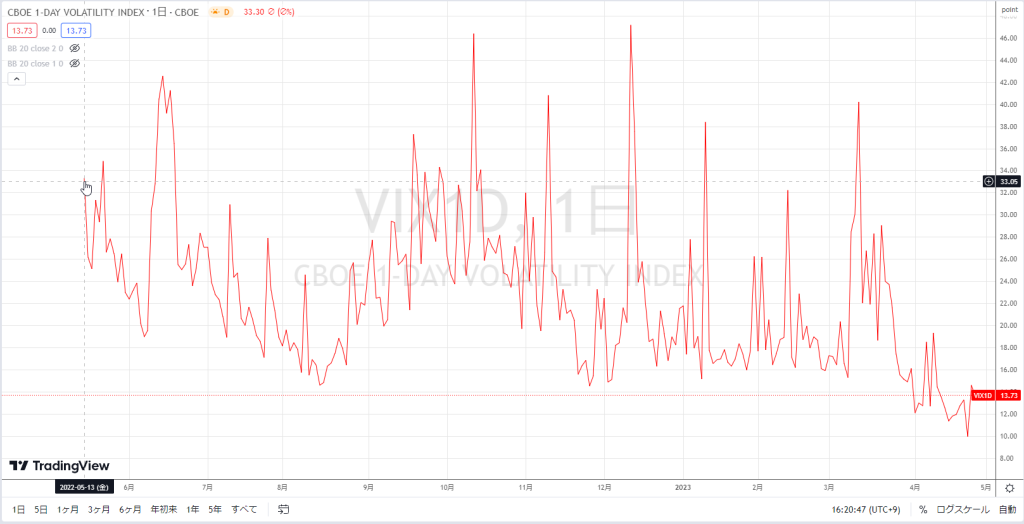

VIX1Dが急激に上昇した時は米国市場に何か起こった可能性があると言えるのですが、現状ではなぜこのVIX1Dはこんなに低いのかということが気になりませんか?

この現象を読み解く際に重要なのが、今流行りのいわゆる0DTEという満期まで0日(1日を割り込んだ)のオプションの取引です。

そこで、最近話題に上がることが多くなったVIX指数の1日もの(銘柄コード:VIX1D)について、そして0DTE(zero days to expiration)でどのような取引が行われているかについて対談をしました。

VIX1Dとは1日満期のVIXの値

VIX1Dというのは残存日数が1日のVIXの値です。

VIXは残存日数が30日になるように作られた指数ですが、常に30日のオプションがあるわけではありません。

だんだん満期が近づいてくると、少しずつ長い満期の銘柄とうまく組み合わせるコンスタントマチュリティをすることで、仮想的に30日のオプションを作り出している指数です。

よってこれまで、仮想的に満期9日になるようにオプション組み合わせることで、9日(VIX9D)ができるし、3ヶ月(VIX3M)や6ヶ月(VIX6M)や1年(VIX1Y)も作られてきました。

これらの指数は満期の異なる銘柄をブレンドしてそれぞれの期日の指数になるように作られており、そもそも対象となるオプションの取引に流動性がないと算出できません。

米国市場でVIXが1年ものを計算できるということは、それだけ長期の満期のオプションもしっかりと流動性があることを意味します。

そこで今回VIX1Dが登場しました。

コンスタントマチュリティをすることでVIX1Dを算出する

残存日数が常に1日になるようにブレンドするわけですから、満期まで1日ものが必要です。

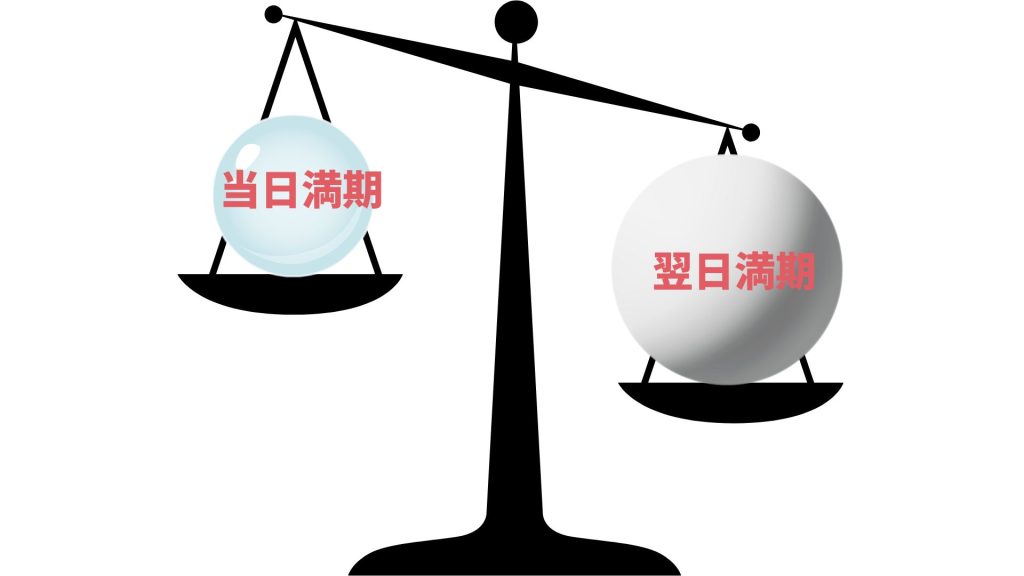

前日の引けの時点で当日満期ものが100%で構成されていて、その後時間が経つにつれて、だんだん当日満期ものと残存日数が1日以上ある翌日満期ものをブレンドしていき、常に1日満期になるように調整します。(これをコンスタントマチュリティと言います)

徐々に翌日満期もののウェイトが大きくなり、最終的には当日の引けの時点で翌日満ものが100%になるように構成されます。

VIXの1DAYものを仮想的に作り上げており、当日満期のオプションと翌日満期のオプションが無いと求められません。

よって当日もののオプションのみで算出しているわけではないことに注意しましょう。

SPXオプションの満期日が毎日設定されたことにより実現

実はVIXはSPXというS&P500に連動した指数を原資産とするオプションから算出されています。

これまでは火曜日と木曜日の満期のオプションは存在しませんでしたが、去年の2022年4月に火曜日満期が始まり、5月に木曜満期が始まったのでSPXオプションの満期日が毎日到来した結果、VIX1Dが登場しました。

(CBOEのサイトを参照:https://ir.cboe.com/news-and-events/2022/04-13-2022/cboe-add-tuesday-and-thursday-expirations-spx-weeklys-options)

Traiding Viewでチャートを描くとVIX1Dは2022年5月13日から始まっていることが分かります。

<Trading Viewより引用>

この日から毎日満期のオプションが登場して、0DTEを使う戦略、つまり満期まで最終の1日だけ戦う方法が登場しました。

0DTEを使って市場参加者が実現するポジションとは

私たちが気になるのは、個人投資家や機関投資家、プロフェッショナルがどのように0DTEを使って戦っているのかという点ではないでしょうか。

タイムディケイと呼ばれる時間的価値の減少が1番強く出るのが満期間際のタイミングです。

よってオプションの価格の中に占める時間的価値の失う度合いが1番大きくなります。

最近の報道ではこの時間的価値の減少を利益に変えるような戦略を使っているとのことです。

そのような戦略は基本的にオプションの売りポジションとなります。

それくらい今の0DTEというのは、売りが中心で組まれているので、VIX1Dのボラティリティが低く推移しています。

その際に個人投資家が取るスタイルが2つあります。

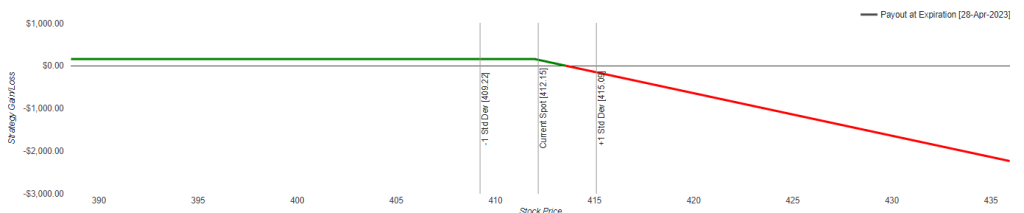

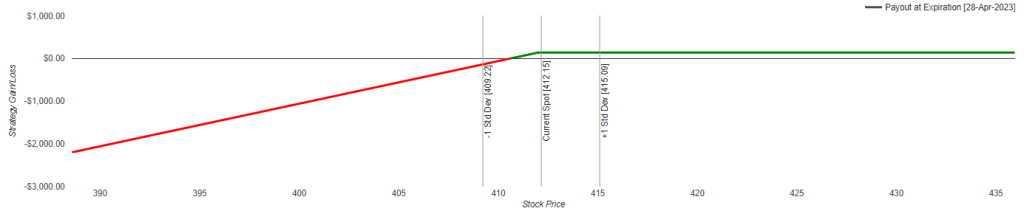

①方向性に賭けるオプション売りスタイル

上昇すると思えばコールを買うのではなくプットを売っていく。下落すると思ったら、コールを売っていく。

相場のへ変動に対して順張りのトレンドフォロー型のオプションの売りで攻めているポジションが積まれているため、VIX1Dのボラティリティが低くなっているようです。

・コール売り

・プット売り

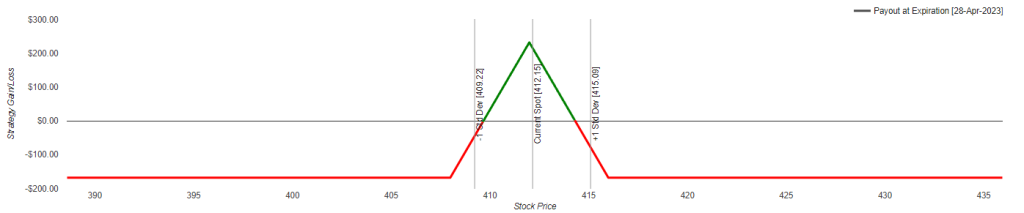

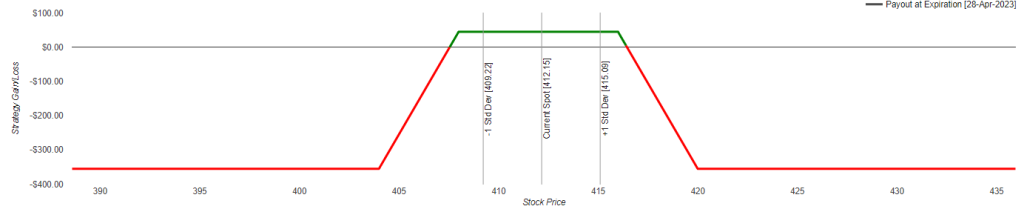

②アイアンバタフライとアイアンコンドル

もう1つ、は売っている人たちに1番人気があるポジションがアイアンバタフライやアイアンコンドルだという記事もあります。

方向性で上昇か下落に賭けるのではなく、その場にとどまれば勝ちという戦略を取っているということです。

ボラティリティ的には多少不利だとしても、オプションプレミアムをもらって、そのプレミアムの範囲内で収れば利益が出る作戦です。

これであればヘッジされていて損失は限定だから安心できるポジションです。

・アイアンバタフライ

・アイアンコンドル

コール売り&プット売り、アイアンバタフライ&アイアンコンドル。

この売りポジションがVIX1DのIV低下を生み出していると考えます。

ただし、現時点ではこのような短期間で行う取引に関しては、それほど原資産へのインパクトは大きくないようです。

0DTE売りポジションの買い手はマーケットメーカー

実は売りポジションはかなりのボリュームが積み上がっていて、大半は個人投資家やプロフェッショナルが売っていますが、その相手は基本的にはポジションを持っているマーケットメーカーです。

このマーケットメーカーは、実は買い玉を引き受けた時点で低IVのオプションを買っているので、すでに買った時点で利益確定してるという噂もあります。

売りが多くなり、すでにIVが理論値よりも充分過ぎるほど低下してるからです。

売りポジションが溜まることで思い出すVIXショック

ほとんどの出来高は売り中心だろうと推定すると、この売りがすごく溜まってネガティブガンマのポジションが膨らんでいることになります。

売りポジションが多いと、相場が大きく動いた場合は大損してしてしまいます。

プットオプションを売っていて凄く下落した場合は、原資産の売りポジションを追加で入れてデルタヘッジをすることになります。

コールオプションを売っていて凄く上昇した場合には、原資産の買いポジションを入れなければいけません。

よって順張りのスタイルで原資産を積み増していくので、オプション売りが膨らむとボラタイルな相場になりやすいわけです。

このボラタイルな相場で着目されるのが、いわゆる2018年のVIXショックの時です。

VIX先物の売りがものすごく積み上がっていてとんでもない量になってたところに、火が付きました。

下図は2018年VIXショックの時のSPXのチャートとVIXのチャートです。

0DTEの出来高がものすごく大きいので、これはもしかしたら、いわゆるボルマゲドンになるのではないかということも噂されています。

ハルマゲドンとボラティリティ合体して、ボルマゲドンという造語です。

原資産が5%動いたら、そのネガティブガンマのせいで原資産がもっと大きく動き、25%も動く試算もあります。

ただし今のところ使われ方見ていると、方向性を取りに行く売りポジションであったり、損失限定となるアイアンバタフライやアイアンコンドルを用いている投資家が多く、完全にネガティブガンマで固定したポジションではないように思えます。

売り玉が多く出ていてもボルマゲドンになることは無いという説もあります。

まとめ

VIX1Dは1日のオプションで、最後の1日のオプションから算出しているだけではありません。

コンスタントマチュリティと言い当日満期もののオプションと翌日満期物のオプションが混ざっているので、当日満期のオプションだけのボラティリティではないことに注意しましょう。

このVIX1Dが算出できるということは、SPXに毎日オプションの満期が設定されているからです。

そして、この満期が毎日来ることをうまく利用して戦うやり方として今流行っているのが0DTEを使った取引です。

使い方として多いのは方向性を取りに行くポジションとして、上昇するならばプットを売る、下落するならコールを売るという売り中心のポジション、あるいはアイアンバタフライやアイアンコンドルで相場の方向性を読まずに動かないことに賭けてタイムディケイを取りに行く戦略が多用されていて、売り中心のスタイルのためVIX1Dのボラティリティが低くなっているとみられます。