投資の神様と言われるウォーレン・バフェット氏が、デリバティブに対して否定的と公言しているのに、株オプションのプットオプション売りで24億ドルもの利益を出していたことをご存じですか?

バフェット氏が手掛けたのは、普通に株を指値で買う行為とほとんど同じなのに、オプションプレミアムを貰える取引方法です。

そして、実は個人投資家でもバフェット氏のようにプットオプション売りで利益を出すことが可能です。

この記事では、バフェット氏が取引をしたプットオプション売りの使い方を紹介するとともに、利益が出る仕組みを解説します。

単純な取引ですから、明日から早速使えるようにしっかりマスターしましょう。

バフェット氏が24億ドルを稼いだ取引方法

ブルームバーグに、バフェット氏が2004年から2008年にかけて、主要な国のインデックスのプットオプションを売って24億ドルの利益を得たという記事がありました。

<https://www.bloomberg.co.jp/news/articles/2018-07-09/PBL8A76S972901より抜粋>

「バフェット氏、株式デリバティブに笑顔でさようならー満期で利益確定」という記事タイトルです。

バークシャーハサウェイが行ったプットオプション売りの戦略は、ターゲットバイイング、あるいはCash Secured Put Writing(キャッシュセキュアードプットライティング:略してCSPW)と呼ばれます。

株を取得するための現金を用意したうえでプットオプション売りを行う戦略のことを指します。

扱ったは4つのインデックス銘柄

パフェット氏が2004年から2008年の間に売ったプットオプションが2018年6月から満期を迎え始め、2026年には全て満期を迎えます。

4つの主要株価指数として・S&P500(米国)・FT100(イギリス)・ユーロSTOXX50(ユーロ圏)・日経平均のプットオプションを売って24億ドルの利益を出しました。

バフェット氏はデリバティブに否定的な考えですが、なぜプットオプション売りを実行したのでしょうか。

それは、バフェット氏はこの取引がデリバティブ特有のリスクがあるとは考えておらず、株式を売買するためにオプションを使っていたにすぎないからです。

プットオプションが利益を出すメカニズム

バフェット氏がこれらのインデックスのプットオプション売りでどのように利益をあげたのか、利益が出るメカニズムをご説明します。

プットオプションの売りは保険会社のビジネスモデル

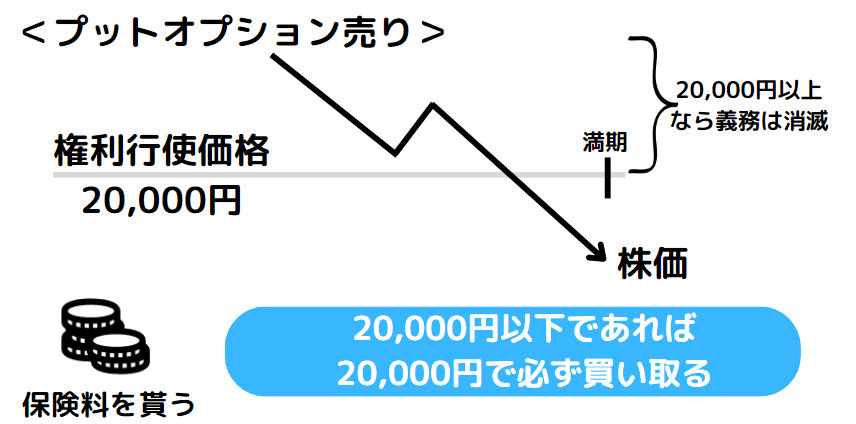

プットオプションとは、決められた株価(=権利行使価格)以下になったときに、その権利行使価格で株を売るルールであり、プットオプションの売り手は、相手と株を決められた価格で必ず買う約束をして保険料を受け取ります

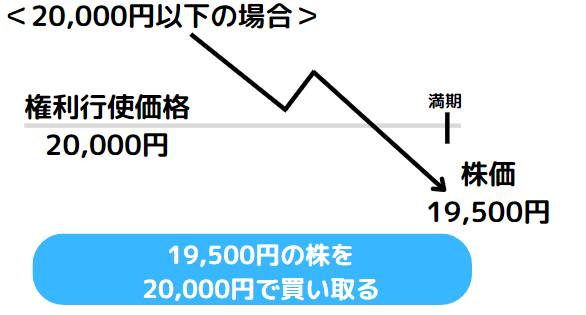

イメージ図を示します。

保険料を貰ったうえで、株を20,000円で必ず買い取る約束です。

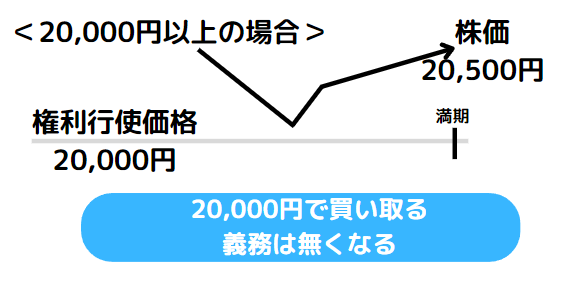

ただし株価が20,000円以上になれば、買う義務はありません。

なぜなら、もし株価が20,500円だった場合に、プットオプションの買い手は市場で20,500円で売れる株をわざわざあなたに20,000円と破格で売ることはしないからです。

その場合はプットオプションの買い手はあなたに株を買い取らせる権利を放棄します。

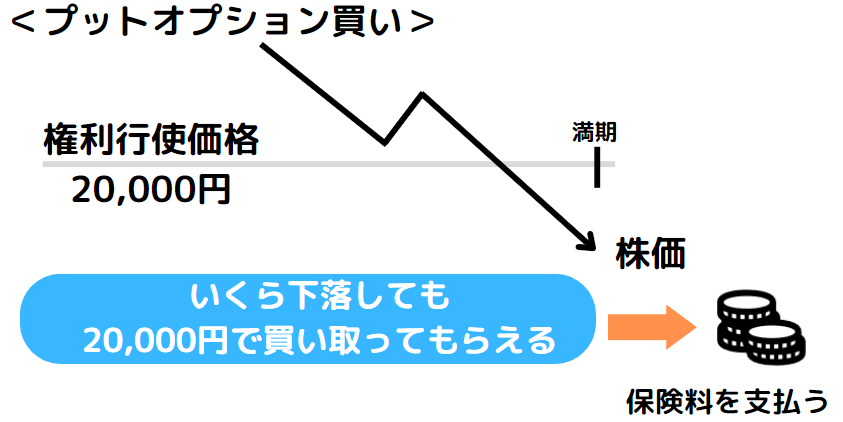

プットオプションの買い手は、自分の株を手放して相手に買い取ってもらえます。

例えば現在の株価が20,500円だとして、下落しても20,000円ぐらいの価値は維持したいと考えたとします。

そこで権利行使価格が20,000円となるプットオプションを買っておけば、もし株価がどんなに下落しても20,000円で株を相手に売却できます。

20,000円以下に株価が下落したときに備えて保険を掛けるイメージです。

下落の保険を掛けたい人は、保険を引き受けてくれる相手と契約してオプションレミアムを支払います。

これが保険料です。

保険会社の立場でプットオプション売りを理解する

保険会社の立場となるプットオプションの売り手の考えに着目してみましょう。

20,000円以下になったとしても20,000円で買い取ります、という保険を500円で販売します。

あなたが望めば、1年後に弊社が20,000円で株を買い取ります。

その代わり先に保険料として500円いただきます。

この場合、保険会社側としては20,000円以上で終われば保険料だけを貰えるから、株価の下落は望んでいません。

ただし、この保険会社が、

この株は20,000円以上の価値があるから、20,000円以下になったら買おう

と思っていたとすれば、株を安値で買えるのにさらに保険料500円を貰える取引になります。

つまり、株価がもう下がらない、大底だと思ったところでプットオプションを売れば、株を安く買うことができ、しかも買えなかったとしても保険料は得られる取引が実現します。

では株価によってどのようにプットオプションが機能するか見てみましょう。

例えば、株が19,500円に下落した場合どうなるか見てみましょう。

この場合は株を持っている人が「買い取ってください」と権利行使をします。

買い取り業者はプットオプションを売ったことで、株を20,000円で必ず買う義務を負担しているから、約束通り株を20,000円で買わなければいけません。

市場価格19,500円の株を20,000円で買わなければいけないため、500円分損失ですが、保険料が500円あれば相殺されているためトータルでは損失になっていません。

ただし株価が19,500円を下回れば、その分含み損は増えます。

株価が上昇した場合はプットオプションは権利行使されません。

プットオプションの買い手はわざわざ市場価格20,500円の株を相手に20,000円で売ることはしませんから、契約は破棄します。

よってこのオプションの買い手は権利を破棄し、売り手は必ず株を買う義務を免れて手元に保険料500円が残ります。

以上のように株価が上昇しても下落しても、20,000円で必ず買う約束をすることで保険料をもらえます。

これがプットオプション売りで利益が出るメカニズムです。

バフェット氏が実行したプットオプション売りのリスク

バフェット氏は株を買う代わりにプットオプションを売り、相手から株を買う義務を負担することで、株を買わずに保険会社のような役目をして利益を出しました。

もちろんプットオプションは株を買う義務を負担するから、最終的に株を買わなければいけない可能性があります。

バフェット氏がなぜこの投資行為にデリバティブ特有のリスクがあると考えていないのかというと、株価が下がり株を買うことになっても、普通に株を買う行為とリスクに違いが無いからです。

株の指値とプットオプション売りの違い

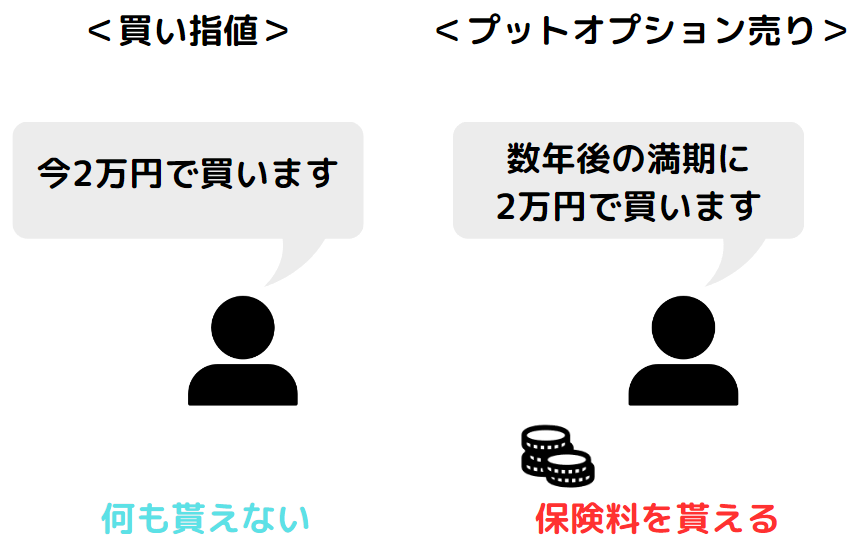

では、株を指値で買う行為とプットオプション売りは何が違うのでしょうか。

表で比較しました。

| 株を指値で買う | プットオプションを売る | |

|---|---|---|

| ①取引内容 | 株価20,000円の板に、現金を20,000円を用意して指値をして待つ。 | 権利行使価格20,000円のプットオプションを現金20,000円用意して1枚売る。 |

| ②必要資金 | 20,000円(信用取引は考慮せず) | プレミアムを500円受け取ると必要資金は19,500円。 |

| ③株取得前の上昇 | ただ指値注文しただけ(順番待ち)。 そのまま株価が上がった場合は利益が無く機会損失。 | そのまま株価が上がっていった場合でも受取プレミアム分が利益となるため機会損失が無い。 |

| ④株の取得タイミング | 一度でも20,000円を割り込めば株を買う。 株価が20,000円まで下がってこなければ株は買えない。 | 満期に20,000円を割り込んでいたら株を20,000円で買う。 満期に20,000円を割り込んでいなければ(または権利行使されなければ)株を買うことはない。 |

| ⑤上昇益 | 約定後に上昇した場合は上昇益を享受できる。 | プレミアムは一定であり、どんどん株価が上昇しても上昇益にはあずかれない。 |

①取引内容

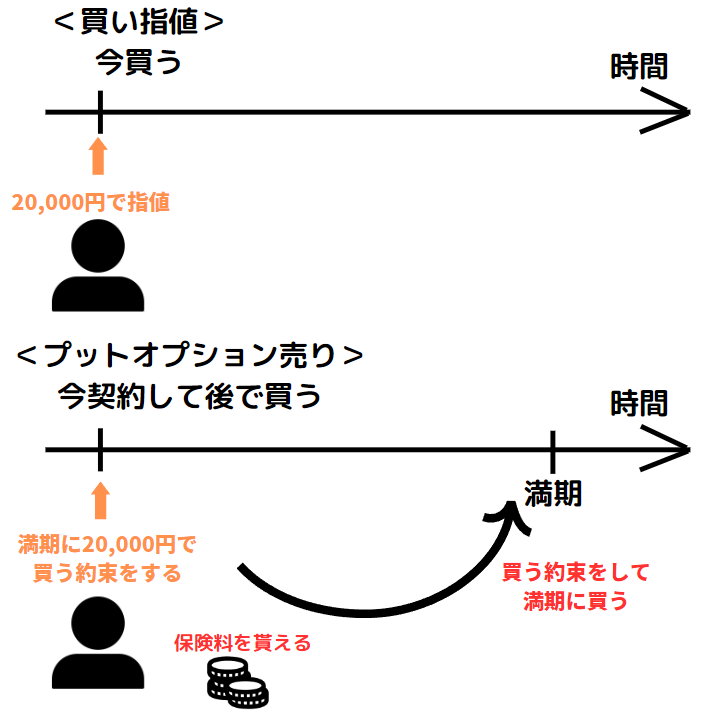

普通の株式投資で今から株を20,000円で買いたいと思った時は、株を買うお金を用意したうえで20,000円に買い指値して約定するのを待ちます。

一方で、プットオプション売りは、今の時点で「将来の決められた期日(=満期)に20,000円で必ず株を買います」と約束をして、権利行使価格20,000円のプットオプションを現金20,000円用意して売ります。

買い指値をして20,000円で株を購入するか、満期に20,000円で株を買う約束をするかの違いです。

たったこれだけの違いで、プットオプション売りはオプションプレミアムという「保険料」を貰えます。

②必要資金

株を買う場合には20,000円用意しなければ買えません。

しかしプットオプション売りの場合はもらった保険料の分だけ取得に必要な金額が下がります。

オプションの満期には20,000円で株を必ず買う義務がありますが、先に保険料を500円を貰っているから、自分の持ち出しは19,500円だけで済みます。

よって株を買うよりもプットオプション売りのほうが株をお得に買うことができます。

③株取得前の上昇

株を買う場合に指値をすると、同じ値段の順番待ちをして、約定するまで待つ必要があります。

また、株を買おうと指値価格を低く設定した場合に、反転して上昇してしまった場合はその株から利益は出ません。

これが機会損失です。

一方プットオプション売りでは、最初にプット売ってしまえば株価が上がっていった場合でも受け取りプレミアムの分だけ利益が出ますから、指値で約定しない時のような機会損失(買いたかったのに買えなかった)はありません。

④株の取得タイミング

株の売買では、一度でも20,000円を割り込めば、指値で約定します。

株価が20,000円まで下がってこなければ、その株は買えません。

プットオプション売りの場合は、満期に20,000円を割り込んでいれば、株を20,000円で買いますが、満期に20,000円を割り込んでいなければ、株を買うことはありません。(権利行使された場合を除く)

株を指値で買う場合は、今、株を取得するために指値を実行します。

しかしプットオプション売りの場合は、同じく今、契約をしますが、満期まで株を手にすることはできません。(※満期前に権利行使された場合を除く)

⑤上昇益

株の売買の場合は、約定後に株価が上昇すれば値上がり益を得られるので大きなキャピタルゲインを狙えます。

しかし、プットオプション売りの場合はどんどん株価が上昇しても値上がり益にはあずかれません。

最大利益は受け取った保険料に限定されます。

まとめ

以上の内容の一部を対談動画で説明していますので合わせてご覧ください。

このターゲットバイイングは株を買うための自己資金を用意していれば、個人投資家でも手掛けることが可能です。

株を買う代わりに必要な代金を用意してプットオプションを売るだけですから、株式投資の指値と一緒です。

プットオプション売りは、株価が値上がりしても値下がりしても保険料を受け取れるので、キャッシュフローが安定します。

しかし最大利益は当初受け取ったプレミアムに限られるため、想定よりも株価が大幅に上昇した時にはキャピタルゲインを得ることはできません。

同じようにキャピタルゲインを得る代わりに安定したキャッシュフローを得る戦略にはカバードコールがあります。

カバードコールの注意点については、こちらの記事で説明しています。

今回はバフェット氏が手掛けたオプション戦略を中心に解説しましたが、オプション取引にはこの他にも多彩な利益を出すやり方があります。

その内容をメルマガでお伝えしています。

興味を持ちましたらぜひメルマガ登録をしてください。