あなたは米国株オプションオプションにはどのような特徴があり、どのような利益を出すやり方があるか知りたいと思いませんか?

この記事では、株オプションの6つの利益を出すやり方についてお伝えします。

株オプションのルール

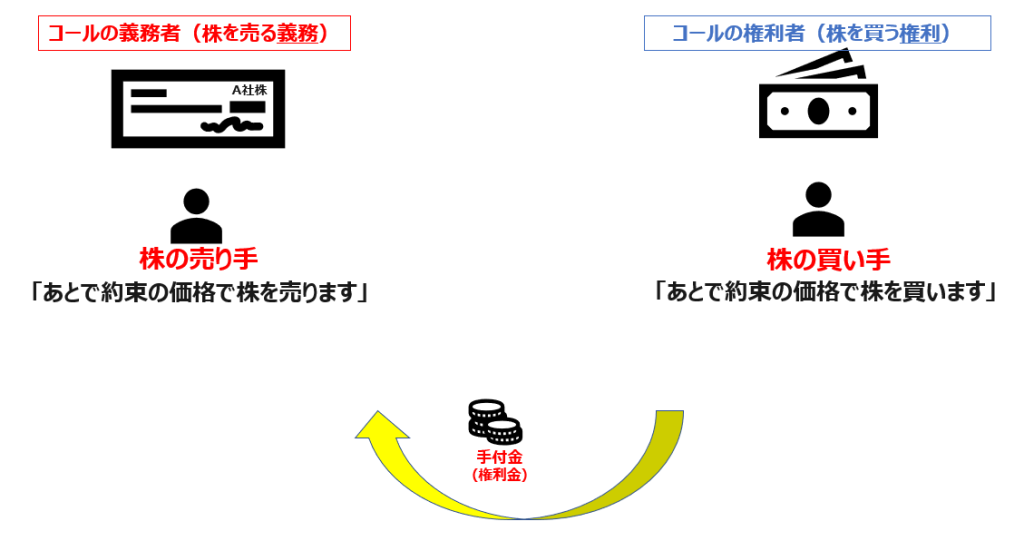

オプション取引にはコールとプットという2つの種類があります。

- コールオプション:今から株を買おうと思っている人が手付として株を予約する

- プットオプション:株保有者が株価下落時に下がる前の価格で売却できるような買取保証

この内容を詳細に確認していきましょう。

コールオプションは株を買う予約・手付け

株を保有しておらずこれから株を買おうと思っている人が右側にいて、株をすでに持っている人が左側にいるとします。

右側の株を持っていない人が「100ドルで買いたければ買いますよ」と決めたとき、左側の人は「わかりました。100ドルで売りましょう。」とその約束に応じます。

右側の人は100ドルで買うための権利ですから、最終的に株を買わなくても構いませんが、一方で左側の人は右側の人が買うと宣言したら必ず売らなければいけません。

- 例えば今すぐにある株を買いたいがお金が足りないというとき、お金を貯めてからその株を買うのではチャンスを逃してしまいかねないから、ひとまず今は株を買う予約をしておいてお金が貯まったところで株にしよう、というニーズもあるかもしれません。

- あるいは、とある会社の株が上がると信じてはいるが、大きく下がるかもしれないと少々不安なとき、実際にその株を買う代わりにひとまず買う権利を買っておき、上がったことを確認して、買う権利を行使しその株を買う、といったことを考える人もいるかもしれません。

株式の売買契約を行うのではなく、株式を買いたければ買える権利(予約権)を付与してもらう契約を結んでおき、必要ならばその権利を行使して決められた価格で株を購入できるような制度がコールオプションです。

この契約は当然タダというわけではなく、いくらかのお金を支払う必要があります。

それが権利金(=プレミアム)です。

ここに新しいキャッシュフローが生まれます。

コールオプションの面白いところは、コールオプションが「権利」であり、自分が思ったように株価が上昇しない場合は、権利を行使しなくてよい点です。

権利は放棄できるから「やっぱり買うのやめた」と言うことができます。

100ドルで買う約束をした人がいて、実際に買いたくなるのはどんなときでしょうか。

100ドルで買う約束をしたところ、株価は120ドルに上がりました。よって120ドルの株を100ドルで買うことができます。

市場価格より安いから、買い手は喜んで買いますよね。

一方で株価が下がって70ドルになったときには、わざわざ相手から100ドルで買う必要はなく、市場で70ドルで買った方がいいはずであり、権利行使する必要がありません。

このように、コールというのは株価が上昇した時に、それよりも安い価格で買える制度で、株価が下がったときには権利を行使することは無く放棄ができます。

このように左右の権利と義務がアンバランスだから、権利金(=プレミアム)を払っておくというキャッシュフローが生まれます。

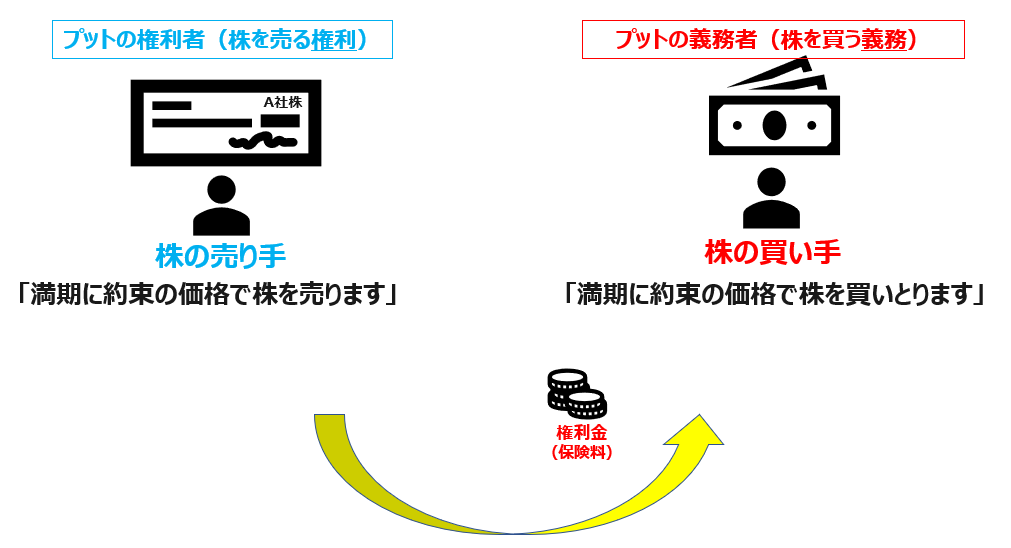

プットオプションは株を買い取ってもらう買取保証制度

プットオプションは、株を持っている人が使う権利です。

先ほどのコールオプションは、株を持っていない人がこれから株を買う場面で使いましたが、プットオプションは株を持っている人が株を手放す(売却する)イメージです。

例えば老後資産として何とか1,000万円は用意したが、これでは足りないし、インフレで実質的に目減りする可能性もあることから、何かしら運用しなければならないと考えた方がいるとします。

株に投資して配当金をもらい、その配当金を年金の不足分にあてて老後を過ごそうという作戦を考えました。

とはいえ、老後資産です。大きく棄損させるわけにはいきません。

こんなとき、1,000万円で買った株式が大暴落して市場では半値になっても、例えば投下資金の90%、つまり900万円で買い取ってもらえる(売却できる)ような制度があればどうでしょうか。

実はその制度がプットオプションです。

プットオプションは、株価が値下がりしても約束の価格で買い取ってもらえる権利です。

もちろんこんな素晴らしい権利ですから、ただで手に入るわけではなく、いくらかの保証料を支払う必要があります。

左側の株を持っている人が資産を守るために、誰かに買取保証を付けてもらうのがプットオプションです。

株価が90ドルを割ったとしても90ドルで買ってくれ、という虫のいい制度であり、左側の株を持っている人が自分の株を90ドルで相手に売却する権利を持ちます。

一方の右側の人は株を買う義務を負担し、90ドルで株を買わなければいけません。

このようにプットの権利者は株を売却したい人、プットの義務者は株を買う人で、自分の株を90ドルで買取保証してもらったと考えられます。

実際に80ドルに株価が下がっても90ドルで買い取ってもらえるから、株を持っている人は必ず90ドルで売却することができます。

逆に買取保証をしている右側の人は80ドルの株を90ドルで買わなければいけません。

その代わり右側の人は買取保証料としてプレミアムを受け取っていますから、プレミアムが買取保証料として見合うものであれば問題ありません。

もし株価が上昇した時には株を買う権利を行使する必要はなく、その場合は権利を放棄することでオプションの契約は満期に全て無くなります。

買取保証については、保証会社をイメージするとわかりやすいでしょう。

この株では負けたとしても、何百と同じ取引を行い買取保証料のプレミアムを多くの銘柄でもらっていれば、中には株価が上昇して買取保証しなくていい銘柄が出てくるため、受け取りプレミアムで株の購入代金を賄うことができます。

買取保証額を受け取る保険会社側は、1つの銘柄だけではなく複数の銘柄をトータルで見たときに保険料で損しないように統計から計算をして保険料を決めていれば、ビジネスとして成り立ちます。

オプションを使って利益を出す/守る6つの戦略

コールオプションとプットオプションを整理すると以下のようになります。

- 株式を今から買いますというコールオプションの買い。

- 株を持っている人が売却をするために利用するコールオプションの売り。

- 買取保証のような制度で株を持っている人が元の株価で買い取ってもらうために保証料を払っておくプットオプションの買い。

- 買い取り業者が保証料をたくさんの銘柄から受け取って、万が一株を取得しなければいけないときに備えつつ全体で見たときには収益が発生する仕組みのプットオプションの売り。

このような性質を持つ株オプションを使って、実現できることを6つ挙げます。

これらの戦略は株になることを前提に、プレミアム分を株のリターンに乗せるという発想です。

①資産を守る=株をプットオプションで守る(保険)

まずオプションを使うことの1つの大きな目的としては、資産を守るということが考えられます。

チャートは米国を代表するS&P500銘柄のETF(シンボル名:SPY)のチャートです。

<出所:SaxoTraderGOより抜粋>

株式の資産を大きく棄損したコロナショックの場面です。

棄損した後に我慢すれば結局は元の高値を超えていったというような場面でしたが、下がった時に怖くなって、1番下げたところで株を投げてしまうということもあり得ます。

この時にプットオプションを持っておけば、株価が下がったとしても、下がる前の約束の価格(300ドル)で株式を売却することができます。

オプション1枚の場合は100株相当なので、300ドルで売却できるということは、必ず30,000ドルの現金で返ってきます。

株式が例えば0円で紙クズになったとしても、30,000ドル回収できる強い権利です。

このプットオプション持っておけば、万が一の場合でも資産を現金として確保することができます。

または、大きく下落した際に買い増ししたい場合はP300を株式を売るために使うのではなくて、P300を転売する、つまり買っていたものを反対売買してお金にするということもできます。

株価は値下がりしていたとしても、プットの転売によって売却益が現金で増えますから、その現金を使って下値で買えば株取得の簿価を切り下げることができます。

このようにプットオプションを使うことは、自分の株式資産を守る形で使えるため保険のような働きが考えられます。

②配当投資とカバードコールで利回り10%も

配当投資とカバードコールで、年10%のキャッシュフローを狙うこともできます。

キャピタルゲインはどこまで株が上がるかを予想しなければなりませんが、例えば「配当王」と呼ばれる連続50年以上増配し続けてる企業の配当であれば、翌年の配当金は今年よりも増える可能性が高いです。

このような確実性の高いインカムゲイン投資を行うというのは1つのやり方ですが、対象となる銘柄の配当金利回りはだいたい2~3%とそれほど高くないのが現状です。

そこで1つ手を加えてインカムゲインを増やす方法、それがコールオプションの売りのカバードコール戦略です。

<出所:SaxoTraderGOより抜粋>

コカコーラ(シンボル:KO)を例に挙げます。

KO株を60ドルで買ってC60を売ります。これは60ドルで持っている株を売却する義務を負担します。

このときオプション料は5.15ドルだったため、100株相当の515ドルもらえます。

KOは配当王であり今年の配当金額より翌年は多いと推定されますから、貰える配当額は今年の実績184ドルとします。

配当金は確実にもらえると考えれば、オプション料と配当で515ドル+184ドル=699ドルのキャッシュフローが生まれました。

6,000ドルの投資に対して、699ドルのキャッシュフローなので投資額に対するリターンの割合は11.7%になります。

これが利回り10%を超える投資方法です。

なお相場が上昇してして60ドルを超えた場合には、株式を60ドルで売却するだけなので現金6,000ドルが口座に入ってきます。

もし、下落した時はこのC60(60ドルで売却する義務)の売りポジションは消滅し、自分の口座には株式だけが残ります。

そこで翌年のC60を売れば翌年分のオプション料をもらえます。

③損失を自分のリスク許容度の範囲に限定し、レバレッジを効かせた投資が可能

例えばハイテク株で2023年の1月20日時点の株価が138ドルのとき、株価の上昇にを狙うというやり方として現物株に100株投資する場合には、13,800ドルの現金を持って投資をしなければいけません。

一方でC160の2024年1月19日満期物は、9ドルで取引されていましたから900ドルだけの支払いで済みます。

13,800ドル必要だった資金が、たった900ドルで済みます。

もし実際に200ドルまで上がったとすると、現物株の場合は6,200ドルの利益であり、13,800ドルの投下資金を使っているので、約44.9%のリターンがあったと説明できます。

一方でC160の場合を買って、株価が200ドルまで上がれば、市場では200ドルで買わなければいけない株を160ドルで買える権利ですから、160ドルで義務者から株を買って市場ですぐに200ドルで売却して40ドルの利益が出ます。

よってC160は当時40ドル程度の価値がありオプション1枚は株式100倍相当だから4,000ドルの売却益が入る計算です。

よって900ドルで買ったオプションが4,000ドルになったので、3,100ドルの純利益です。

3,100ドルを生んだ原資は900ドルなので、3100/900=344.4%。株式投資の3.5倍ぐらい利益が出ました。

このように投下資金を減らして、そのお金で大きなリターンを得ることができる使い方もあります。

この戦い方が優れている点は、もし仮にこの株が暴落してしまったときです。

SPY株価が例えば160ドルがが半分以下の70ドルまで下落したことを考えてみると、株式の場合は13,800ドルが7,000ドルになり、6,800ドルの損失です。

一方でC160使っていた場合は900ドルを失うだけです。

このようにオプションなら自分の許容範囲にリスクを抑えられるというメリットがあります。

④資産をしっかり守りながら、暴落で買い増し資金も調達するカラー取引

①で資産をしっかり守りながら暴落で買い増す資金を調達し、コストを低減させた保険のプット買いを説明しました。

株価がいくら下がったとしても、その下がる前の価格で売却して現金に戻せますが、保険料を払わなければいけません。

そして②ではカバードコール戦略がオプション料を貰えることを説明しました。

そこで、貰ったコールのオプション料でプットを買えば、プットの保険料が0コスト、あるいはコストをすごく下げた形で保険をかけることができます。

このように、現物株をも保有して上はコールを売って下はプットを買う、そして配当金をしっかりもらうという作戦がカラー取引です。

例えば、コカコーラ株を1,000株運用する場合は60,000ドルの投資です。

大暴落してしまっても、この60,000ドル全て失うわけにいきません。

今の株価が60ドルで、なんとか資産を守りたいと考えます。55ドルで守れば55,000ドルです。

その間の配当金が年間1株あたり1.84ドル、1,000株で1,840ドルですから、株価に関係なく、毎年1,840ドルの配当をもらえます。

その配当のためにP55で保険をかけつつ、そのプットの保険料を賄うためにC60を売るカラー取引を実行しました。

もし仮に55ドルを割り込み、例えば45ドルまで下がった場合は、株式は45ドルですがP55のおかげで相手方には55ドルで売却できるため55,000ドルが口座に入ります。

相当程度(55,000ドル)の資産を守れる安定的なポジションです。

また、今は多少棄損しても、米国株は長期的に見れば戻ると考えられるなら、株価が下がった時にこのP55を反対売買することで現金を得て、その売却益を使って暴落したコカコーラ株を下値で買い増しする、ということもできます。

⑤バフェット氏も手掛けたターゲットバイイング

有名なバフェット氏も手掛けた株オプション戦略としてターゲットバイングを紹介します。

ブルームバーグに、バフェット氏は2004年から2008年にかけて主要な国のインデックスのプットオプションを売っていたという記事がありました。

このプットオプションは2018年6月から満期を迎え始め、2026年1月までには全て満期を迎える銘柄です。

①で紹介したプット買いは、株を誰かに買い取ってもらえる権利でした。

暴落しても300ドルで買ってもらえるという権利ですが、この場合は逆側にプットを売った人がいて、その人は300ドルで株を買わなければいけません。

プットを売るということは、株を買うことと同じであり、義務的に買うことになるからお金をもらえる仕組みでした。

そこでバフェット氏は、インデックスが上昇すると見込んでプットを売りました。

プット売りは実際に株価が下がった場合は、株を買う義務を履行して株を買わなければならず、株の購入資金を持っていなければいけません。

しかしながら、相場が上がれば株を買う必要がなく受け取りの保険料は自分のものになります。

これは言わば株の保険屋さんです。

そのような形で、バフェット氏はプットオプションを売って株の保険会社のような仕事をオプションでやっていました。

この保険会社のようなやり方を個人投資家でも実行できます。

詳細についてはこちらをご覧ください。

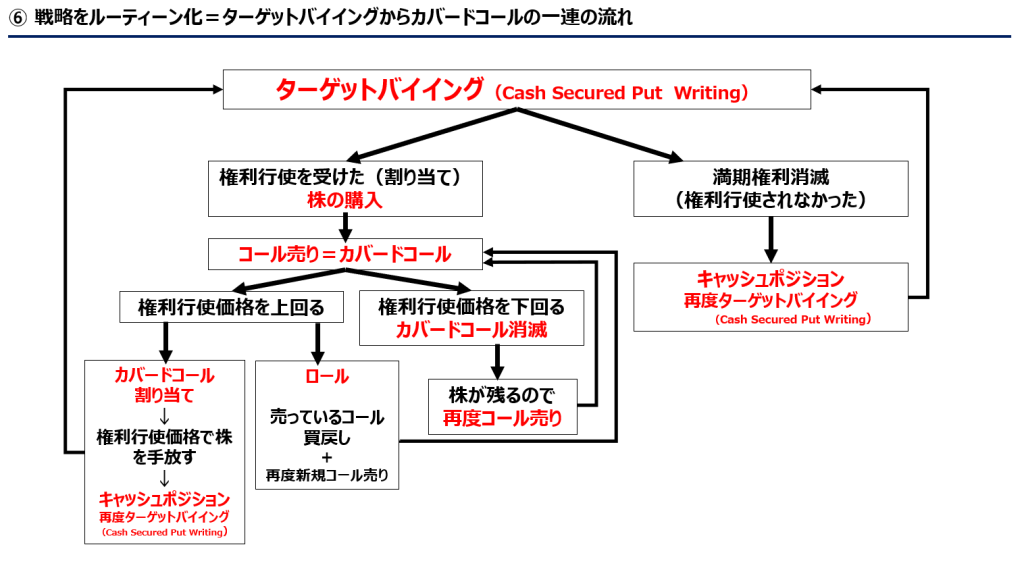

⑥戦略のルーティーン化 ホイール(Wheel)戦略

⑤でバフェット氏もやっていた、お金を用意してプットを売る方法はターゲットバイイングの他にCash Secured Put Writingという言い方もします。

現金を用意してプットを売るという意味です。

プットを売ることで株を買う義務を負担しますが、買ってもいい株であればお得に株が買えると考えられます。

今後株価が上昇すれば、株を買う義務は満期で無くなりますから、もう1回ターゲットバイイングしても良いでしょう。

もしターゲットバーイングの結果、 権利行使を受けて株を買う義務を履行した際には、自分の用意したお金を使って株を買うことになりますが、株を買ったらすかさずカバードコールをします。

株価が下落した場合はコール売りによる売却義務がなくなるので、自分の口座には株だけが残ります。

そこでもう1回カバードコールを繰り返して行い、満期で消滅したら再度コールを売ります。

いつか株価が上昇して権利行使価格を上回り、カバードコールの力で株を売却した場合には株が現金に戻って口座に入ってきます。

現金に戻ったので、再度ターゲットバイイング(Cash secured Put Writing)をして、株を買う義務を負担します。

このように、最初にターゲットバイイングをして、株にならなかったらもう1回ターゲットバイイングを行い、株になってしまったらカバードコールをします。

そのカバードコールが権利行使されて現金になってしまえば、またターゲットバイイングを行う、というようにルーティーンのようにくるくる回していくやり方、これを米国ではホイール(Wheel)戦略と呼ぶこともあります。

株を買う義務を負担することでお金を少しもらいお得に株を買うターゲットバイグがあり、株になってしまったら、カバードコールで配当金を貰いながら、コールのプレミアムをもらう。

このような投資の仕方もあります。

以上の内容を動画でも解説しています。

株オプションの学び方

株オプションの勉強の方法は、日経225オプションに代表される指数オプションをバリバリやるためのリスク指標(グリークス)を学ばなくても取引できます。

むしろ銘柄や組み合わせをどうするかと株の受け渡しのメカニズム、つまり株とオプションがどのように売買に影響するのかを学んでいくのが基本的な方向性になります。

みなさんがオプションを使って何をしようかというときに、株オプションで年利10%が出るなら十分じゃないか、あるいはバフェット氏も手掛ける株オプション戦略があるんだったら真似したほうがいいんじゃないか。

あるいはアップルを仕込んでおきたいけどお金がない、だからオプションを仕込もうかということを考えることができるでしょう。

以上を整理すると下記のようなことをやりたい方は株オプションが向いています。

- 株の売買にプラスアルファとして株オプション戦略を絡めたい

- グリークスとか期中のリスクカーブを検討するのは難しいから満期の戦いをしたい

その場合は使って基本的には相場観と銘柄選定が全てで、相場観が外れれば負けますし銘柄選定を間違えたら負けます。

だから株オプションをやりたい人、満期通過型の戦略を採用したい人は相場観と銘柄選定をしっかりと行いましょう。

銘柄選定であればレーティングレポートを買うとか、相場観の場合は様々な人の話を聞いてファンダメンタルズ分析やテクニカル分析をするのも良いでしょう。

もし株オプションを手掛けるのであれば、株とキャッシュのやり取りや、オプションを使って株を買う方法、株に変わってから株とオプションがどう変わっていくのか、そしてお金がどのように動くのか(=株とキャッシュのデリバリー)をしっかり理解する必要があります。

まとめ

この記事では株オプションについて6つの戦略を取り上げました。

株とキャッシュのデリバリーを理解するのに最適なのが「米国株カバードコール実践会」です。

カバードコールのメリットと株とキャッシュのデリバリーを身に付けられる方法についてメルマガで解説しています。

興味が湧きましたらぜひメルマガを購読してみてください。